Оглавление:

Формула для определения ВД

Выражение для определения ВД. Здесь мы наметим один из подходов, которые могут быть использованы для определения DG. Это подходит для большинства ценных бумаг, имеющих облигации. Термин «выражение» означает выражение PP Vz (i) соответствующего DP.

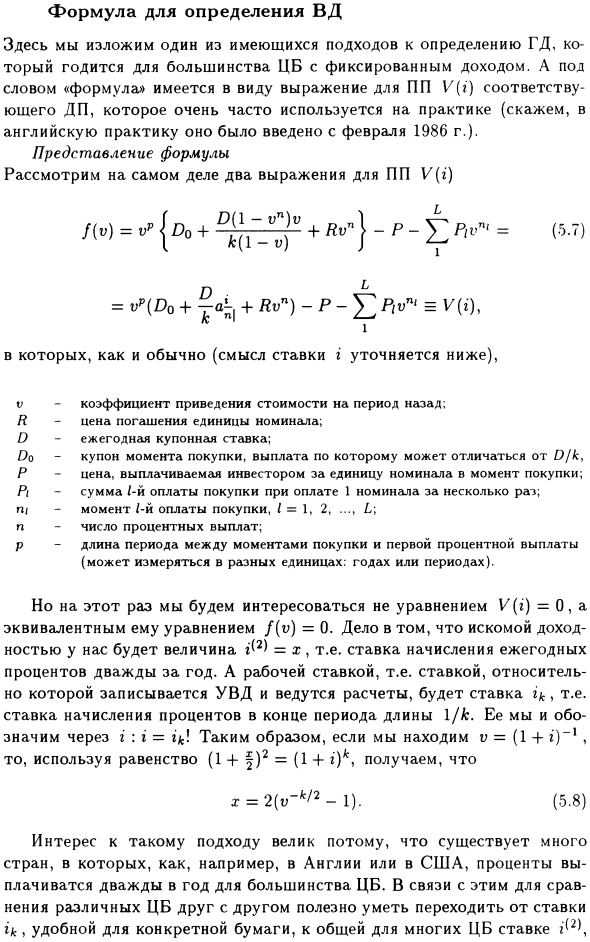

- Это на самом деле очень часто используется (например, введено в практику английского языка с февраля 1986 года). Выражение выражения SP V (r) f (v) = v * | b0 + ftv-jP- £ P, vn ‘= (5.7) £) = v «(D0 ++ Rvn) -F-EP’vn’ = Где, как обычно (значение ставки i указано ниже),

v — коэффициент прошлой скидки, R — цена выкупа за номинал, D — годовая ставка купона, а Do — купон на момент покупки. Людмила Фирмаль

И платеж может отличаться от Dfk, где P — это цена, уплаченная инвестором в номинальной стоимости на момент покупки Pi-1 / / й платеж за покупку при оплате одной номинальной стоимости несколько раз.

Момент Z-го платежа, / = 1, 2, L; p-количество процентных платежей p-отрезок времени от покупки до первой выплаты процентов (может измеряться в разных единицах года или периода), но На этот раз нас не интересует формула V (i) = 0, но для эквивалентной формулы f (u) = 0.

- На самом деле желаемым выходом для нас будет величина H = x. Заболеваемость, скорость работы, То есть относительная ставка, с которой регистрируется УВД, и выполняемые вычисления — это ставка r \ Процентная ставка в конце периода 1 / k, обозначенная как r: r = t!

Если найдено v = (14-g) -1, используется уравнение (1 + |) 2 = (14- 🙂 *, x = 2 (t> — * / 2-1). 5.8) Этот подход представляет большой интерес, поскольку многие центральные банки, такие как Англия и США, выплачивают проценты два раза в год,

и в связи с этим для сравнения разных ценных бумаг друг с другом требуются особые Людмила Фирмаль

Полезно переключиться с ставки, удобной для диссертации, на общую ставку для многих ценных бумаг, чтобы одна формула охватывала большинство, но не все случаи жизни. Теперь, 6 из 9 элементов требуют специальных комментариев, особенно цена P с накопленным процентом 1.

Мы будем иметь дело с ними немного ниже индивидуально Итак, давайте прокомментируем остальное: во-первых, обратите внимание, что единицами времени являются интервалы длины года \ / k, поэтому, вообще говоря, числа n, p выражаются в таких единицах

Следовательно, n — это целое число, а p — положительное число, меньшее 1. Однако возможны и другие подходы, например, если p выражено в годах, поэтому будьте осторожны при использовании этих чисел. Кроме того, значение «Пока не говорилось» будет равно 0, если время покупки соответствует процентному платежу и принадлежит продавцу или равно части процентного платежа D / k.

Если время покупки соответствует времени выпуска и находится на расстоянии p от первой выплаты процентов за период, то просто Do = pD / k (другими словами, используется простая формула процента).

Наконец, хотя сумма P / выплачивается не сразу, а на некоторых этапах, происходящих в момент времени p /, центральный банк называется платным в рассрочку. Таким образом, последний член в (5.7) относится к ПП всех этих платежей на момент покупки.

Конечно, в этом случае цена P может быть равна 0. Определение цены покупки P Эта проблема заключается в том, что нет ограничений на выбор времени покупки. Фактически, значение P по номиналу на момент покупки всегда означает цену, уплаченную покупателем на момент покупки.

Теперь цена, известная в этой точке, обычно является «рыночной или последней ценой купона P или ценой выпуска P», с помощью которой определяется P. В этом случае, в принципе, обе цены представляют одинаковую стоимость DP из оставшегося платежа, но в разное время.

Чтобы узнать, как P7 определяет значение P во всех ситуациях, достаточно рассмотреть простейший случай. Таким образом, P ‘- это рыночная цена, объявленная в момент выплаты процентов, и только после промежутка времени, когда следующая такая цена равна BP A = \ / k (и равна предыдущему BP-this)

Предположим, что это будет объявлено. Кроме того, 1) цена P оплачивается инвестором в момент покупки s + t (см. Диаграмму стр.410), которая находится между моментом предыдущего купона s-A и будущим -s + A, t. | f | <A, и «проценты начисляются на английском языке.

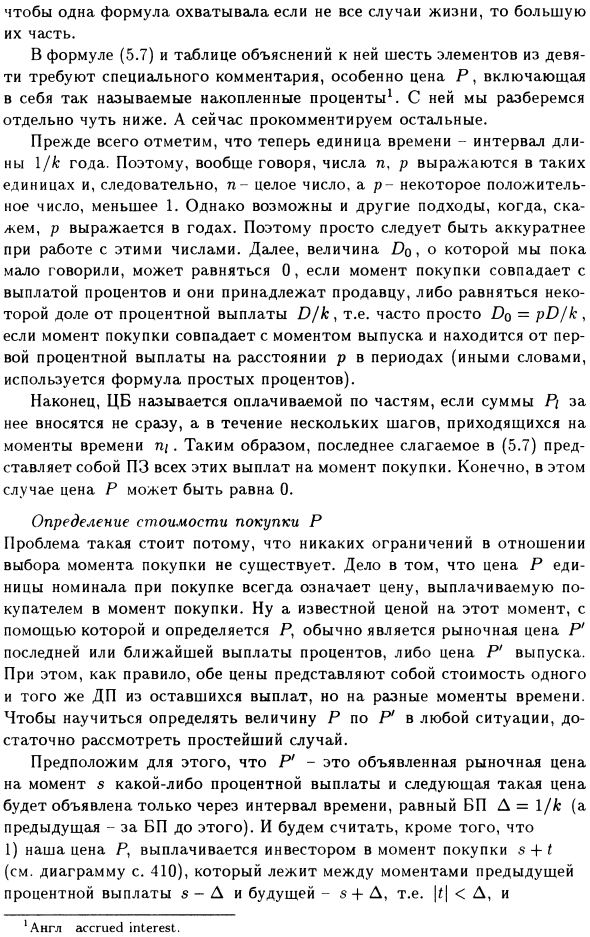

2) Этот момент уникален. При (5.7) Pi = 0, тогда для обычной цены P формула P = P ‘(l + Dt) i AND < A, (5.9) используется, что означает, что цена покупки P в момент s + 1 определяется с использованием P ‘с использованием простой формулы процента. , Можно предположить, что задано уравнением 🙂

Вы можете хорошо понять конкретную ситуацию. Используйте вышеприведенное уравнение (5.7), в то же время покупная цена P установлена, поэтому вам не нужно решать, Если мы хотим узнать значение рыночной цены P / этого варианта, читатель может проверить полезность уравнения (5.9), например, 5.5.

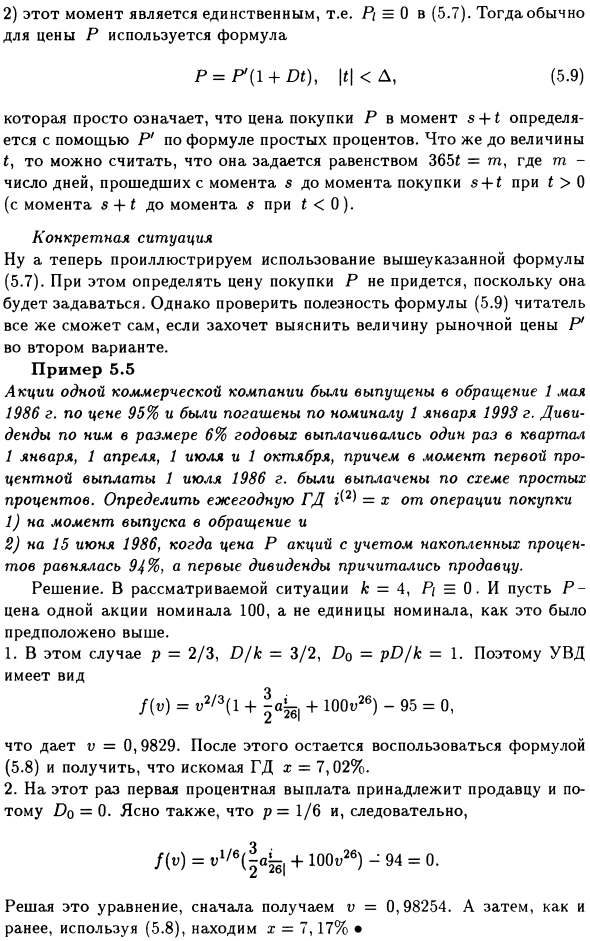

Акция одной коммерческой компании на 1 мая 1986 года составит 95%. Выпущено по цене и оплачено по номинальной стоимости 1 января 1993 года. Кроме того, во время первой выплаты процентов 1 июля 1986 года, 1 октября, была принята простая процентная схема.

1) на момент выпуска, 2) ежегодно от операции покупки, когда цена P-акции с учетом совокупного интереса 15 июня 1986 года составляла 94%, и первый дивиденд был выплачен продавцом. Определите DG No. = x. Решение в рассматриваемой ситуации k = 4, P / = 0.

Также, как предложено выше, одна акция с номинальной стоимостью 100, а не единица номинальной стоимости Пусть цена P равна 1. В этом случае p = 2/3, D / k = 3/2, Dq = pD / k = 1. Следовательно, формат ATC равен / (v) = v2 / 3 (l + + 100v26) -95 = 0, v = 0,9829.

Затем используйте уравнение (5.8), чтобы получить желаемый GD x = 7,02% 2. На этот раз первая выплата процентов Поскольку оно принадлежит продавцу, Dq = 0. p = 1/6, и, как следствие, / (v) = v * / 6 (| «b | + 1ООЛ) -94 = о. Дает v = 0,98254 и находит x = 7,17%, используя (5.8), как и раньше

Смотрите также:

| Покупка ЦБ в реальной жизни. Учет различных нюансов. | Учет влияния инфляции на доходность. |

| Несколько более сложных ситуаций. | Реальная доходность при неравномерной инфляции. |