Оглавление:

Одноразовое погашение

Единовременное погашение. Далее рассмотрим второй наиболее сложный вариант выполнения взаимных обязательств заемщика и кредитора по данному обеспечению на момент покупки: II

- 1. Инвестор покупает центральный банк

по номиналу 1 по цене R и платит PN по курсу C. Людмила Фирмаль

2. Проценты выплачиваются ежегодно в конце каждого следующего периода CP по годовой ставке D / k. То есть одна цена R от kp за период длиной 1 / k и, следовательно, один раз (поэтому число n не обязательно должно быть целым числом.

Для периода kp достаточно целого числа, кратного 1 / k, чтобы быть целым числом Например, n = 5,25 = 21/4). Легко видеть, что эта опция почти такая же, как и первая.

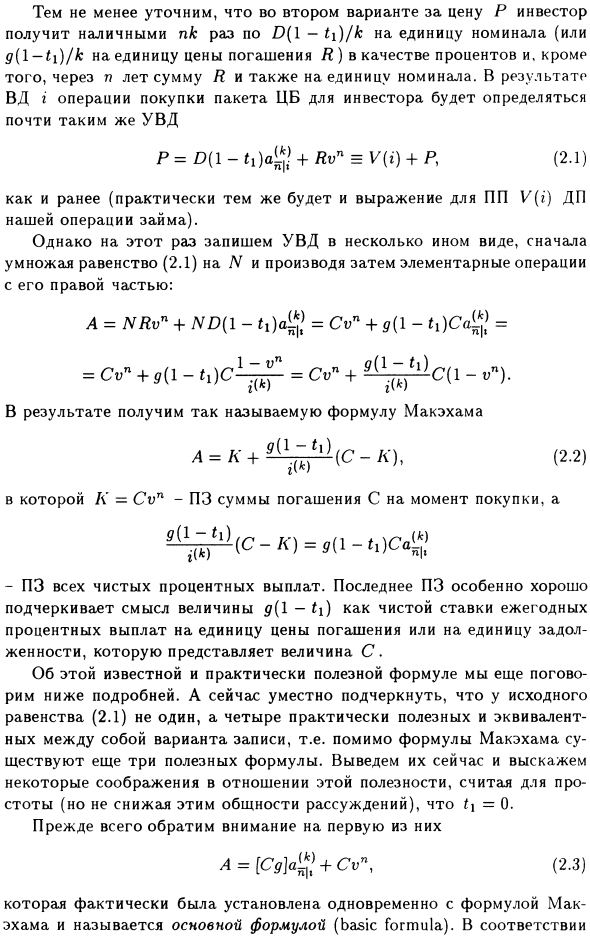

- Выплата в размере 1% производится в конце каждого года, вместо того, чтобы быть k в каждый год, а также в конце всех подпериодов длины \ / k (рисунки 1.1 и 2.1), где n не является целым числом Не принимайте во внимание, что это может быть число.

Тем не менее, второй вариант, для цены P, указывает, что инвестор будет получать пк часов наличными по цене P (1-ti) / k за номинальную стоимость (или цену выкупа R единиц). Кроме того,

через n лет R всего и за номинальную единицу. Людмила Фирмаль

В результате VD i покупки пакета ценных бумаг для инвестора примерно такой же, как ATC P = D (l-t1) a — чистая процентная ставка по всем ПП, последний ПП особенно подчеркивает значение значения ^ (1 — чистая ставка годовых процентов на единицу цены погашения или единицы долга Как C.

Эта известная и практичная формула более подробно описана ниже. Исходное равенство (2.1) имеет четыре практических и эквивалентных варианта записи вместо одного (т. Е. В дополнение к выражению Makeham есть еще три полезных выражения.

Для простоты предположим (но не уменьшаем общность вывода), что t \ = 0. Сначала обратим внимание на те первые A = + Cu «, (2.3). Соответственно, цена покупки должна быть равна сумме ПП будущих процентных платежей (в размере Сд = НД в год для всего пакета) и ПП цены выкупа Cvn. Equation).

Если мы используем «= C (1-r (A) a! _ ^), Можно предположить, что эта формула A = C + C [! 7- (2.4) явно следует из основной формулы. Если цена покупки пакета превышает его цену выкупа, то есть C, они говорят, что пакет продается с премией. , Точная разница между А и С. называется премией.

Аналогично, если цена покупки ниже суммы погашения, то есть «, =) 0 if>», =) «<*>, (2.4a) для определения. С другой стороны, g-курсы характеризуют выплату процентов по контрактам и прибыльность операций покупки. Еще один момент, чтобы отметить.

Уравнение (2.4) часто более удобно, чем основное уравнение. Если вы используете его, вам нужно искать в финансовой таблице одно значение () вместо двух (vn). Следующее уравнение (2.5) также отличается этим:

Наконец, третье выражение A = G + (C-G ‘) un (2.5) просто следует из (2.3), учитывая G = Сд / № и учитывая уравнение = 1-vn. Эта формула называется формулой основного количества.

Фактически, стоимость G облигации можно назвать основной стоимостью, поскольку сумма, ежегодно инвестируемая в TS, приводит к периодической выплате годового процента на общую сумму, равную сумме купонов пакета ND.

Теперь давайте посмотрим, как все эти выражения работают в конкретной ситуации. Например, вы можете определить цену покупки пакета облигаций, который генерирует конкретную доходность.

Таким образом, он показывает три различных показателя доходности, которые ежедневно используются в деловом и финансовом мире США и обычно связаны с облигациями (или центральными банками с облигациями).

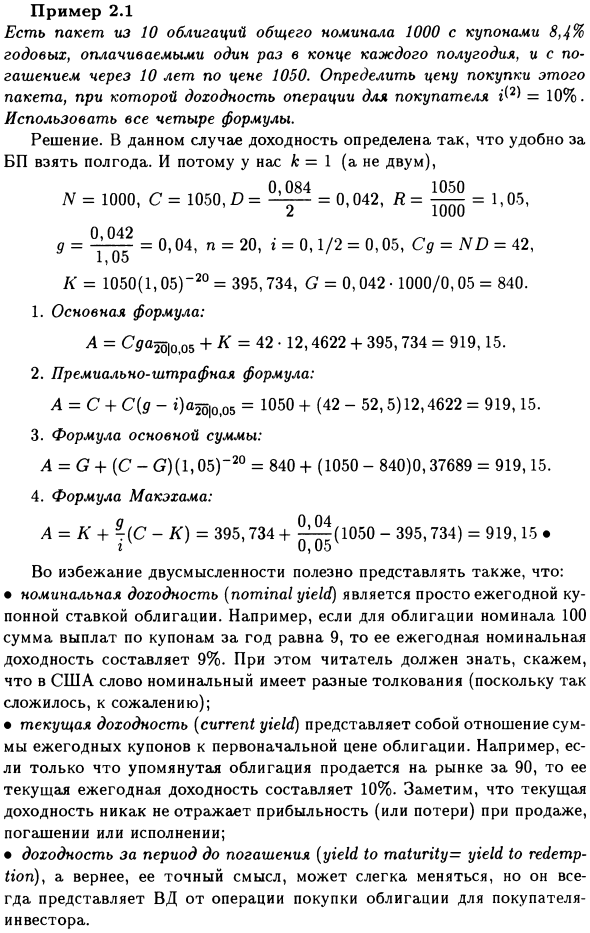

Пример 2.1. Существует пакет из 10 облигаций с общей номинальной стоимостью 1000 при годовом купоне 8,4%, выплачиваемый один раз в конце каждого полугодия и выкупаемый по цене 1050 через 10 лет. Определите цену покупки данного пакета.

Доходность транзакции покупателя = 10%. Используйте все четыре выражения. Решение. В этом случае доходность определяется удобным способом, чтобы получить АД за шесть месяцев.

Таким образом, k = \ (не два), N = 1000, C = 1050, T = C ^ = 0,042, I = ^ = 1,05, 0,042 g = 0,04, n = 20, i = 0,1 / 2 = 0,05 , Cg = ND = 42, 1, 10o / <= 1050 (1,05) «2o = 395,734, G = 0,042 • 1000 / 0,05 = 840.

1. Основная формула: A = Sda ^ 050 4-K = 42 • 12,4622 4- 395,734 = 919,15 2. Формула премиального штрафа: A = C + C (d-0a2o | o, o5 = 1050 + (от 42 до 52 ”5) 12> 4622 = 919,15 3. Основная формула расчета — A = G + (CG) (1,05) -20 = 840 + (1050-840) 0,37689 = 919,15 4.

Формула Макетема: A = K + 9- (CK) = 395,734 + (1050-395,734) = 919,15 • g 0,05 Во избежание двусмысленности также полезно представить, что, например, если годовая ставка купона облигации равна 100, годовой купонный доход равен 9, а годовая номинальная доходность равна 9%,

Читатели должны знать, что номенклатурные интерпретации в Соединенных Штатах различны (к сожалению, текущая доходность) Отношение суммы годового купона к цене периода. Например, если вышеуказанная облигация продается на рынке в течение 90 дней, текущая годовая доходность составляет 10%.

Обратите внимание, что текущая доходность не отражает прибыльность (или убыток) от продаж, погашений или результатов.

• Доходность к погашению (доходность к погашению = доходность к погашению), или, скорее, ее точное значение может незначительно отличаться, но это всегда покупатель-инвестор VD от покупки облигации на трибунах.

Смотрите также:

| О приближенном решении. | Многократное погашение. |

| Формула Макэхама. | Другие подходы и бессрочные ренты. |