Оглавление:

Национальные сберегательные сертификаты

Национальный сберегательный сертификат. Эти индексные ценные бумаги были впервые выпущены правительством Великобритании в июне 1975 года и предназначены только для пенсионеров.

- Однако это ограничение уже было снято во втором развертывании (ноябрь 1980 г.). Стоимость сертификата деноминации, передаваемого инвестору более года,

индексируется с использованием IRC с задержкой в два месяца. Людмила Фирмаль

В первой публикации те, кто держал сертификат более 5 лет, также получали бонус 4%, который также был проиндексирован. Вторая проблема предлагает различные дополнительные преимущества. При любых обстоятельствах цена выкупа сертификата гарантированно будет ниже цены покупки.

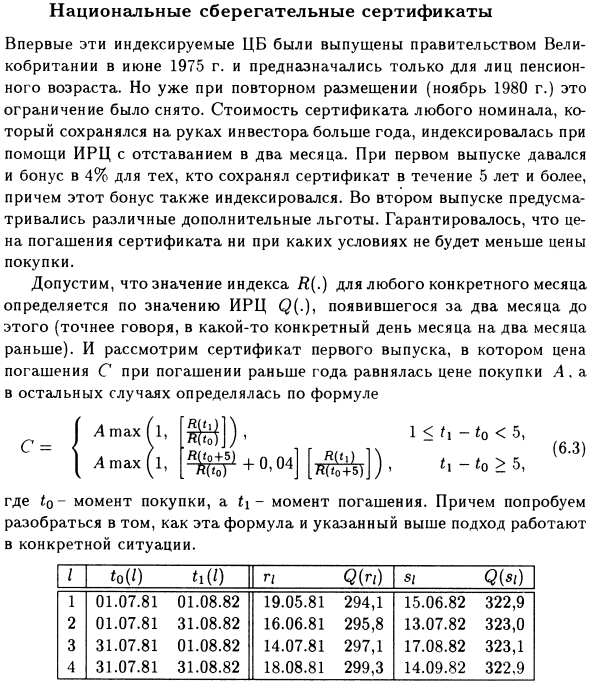

Предположим, что значение индекса L (.) Для определенного месяца определяется значением RPI Q (.), Отображаемым два месяца назад (точнее, в конкретный день два месяца назад). , Затем рассмотрите первый выданный сертификат.

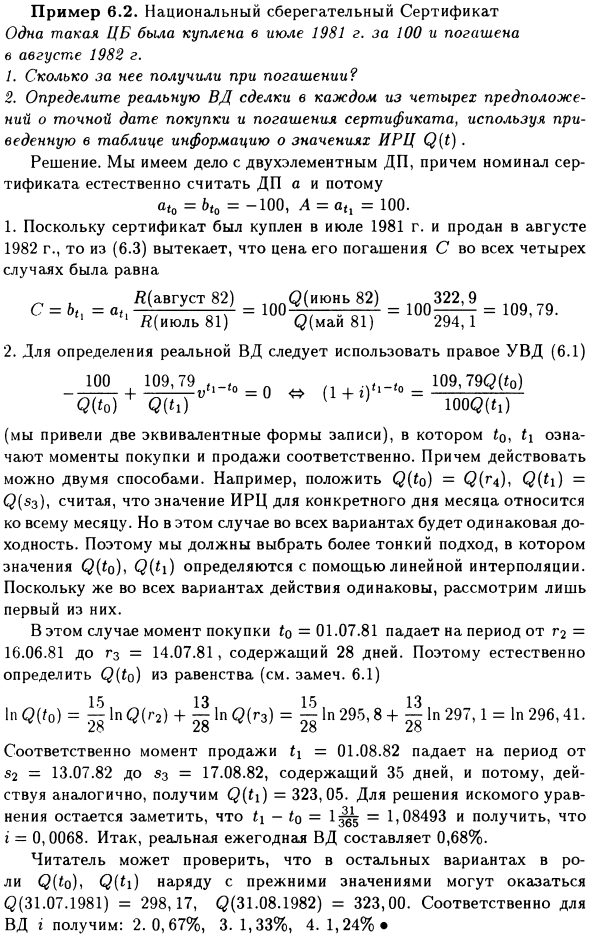

- В этом сертификате выкупная цена C на момент погашения год назад была равна покупной цене A. В других случаях формула A max (1, A max (1, 1 <5, (6.3), где tQ — время покупки, C — время погашения, и эта формула и вышеприведенный подход). Постарайтесь понять, как это работает: / MO MO g / Q (n) si QM 1 01.07.81 08.01.82 19.05.81 294.1

06.15.82 322.9 2 01.07.81 31.08.82 16.06. 81 295,8 13.07.82 323.0 3 31.07.81 01.08.82 07.07.81 297.1 17.08.82 323.1 4 31.07.81 31.08.82 18.08.81 299.3 14.09.82 322.9 Пример 6.2. Одним из таких центральных банков был купон, который

был купирован в Лене на 100 в июле 1981 года, погашен в августе 1982 года. Людмила Фирмаль

1. Какова сумма погашения? 2. Доказательство, используя информацию о значениях в таблице Фактический VD RPI Q (t) транзакции при каждом из четырех допущений о точной дате покупки и дате погашения сертификата.

Решение: имеет дело с двухфакторным DP, но также учитывает номинальную стоимость сертификата DP Естественно, atQ = bto = -100, A = atx = 100. Август 1982 г., (6.3) Цена выкупа C во всех четырех случаях составляет ^ (август 82) 00 _ Покупайте с 109.79Q (Z0) 100Q (ti) (с учетом двух эквивалентных обозначений)

И момент продажи. Кроме того, есть два способа действовать: положить Q (to) = <2 (r4), Q (£ i) = Q (sj). Предположим, что значение RPI относится ко всему месяцу, но в этом случае одинаковая доходность получается во всех случаях, так что значение Q (to) »Q (h) использует линейную интерполяцию

Необходимо выбрать более тонкий подход, который определяется следующим образом: поскольку действия одинаковы для всех вариантов, учитывается только первое действие, в этом случае время покупки = 01.07.81 означает 28 дней.

G2 = от 16.06.81 до g3 = 14.07.81, поэтому естественно определить Q (to) из уравнения (см. Примечания 6.1) 111 Q (to) = l | ln <? (R2) + 1 | In Q (r3) = 15 In295,8 + 1 | In 297,1 = 296,41. Следовательно, время продажи = 01.08.82 соответствует периоду от S2 = 13.07.82 до зс = 17.08.82 и включает в себя 35 дней, поэтому оно работает так же, и Q (t1) = 323.05 ,

Обратите внимание, что -t0 = 1 ^ = 1.08493 и i = 0, 0068, чтобы решить желаемое уравнение. Следовательно, фактическая годовая VD составляет 0,68%. Читатели отмечают, что в других версиях с ролью Q (/ o) i Q (h), наряду с предыдущими значениями, Q (31.07.1981) = 298.17, <2 (31.08.1982) = 323.00

Вы можете подтвердить, что есть. Следовательно, для VDi: 2,0,67%, 3,1,33%, 4,14% •

Смотрите также:

| Реальная доходность при неравномерной инфляции. | Индексированные акции правительства. |

| Индексирование капиталовложений. | Упражнения. |