Оглавление:

В разделе 1.3 мы уже упоминали, что субъект управления для воздействия на объект управления анализирует поведение объекта управления и принимает решение о способе воздействия на его производительность. Выбор необходимых показателей в нужное время для проведения планирования, анализа и принятия управленческих решений во всех областях финансовой деятельности предприятия осуществляется с помощью информационной поддержки финансового менеджмента. Информационное обеспечение является необходимым условием для надлежащего управления производственной и финансовой деятельностью. Основной целью информации является снижение энтропии (неопределенности).

Информация, используемая в системе финансового управления, должна отвечать следующим условиям:

1) Единый состав информационной базы для принятия стандартных финансовых решений: формирование объема информации должно осуществляться в рамках единой информационной системы и в соответствии с едиными требованиями, то есть принятие стандартных решений должно основываться на анализе информации одного и того же состава и содержания;

2) внутренняя целостность: сформированная информационная база для принятия решений не должна содержать дублирующей информации, а также внутренних противоречий, в частности, не должно быть взаимоисключающей информации

3) оптимальный объем: объем информационной базы должен быть необходимым и достаточным для решения проблем управления финансами

4) необходимая и достаточная точность: точность формируемой информации (в том числе периодичность ее обновления) должна определяться эффективным сочетанием требований руководства и стоимости получения информации

5) Адекватность: информация должна соответствовать важности и условиям решаемой проблемы (например, при выборе финансовой стратегии небольшой компании требуется мало информации о финансовых стратегиях крупнейших транснациональных корпораций);

6) актуальность[1]: выходная информация должна быть актуальной (полезной) для принятия решения, например, для принятия решения о бонусах за работу производственного отдела; неактуальной будет информация о системе бонусов для менеджеров по продажам

7) согласованность и сопоставимость: для совместной обработки и сравнения информация должна быть одного типа, размера и т. д.

8) надежность: информация, используемая для принятия финансовых решений, должна поступать из надежных источников; это условие особенно важно в отношении внешней информации[2].

Информационное обеспечение финансового менеджмента конкретного предприятия зависит от его размера, направлений деятельности, организационной формы и т.д. Информация, используемая в управлении финансами, формируется как из внешних, так и из внутренних источников.

Информация, поступающая из внутренних источников (внутренняя информация), разделена на две группы: Финансовая учетная информация и информация внутренних финансовых служб.

Финансовая отчётность — это финансовая отчётность компании. Она состоит из юридически оформленных форм отчетности, которые заполняются на основе документально подтвержденных данных финансового учета. Финансовая отчетность предназначена в основном для внешних пользователей и служит объективной информационной основой для принятия управленческих решений в финансовой сфере.

Финансовое положение и финансовая устойчивость компании: концепция и типы

Как видно из предыдущего пункта, финансовый менеджер подвергается бомбардировке лавиной информации из различных источников. Невозможно принять обоснованное решение, не систематизировав эту информацию (менеджер просто не будет знать, что делать в первую очередь). Поэтому для целей управления необходимо обобщение и систематизация информации и сведение ее к определенным обобщенным категориям. Для целей внутреннего финансового управления одной из таких обобщенных категорий является финансовое состояние компании. Важность каждой обобщенной категории заключается в том, что усилиями многих ученых, специалистов и практиков разработан целый свод правил поведения:

1) какая информация необходима, в каком количестве и с какой точностью;

2) какими могут быть качественные состояния категории;

3) как с помощью каких коэффициентов, индикаторов и т.д. можно определить состояние этой категории для конкретного объекта;

4) как анализировать и интерпретировать состояние категории для конкретного объекта

5) какие действия необходимо предпринять при возникновении определенного условия (или для достижения определенного условия).

Таким образом, руководителю достаточно изучить и применить опыт, накопленный другими, для принятия обоснованных и эффективных решений.

Такие обобщенные категории существуют во многих областях деятельности. В медицине, например, это состояние здоровья пациента.

Подобно тому, как в медицине в дополнение к традиционному лечению можно применять нетрадиционные методы лечения, которые имеют не менее положительный эффект и, возможно, обогащают науку в целом (здесь речь идет не о шарлатанах, а о пионерах, которые развивают науку), так и в финансовом менеджменте можно принимать эффективные финансовые решения, основываясь на соображениях, которые отклоняются от традиционных правил.

Нетрадиционное управление очень сильно зависит от личности, поэтому в данном учебнике мы рассмотрим только традиционный подход к обоснованию решений, который в управлении финансами основан на финансовом анализе. Существует два возможных способа использования финансового состояния на стадии обоснования решения:

1) решение, которое должно быть принято, направлено на управление финансовым состоянием (например, выход из кризисного состояния и т.д.);

2) решение, которое должно быть принято, не имеет прямого отношения к финансовым возможностям, но необходимо оценить, как оно влияет на финансовые возможности.

Для того чтобы понять, как использовать информацию о финансовых показателях для обоснования управленческих решений, в первую очередь необходимо понять, каковы финансовые показатели компании.

Финансовое положение является важной характеристикой, позволяющей определить, насколько надежна компания в рыночных условиях. Изучив финансовое положение, можно узнать как о потенциале развития конкретной компании в текущей бизнес-среде, так и о ее конкурентоспособности в целом. Финансовая устойчивость является гарантией эффективной реализации экономических интересов всех участников экономической деятельности. В настоящее время финансовые показатели определяются как экономическая категория, выражающая ряд различных характеристик: структура и распределение капитала между различными видами имущества, степень эффективности его использования, а также финансовая устойчивость предприятия, его платежеспособность и привлекательность с точки зрения инвесторов.

Вот некоторые из наиболее поразительных из существующих определений.

«Финансовое положение компании (ФСП) — это экономическая категория, отражающая состояние капитала в процессе его обращения и способность хозяйствующего субъекта к саморазвитию в данный момент времени»;

«Финансовое положение предприятия выражается соотношением структур его активов и пассивов, т.е. ресурсов предприятия и их источников»;

«Финансовое положение предприятия характеризуется набором показателей, отражающих процесс формирования и использования его финансовых ресурсов»;

Виды финансовой устойчивости

В. В. Ковалев выделил четыре вида текущей финансовой устойчивости[6]:

1) абсолютная финансовая устойчивость, характеризующаяся тем, что собственные оборотные средства превышают запасы и затраты;

2) нормальная финансовая стабильность, характеризующаяся использованием собственных и заемных средств для покрытия товарно-материальных запасов и затрат;

3) нестабильное финансовое положение, характеризующееся отсутствием собственных оборотных средств для покрытия затрат и запасов; в этом случае компания вынуждена прибегнуть к определенным дополнительным источникам покрытия, которые также недостаточно обоснованы

4) Критическое финансовое положение, которое характеризуется ситуацией, схожей с нестабильным финансовым положением, но ситуация усугубляется просроченными кредитами и займами, а также просроченной дебиторской и кредиторской задолженностью.

Оценка степени финансовой устойчивости на основе анализа источников финансовых резервов и затрат с использованием соответствующих абсолютных показателей удобно осуществляется с использованием трехмерного вектора 5:

если S1 — это избыток или дефицит собственных оборотных активов для финансирования запасов и затрат; S2 — это избыток или дефицит собственных оборотных активов и долгосрочных займов для финансирования запасов и затрат; S3 — это избыток или дефицит собственных оборотных активов, долгосрочных займов и временно доступных займов для финансирования запасов и затрат.

Вектор строится следующим образом: при избытке в соответствующем месте вектора записывается 1; при нехватке — 0; в зависимости от комбинации «0» и «1» вектор может принимать четыре значения, которые интерпретируются следующим образом:

Следуя рассмотренному подходу, можно сказать, что экономической сущностью финансовой устойчивости компании является обеспечение ее имущества за счет собственных (т.е. не зависящих от конъюнктуры рынка) источников финансирования.

Анализ финансовой устойчивости может проводиться с использованием как абсолютных (профицит или недостаток собственных средств), так и относительных показателей — коэффициентов финансовой устойчивости. Рекомендуется обратить на них внимание:

- Коэффициент финансовой устойчивости[8];

- коэффициент долгосрочных внешних фондов;

- Коэффициент автономии (финансовая независимость);

- Коэффициент финансовой активности (финансовый рычаг);

- Индекс основных средств — KIPA;

- Коэффициент реальной стоимости основных средств в активах организации — РОСС;

- Коэффициент обеспеченности оборотных средств собственными оборотными средствами;

- Коэффициент обеспеченности запасами собственными оборотными средствами;

- Коэффициент собственного оборотного капитала;

- Коэффициент оборотных активов; Коэффициент собственных оборотных активов;

Аналитические коэффициенты

Финансовая отчетность компании содержит большое количество различной информации, позволяющей с определенной степенью достоверности оценить финансовое положение компании. Однако из-за большого объема и разнообразия информации работать непосредственно с ведомостями затруднительно: Можно «утонуть» в море данных. Поэтому опыт, полученный в ходе практической работы, позволил разработать методику оценки финансового положения с использованием различных финансовых показателей и финансовых коэффициентов.

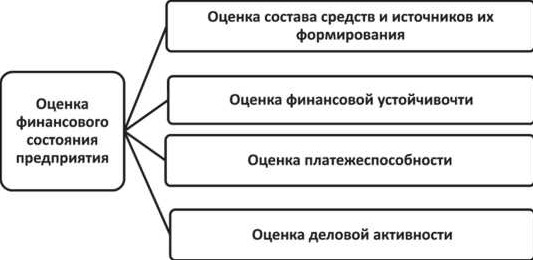

Как упоминалось в разделе 2.2, финансовое оздоровление представляет собой сложную экономическую категорию, которую трудно анализировать формально. Поэтому вместо всестороннего анализа финансового состояния в целом обычно проводится анализ некоторых его наиболее известных аспектов: Рентабельность, обороты, ликвидность и платежеспособность и некоторые другие. По каждому аспекту делаются отдельные выводы, из которых делается вывод о финансовом положении как сумме состояний каждого аспекта.

Одной из методик, используемых для анализа финансового состояния компании, является коэффициентный анализ. Финансовые коэффициенты являются относительными показателями финансового положения, выражающими отношение одних абсолютных финансовых коэффициентов к другим, их удобно использовать для сравнительного анализа и оценки динамики финансового положения предприятия.

При анализе финансового положения традиционно выделяются следующие группы финансовых коэффициентов[1]:

- коэффициенты финансовой стабильности;

- коэффициенты ликвидности;

- Коэффициенты оборачиваемости (коэффициенты деловой активности);

- Коэффициенты рентабельности;

- коэффициенты рыночной активности.

Основной целью расчета финансовых коэффициентов является выявление областей для дальнейшего анализа финансового положения, для чего полученные результаты должны быть сопоставлены: - Со значениями аналогичных коэффициентов для ряда периодов;

- против нормативных ценностей;

- с отраслевыми ценностями, ценностями конкурентов и т.д.

Каждый аспект финансового положения описывается собственной группой аналитических коэффициентов и показателей. Состав элементов любой группы достаточно широк, поэтому приведем лишь общую характеристику наиболее распространенных групп и назовем наиболее характерные коэффициенты и показатели.

Ключевые показатели финансовой устойчивости

Информационной базой для расчета данной группы показателей является бухгалтерский баланс. Коэффициенты рассчитываются на отчетную дату и включаются в динамику.

Следуя структуре баланса, мы можем сгруппировать коэффициенты финансовой устойчивости следующим образом.

(1) Коэффициенты, характеризующие стабильность всего имущества, структуру источников финансирования:

(а) коэффициенты, характеризующие платежеспособность компании в долгосрочной перспективе:

(b) коэффициенты, характеризующие отношение собственного капитала к пассивам:

Положительно оценивается увеличение коэффициента автономии, свидетельствующее о росте финансовой независимости, и, как следствие, снижение коэффициента финансовой активности, а также увеличение коэффициента финансовой устойчивости.

Коэффициенты рыночной активности

Коэффициенты в этой группе позволяют оценивать и включать в себя стоимость и доходность акций компании:

- Доля прибыли, приходящаяся на одну акцию;

- Отношение цены акции к прибыли на акцию;

- Доходность на акцию и доля выплаченных дивидендов и т.д.

Выше мы рассмотрели наиболее распространенные группы аналитических коэффициентов, с помощью которых оцениваются основные аспекты финансового состояния компании. Внимательный читатель легко заметит, что все аспекты финансового состояния взаимосвязаны и многие пары этих аспектов имеют четкую зависимость: Улучшение одного аспекта приводит к ухудшению другого (примером такой пары является «ликвидность — доходность», но она далеко не единственная). Таким образом, невозможно добиться успеха одновременно по всем аспектам финансового положения в целом.

Еще одной важной задачей является оценка аспектов финансового здоровья. Иными словами, важно не только оценить каждый аспект в отдельности, но и определить, какой из аспектов более или менее важен для общей оценки финансового состояния. Присвоение значимости во многом зависит от того, кто и с какой целью оценивает финансовое состояние компании.

Для инвестора, который намерен сделать долгосрочную инвестицию или стать акционером предприятия, можно предположить, что наиболее актуальным вопросом, на который необходимо ответить в первую очередь, является то, в какой степени активы предприятия принадлежат самому предприятию, насколько хорошо его резервы и затраты обеспечены фондами, иными словами — каково состояние его финансовой устойчивости (можно приобрести предприятие, и оказывается, что вы не владелец, а должник).

Второй важный вопрос заключается в том, в какой степени активы компании необходимы кому-то другому, т.е. насколько ликвидны (и в то же время насколько платежеспособны) компания и ее отдельные активы (ресурсы). Третий вопрос — эффективно ли используются активы (ресурсы) фирмы. И, наконец, четвертый вопрос — насколько прибыльной (прибыльной) является компания или отдельные виды бизнеса.

На основе вышеприведенной схемы «вопросов» устанавливается иерархия аспектов финансовой деятельности: Финансовая стабильность имеет приоритет, ликвидность и платежеспособность имеют несколько меньший приоритет, анализ бизнеса еще менее важен и, наконец, рентабельность имеет наименьший приоритет.

Ранжирование аспектов чрезвычайно важно с точки зрения управления финансовым состоянием. Сосредоточившись на инвесторах или акционерах с вышеуказанным ранжированием приоритетов, менеджеры могут обоснованно выстраивать стратегию развития, в которой, например, через определенные промежутки времени принимаются решения по улучшению финансового состояния в приоритетных аспектах в ущерб неприоритетным.

Конечно, приведенная выше расстановка приоритетов — не единственная. В антикризисном управлении, например, логично предположить, что высшим приоритетом является платежеспособность компании. Дальнейшее ранжирование может отличаться в зависимости от структуры финансовых источников конкретной компании, ее кредитоспособности и т. д. Такие же серьезные различия в ранжировании приоритетов будут существовать между агрессивными и консервативными сценариями развития экономики, а также в разработке других сценариев развития бизнеса.

На странице курсовые работы по менеджменту вы найдете много готовых тем для курсовых по предмету «Менеджмент».

Читайте дополнительные лекции:

- Креативный потенциал менеджмента

- Классификация функций управления персоналом

- Показатели финансового анализа деятельности предприятий

- Теоретические основы коммуникационного менеджмента

- Научная классификация рисков

- Деловые выступления, беседы

- Повышение экономической эффективности хозяйственной деятельности предприятия

- Формирование кадровой политики во взаимосвязи с организационной культурой предприятия

- Функции управления активами

- Построение организационной структуры управления предприятием из заданных элементов (структурных подразделений)