Оглавление:

Нефтяная и нефтехимическая промышленность России и региона играет важную роль как в экономическом развитии страны, так и на мировом рынке. Нефть уже давно является важнейшим экспортным товаром России. Быстрый рост добычи нефти и масштабный экспорт нефти обеспечили функционирование и развитие неэффективных секторов российской экономики. На мой взгляд, в условиях административно-командной системы не было системного подхода к комплексному развитию отрасли.

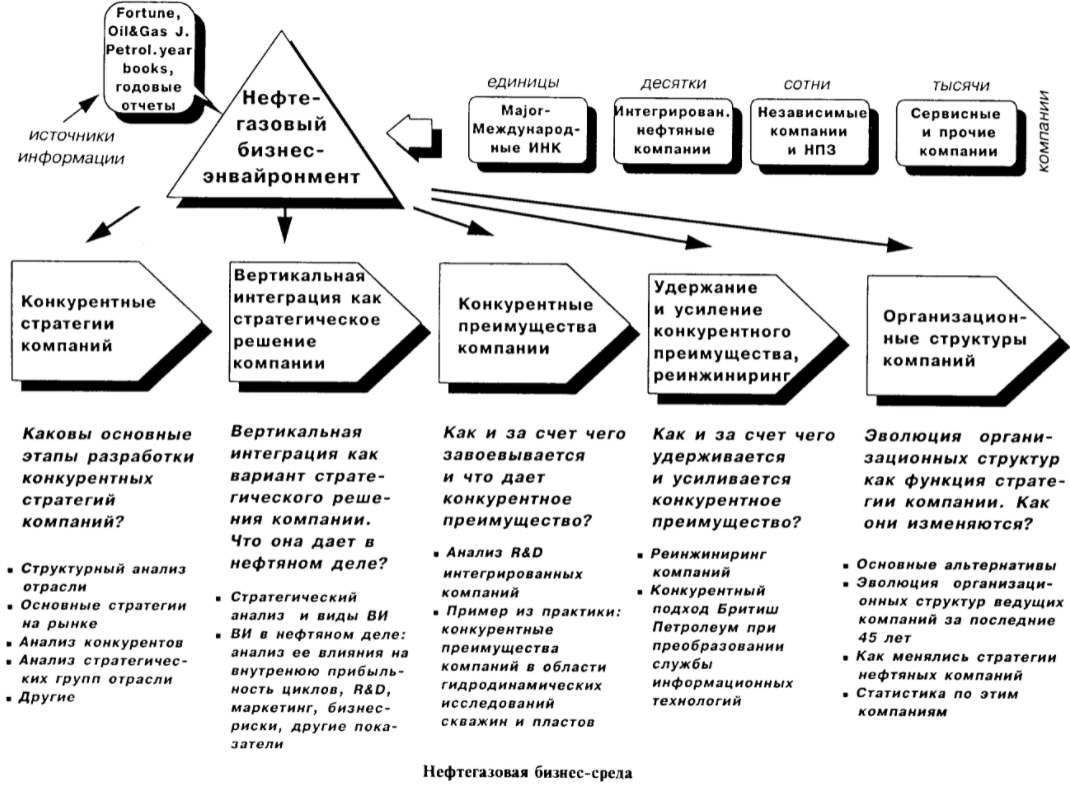

Стабилизация и развитие нефтегазового комплекса, повышение его эффективности в немалой степени зависят от его структурной перестройки путем реформирования и дальнейшего совершенствования нефтегазовых предприятий.

Проблема вертикальной интеграции и совершенствования структуры нефтяных компаний путем формирования вертикально интегрированных структур, объединяющих всю технологическую цепочку, стала особенно актуальной в настоящее время.

Для эффективного функционирования российского нефтяного комплекса крайне важно создать заинтересованность в объединении усилий предприятий по добыче, переработке и сбыту нефти с целью экономии производственных затрат и внедрения новых технологий. Одной из форм обеспечения этого взаимного интереса является формирование вертикально интегрированных предприятий в форме акционерных обществ или товариществ с участием предприятий по транспортировке и поставке нефтепродуктов.

Интеграция позволяет укрепить экономические связи, повысить стимулы для наиболее эффективного конечного результата, сконцентрировать ресурсы в наиболее эффективных направлениях технической политики, наиболее эффективно использовать систему взаиморасчетов, в том числе через использование трансфертных цен, повысить конкурентоспособность российских производителей на внешних рынках, а также наиболее экономично решить некоторые проблемы использования производственной и социальной инфраструктуры.

Сама жизнь подталкивает российскую нефтяную промышленность к созданию вертикально интегрированных структур, разумеется, на новой рыночной основе. Это единственный способ сдержать, если не нейтрализовать, такие негативные явления, как взаимные дефолты и необоснованно завышенные цены поставщиков.

Переход отечественной промышленности к рыночным условиям значительно усложнил проблему экономического функционирования предприятий и способствовал возникновению и развитию различных форм предпринимательских объединений. Основными условиями для создания таких объединений в России являются:

- необходимость восстановления экономических отношений между предприятиями;

- Способность крупных хозяйственных объединений аккумулировать большие средства и осуществлять техническое перевооружение и реконструкцию производственных мощностей;

- Стремление компаний и торговых ассоциаций обеспечить надежную сырьевую базу и сбыт продукции.

Согласно экономическому содержанию, новые бизнес-ассоциации — это организации, объединяющие материальные, финансовые и другие ресурсы предприятий для увеличения объемов производства и повышения эффективности их деятельности.

Говоря о структуре преобразований в отечественной химической и нефтехимической промышленности, необходимо подчеркнуть роль в решении этой проблемы таких форм сочетания материальных и финансовых ресурсов, как интеграция.

Под интеграцией понимается объединение независимых предприятий, углубление их взаимодействия и развитие связей между ними. Интеграция возможна как на уровне экономик, так и на уровне фирм, компаний и корпораций. Она проявляется в расширении и углублении производственных и технологических связей, совместном использовании ресурсов, объединении капитала, а также в создании взаимовыгодных условий для экономической деятельности.

Вертикальная интеграция — это когда деятельность интегрированной фирмы включает более одного этапа в процессе преобразования сырья в готовую продукцию. Вертикальная интеграция может происходить двумя способами:

- прогрессивный (ориентированный на будущее), когда компания включает в себя последующие этапы обработки. Мотивами такой интеграции обычно называют сокращение потребностей в оборотном капитале, снижение транспортных расходов и повышение конкурентоспособности конечного продукта за счет устранения наценок на промежуточные цены. Компании, производящие сырье, постоянно выкупают своих переработчиков, чтобы увеличить прибыль на единицу сырья в 7-10 раз.

- регрессивный (обратный), при котором компания задействует предыдущие стадии процесса. Переработчики выкупают поставщиков сырья.

Оба вида вертикальной интеграции также обеспечивают рост прибыли за счет экономии на транзакционных издержках (реклама, продажи, поиск клиентов и т.д.).

Вертикальная интеграция охватывает несколько отраслей.

Преодоление возможных негативных последствий вертикальной интеграции

Вертикальная интеграция в принципе может увеличить потенциал, эффективность и конкурентоспособность компании. В то же время вертикально интегрированные компании обладают характеристиками, которые при определенных обстоятельствах могут снизить их эффективность и конкурентоспособность.

Во-первых, компания, интегрирующая в свою структуру, например, добычу сырья, последовательные этапы его переработки, производство конечного продукта и сбытовую сеть, вынуждена делать крупные инвестиции с длительным сроком окупаемости, что связывает ресурсы компании на длительное время, ограничивает ее мобильность и гибкость, ослабляет способность принимать инвестиционные решения вне сферы своей деятельности, какими бы потенциально прибыльными они ни были. Такие компании имеют особенно высокие постоянные затраты, связанные с необходимостью значительных расходов на поддержание производственных мощностей по всей вертикальной цепочке, независимо от уровня спроса на конечный продукт. Это делает финансовое положение таких компаний особенно шатким в случае значительного снижения спроса на их конечную продукцию. Более того, серьезные проблемы могут возникнуть из-за неравномерного технологического прогресса в отдельных частях производственной цепочки, что в конечном итоге может привести не только к дисбалансу производственных мощностей отдельных частей, но и к торможению технологического прогресса из-за желания окупить затраты на создание устаревших мощностей.

Серьезные проблемы могут возникнуть из-за неравномерного технического прогресса в отдельных звеньях производственной цепочки, что может привести не только к дисбалансу в производственной мощности отдельных звеньев, но и к торможению технического прогресса, что негативно сказывается на инновационном и производственном потенциале всего предприятия.

Потенциальная угроза эффективности и конкурентоспособности фирмы связана с тем, что отдельные звенья могут быть изолированы от воздействия рыночных сил, включая конкуренцию. Это происходит, когда фирма в основном ориентирована на внутрифирменные поставки, и подразделения вертикально интегрированной фирмы вынуждены покупать продукцию своей фирмы, даже если она может быть дороже или менее качественной, чем аналогичная продукция конкурирующих фирм.

Для нейтрализации возможных негативных эффектов вертикальной интеграции используются различные меры стратегического и организационного характера.

Одним из важнейших способов нейтрализации негативных последствий интеграции, вызванных тесными ресурсными связями в вертикально интегрированных фирмах и их слабой маневренностью, является диверсификация их деловой активности. Фирмы могут покупать компании, действующие в других областях бизнеса, или сотрудничать с другими компаниями и организациями в сфере НИОКР для создания научно-исследовательского потенциала, ориентированного на новые технологии и рынки для компании.

На практике вертикально интегрированные компании прибегают ко всем этим способам диверсификации. В то же время практика показывает, что диверсификация компаний в отрасли, не связанные технологически или сбытом с основным бизнесом, часто заканчивается неудачей, и компания рано или поздно вынуждена покинуть такие отрасли.

Проблемы, возникающие, когда вертикально интегрированные компании стремятся диверсифицироваться в незнакомые сферы бизнеса, по-видимому, объясняют тенденцию этих компаний в последние годы концентрировать свои ресурсы в тех областях, где они обладают наиболее сильным технологическим и маркетинговым потенциалом.

Другим важным способом повышения гибкости и эффективности вертикально интегрированной фирмы является преодоление изоляции ее бизнес-единиц от рыночной среды путем предоставления их менеджерам определенной свободы выбора между рыночным бизнесом и бизнесом внутри компании.

Широко распространена частичная интеграция, когда часть продукции, используемой компанией, закупается на рынке, а остальная производится собственными силами.

Частичная интеграция позволяет компании сравнивать свою продукцию с продукцией конкурентов по качеству и производственным затратам, что важно как для оценки эффективности работы своих подразделений, так и для заключения контрактов с независимыми компаниями.

Стратегическое решение компании за или против вертикальной интеграции сильно зависит от специфики ситуации на конкретных рынках и в конкретных отраслях. Часто решение об интеграции обусловлено желанием компании уменьшить свою зависимость от поставщиков (в случае «интеграции вниз») или покупателей (в случае «интеграции вверх»), если эти компании способны навязать компании невыгодные условия в отношении цен, поставок, закупок ее продукции, доступа к сети распределения и сбыта и т.д. Важную роль в принятии решения о выборе стратегии вертикальной интеграции играют соображения, обусловленные желанием фирмы повысить барьеры для входа реальных и потенциальных конкурентов в сферу своего влияния и тем самым укрепить свои позиции на рынке.

Повышение эффективности вертикально интегрированных нефтяных компаний

Быстрое развитие вертикально интегрированных компаний и способность многих из них выживать на протяжении десятилетий объясняется в основном их более высокой эффективностью по сравнению с неинтегрированными компаниями. Быстрое развитие вертикально интегрированных компаний и выживаемость, которую многие из них демонстрировали на протяжении десятилетий, в основном объясняется их более высокой эффективностью по сравнению с неинтегрированными компаниями.

Источники повышения эффективности в вертикально интегрированных фирмах весьма разнообразны. Наиболее важные из них следующие:

- Возможность интенсивного обмена информацией между его подразделениями, что позволяет согласовывать планы и графики поставок сырья, полуфабрикатов, их переработки и доставки готовой продукции потребителям;

- Возможность значительного ускорения всего цикла движения материалов и, соответственно, ускорения оборачиваемости капитала и окупаемости затрат;

- возможность экономии затрат на рыночные операции (затраты, связанные с поиском поставщика, согласованием контрактов, в случае нарушения условий контракта и т.д.). — особенно высоки в странах с неразвитой рыночной инфраструктурой).

Экономический рост требует выявления рыночных возможностей в тех областях, где компания имеет явное конкурентное преимущество. Можно разработать стратегию роста на основе трех уровней анализа. Первый уровень определяет возможности, которые компания может использовать при своем текущем размере (возможности интенсивного роста). Второй уровень определяет возможности интеграции с другими элементами маркетинговой системы отрасли (возможности интегративного роста). Третий уровень определяет возможности за пределами отрасли (возможности диверсификационного роста).

Интенсивный рост оправдан, когда компания не полностью использует возможности на своих традиционных рынках. Три основных типа возможностей интенсивного роста следующие:

- Глубокое проникновение на рынок — это поиск компанией способов увеличения продаж своей продукции на существующих рынках за счет более агрессивного маркетинга;

- Расширение рынка заключается в попытках компании увеличить продажи путем внедрения существующих продуктов на новые рынки;

- Совершенствование продукции — это попытка компании увеличить продажи путем создания новых или усовершенствованных продуктов для существующих рынков.

Интеграционный рост оправдан, когда сфера деятельности компании имеет сильные позиции и/или когда компания может получить дополнительные преимущества за счет движения назад, вперед или по горизонтали в рамках отрасли.

Регрессивная интеграция заключается в попытках компании поглотить или поставить под более жесткий контроль своих поставщиков. Инкрементная интеграция заключается в попытках фирмы приобрести или поставить под более жесткий контроль свою систему распределения. Горизонтальная интеграция заключается в попытках фирмы приобрести или поставить под более жесткий контроль ряд конкурирующих фирм.

Диверсификация роста оправдана, когда отрасль не предлагает возможностей для роста или когда возможности роста за пределами отрасли значительно более привлекательны. Диверсификация не означает, что фирма должна использовать все возможности, которые появляются на ее пути. Она должна определить области, которые помогут ей устранить свои недостатки. Существует три типа диверсификации:

- Концентрическая диверсификация, т.е. добавление в ассортимент продукции продуктов, которые технически и/или маркетингово схожи с существующими продуктами компании;

- горизонтальная диверсификация, т.е. расширение ассортимента продукции за счет включения в него товаров, не связанных с производимой продукцией, но способных заинтересовать существующих клиентов;

- конгломератная диверсификация, т.е. включение в ассортимент продукции продуктов, не имеющих ничего общего с технологией, используемой компанией, или с существующими продуктами и рынками.

В настоящее время наблюдается тенденция превращения крупных компаний, заинтересованных в своем дальнейшем росте, в транснациональные компании. Из этноцентричных компаний, которые рассматривают свою зарубежную деятельность как нечто второстепенное, они превращаются в геоцентричные компании, которые рассматривают весь мир как единый рынок. Рост компании является одним из основных источников повышения ее эффективности и средством конкурентного выживания. Одной из причин, стимулирующих рост бизнеса, является стремление к экономии за счет масштаба деятельности.

В долгосрочной перспективе не существует оптимального размера компании, поскольку рост ограничен только ресурсами и способностью менеджеров адаптироваться к новым размерам организации и сохранить целостность компании. Однако чем быстрее рост, тем сложнее управленческой структуре фирмы адаптироваться к изменяющимся внешним условиям и тем выше стоимость адаптации, что работает против прибыльности роста. Когда компания растет, функции управления и организационная структура управления должны коренным образом измениться. Только в этом случае она сможет сохранить стабильность и реализовать возможности экономии на масштабе.

Становление и развитие вертикально интегрированных нефтяных компаний в России

В 1990-х годах российский нефтяной сектор пережил беспрецедентную реструктуризацию: на базе единственного государственного производственного комплекса были сформированы вертикально интегрированные нефтяные компании (ВИНК), большинство из которых впоследствии перешли в руки частных владельцев. Хотя реформаторы времен первого президента России Бориса Ельцина пытаются приписать себе достоинства создания вертикально интегрированных нефтяных компаний, на самом деле идея таких компаний возникла еще в советское время. В 1988-1991 годах были созданы государственные компании «Газпром», «ЛангепасУрайКогалымнефть» (ЛУКОЙЛ) и некоторые другие.

Процесс создания вертикально интегрированных нефтяных компаний начался в 1992 году и набрал обороты в 1994-1995 годах. Конечно, сектор прошел через приватизацию и перераспределение собственности (сначала через процедуру банкротства и отчуждение активов, а затем через более цивилизованные механизмы слияний и поглощений). В целом, однако, можно сказать, что история функционирования основных вертикально интегрированных нефтяных компаний в их нынешнем виде насчитывает около 10 лет.

Вертикальная интеграция нефтяного бизнеса началась в два этапа.

Вертикально интегрированные компании «первой волны» (ЛУКОЙЛ, ЮКОС и Сургутнефтегаз) были созданы в 1992 году. Это пример наиболее удачного расположения активов, которое обеспечило этим компаниям выгодные стартовые условия. Кроме того, эти компании изначально были вовлечены в процессы либерализации экономики нефтяного рынка и реформы экспорта нефти, и были приватизированы раньше других.

Вертикально интегрированные нефтяные компании второй волны (Сиданко, Славнефть, ТНК, Сибнефть, ВНК, ОНАКО, ТЭК Коми и другие) были спешно созданы в 1994-1995 годах. Состояние, которое они унаследовали, было в основном результатом некоторых кабинетных компромиссов, а не продуманной структурной политики. Наконец, «Роснефть», единственная на сегодняшний день государственная нефтяная компания, была создана по остаточному принципу и начала функционировать как полностью вертикально интегрированная нефтяная компания только к концу прошлого десятилетия.

Следует понимать, что советское государство, начавшее реализовывать идею ВИНК, в первую очередь было заинтересовано в создании экономических агентов, ответственных за целевые сегменты территориально-производственной политики. Другими словами. ВИНК были созданы как компании, «ответственные» за поставку топлива на определенные территории. О таких понятиях, как структура рынка и создание конкурентной среды, в то время никто не задумывался. На самом деле, «пионерские» вертикально интегрированные нефтяные компании — ЛУКОЙЛ, ЮКОС и Сургутнефтегаз — были достаточно эффективными примерами территориальной и промышленной политики в советском понимании. Впоследствии идея «размножения» вертикально интегрированных нефтяных компаний упала на крайне неблагоприятную почву. В первой половине 1990-х годов решения о том, как формировать будущую структуру этих компаний, принимались двумя группами чиновников, далекими от долгосрочной экономической стратегии. С одной стороны, были традиционные «секторалисты» и «красные директора», которые рассматривали вертикально интегрированные компании как потенциальные «точки захвата» для раздела активов и «управляемой» приватизации. С другой стороны, были «либеральные реформаторы», которых в первую очередь волновала быстрая денационализация собственности и, в конечном счете, прибыльность новых предприятий и структура будущего рынка.

В результате вертикально интегрированные компании «второй волны», созданные в 1994-1995 годах, слишком часто оказывались мертворожденными и нежизнеспособными. Некоторые из них фактически прекратили свое существование (в своей первоначальной форме) естественным, рыночным путем (например. Сиданко, территориальную структуру которого можно считать примером абсолютно произвольного размещения активов без какой-либо экономической и производственной логики), а некоторые из них «зачахли» как государственные предприятия (ТЭК Коми, В 1999-2002 годах некоторые из них были выкуплены на приватизационных аукционах или иным способом гораздо более крупными вертикально интегрированными нефтяными компаниями «первой волны», которые к тому времени уже стали полноценными, высококапитализированными предприятиями с вполне рыночной организацией экономики.

Однако, по большому счету, есть два исключения из крайне неудачного исхода формирования «второй волны» вертикально интегрированных нефтяных компаний. ТНК (получившей крупнейшее нефтедобывающее объединение Западной Сибири «Нижневатовскнефтегаз») и «Сибнефти» (также получившей одно из крупнейших нефтедобывающих объединений Западной Сибири «Ноябрьскнефтегаз»), тем не менее, удалось не только сохранить, но даже улучшить свои позиции на рынке.

В последние годы вертикально интегрированные нефтяные компании добились значительного увеличения добычи на своих месторождениях.

Динамика добычи «Башнефти» плохая, что связано с плохим управлением компанией. Но в последние годы темпы падения производства значительно снизились. Следует учитывать, что «Башнефть» эксплуатирует наиболее истощенные и размытые месторождения, поэтому компания эффективно использует передовые методы повышения нефтеотдачи.

Такая компания, как «Сургутнефтегаз», стабильно наращивает объемы добычи нефти. С момента своего основания «Сургутнефтегаз» имеет небольшой, но насыщенный нефтеносный участок в Ханты-Мансийском автономном округе (ХМАО). Компания сосредоточилась исключительно на интенсивном развитии существующего бизнеса (месторождения, перерабатывающие мощности и инфраструктура) и не участвовала в приобретении других компаний. Компания имеет один из самых высоких коэффициентов использования запасов добывающих скважин. В последнее время стратегия управления компанией изменилась, так как «Сургутнефтегаз» приобрел ряд новых лицензий в Ханты-Мансийском автономном округе (на рекордные суммы) и в Темско-Печорском регионе.

В период после 1998 года нефтепереработка развивалась более динамично, чем нефтедобыча. Более сильный рост производства нефтепродуктов по сравнению с добычей нефти можно прокомментировать двумя способами.

Постепенная интеграция ЛУКОЙЛа на текущем этапе развития

«ЛУКОЙЛ» — одна из крупнейших международных вертикально интегрированных нефтегазовых компаний. Основными видами деятельности компании являются разведка и добыча нефти и газа, производство нефтепродуктов и нефтехимии, а также сбыт этой продукции. Большая часть деятельности Компании по разведке и добыче находится в России, а ее основная ресурсная база расположена в Западной Сибири. Большая часть продукции компании реализуется на международном рынке. ЛУКОЙЛ осуществляет сбыт нефтепродуктов в России, Восточной Европе, странах СНГ и США.

ЛУКОЙЛ — вторая по величине частная нефтяная компания в мире по доказанным запасам углеводородов. Доля компании в мировых запасах нефти составляет около 1,3%, а в мировой добыче нефти — около 2,1%. Компания играет ключевую роль в российском энергетическом секторе и отвечает за 18% от общего объема добычи нефти в России и 18% от общего объема переработки нефти в России.

На начало 2005 года доказанные запасы нефти Компании составляли 15 972 млн. баррелей, а запасы газа — 24 598 млрд. куб. футов, в общей сложности 20 072 млн. бнэ.

ЛУКОЙЛ обладает высококачественным диверсифицированным портфелем активов в области разведки и добычи. Основной нефтедобывающий регион компании — Западная Сибирь. Тиман-Печора — новый, быстро развивающийся регион, где за последние пять лет добыча нефти увеличилась более чем в 1,6 раза. ЛУКОЙЛ также реализует ряд проектов в области разведки и добычи за пределами России: в Казахстане, Египте, Азербайджане, Узбекистане, Саудовской Аравии, Иране, Колумбии, Венесуэле и Ираке.

С вводом в эксплуатацию Находкинского месторождения компания приступила к реализации газовой программы, в рамках которой в среднесрочной перспективе рост добычи газа будет ускорен. Ресурсная база для этой программы включает месторождения в Большехетской впадине и Каспийском море, а также международные газовые проекты: Кандым — Хаузак — Шады в Узбекистане и Шах-Дениз в Азербайджане.

Нефтехимический бизнес ЛУКОЙЛа является крупнейшим в России и Восточной Европе. Компания производит продукты пиролиза и органического синтеза, топливные фракции и полимеры на заводах в России, Украине и Болгарии. ЛУКОЙЛ удовлетворяет значительную часть внутреннего спроса России на различные химические продукты и является крупным экспортером химической продукции в более чем 50 стран мира.

В соответствии со стратегией развития нефтехимического сектора в течение последних пяти лет ЛУКОЙЛ постепенно наращивал производство продукции с высокой добавленной стоимостью (полимеры, мономеры и продукты органического синтеза) и сокращал производство продукции с низкой добавленной стоимостью (продукты пиролиза и топливные фракции). Производство полимеров, мономеров и продуктов органического синтеза увеличилось на 11% с 2002 по 2006 год, а производство продуктов пиролиза и топливных фракций снизилось на 11%.

Нефтехимические предприятия ЛУКОЙЛа в 2006 году произвели 2 038 000 тонн товарной продукции, в том числе 798 000 тонн полимеров и мономеров, 648 000 тонн продукции органического синтеза и 584 000 тонн продуктов пиролиза и топливных фракций. Компания произвела 447 300 метрических тонн полиэтилена (снижение на 4,8% по сравнению с 2005 годом), 232 500 метрических тонн пропилена (снижение на 2,7% по сравнению с 2005 годом) и 70 200 метрических тонн полипропилена (рост на 3,3% по сравнению с 2005 годом). Общее снижение объемов производства нефтехимической продукции в 2006 году стало результатом планового ремонта на нефтехимических заводах Группы.

В отчетном году ценовая конъюнктура на рынке нефтехимической продукции была благоприятной. Например, рыночная цена полиэтилена выросла на 17% в России и на 22% в Европе; отпускные цены на полипропилен в России и Европе выросли на 16% и 13% соответственно. По сравнению с 2005 годом рыночная цена бензола выросла на 21% в России и на 12% в Европе. Чистый доход от нефтехимии составил $96 млн.

На странице курсовые работы по менеджменту вы найдете много готовых тем для курсовых по предмету «Менеджмент».

Читайте дополнительные лекции:

- Дерево управленческих решений

- Финансовый менеджмент как система управления денежными потоками и деятельностью банка

- Мотивация в менеджменте

- Соответствие культуры принятой стратегии

- Эмоциональный коучинг

- Уровни разработки управленческих решений

- Количественная оценка управленческих решений

- Контроль и анализ как функции менеджмента

- Научные методы управленческих решений

- Типы стратегических изменений