Модель внутреннего и внешнего равновесия в условиях фиксированного обменного курса. Правило распределения ролей

Как показали исследования, экономическая политика, направленная на достижение только внутреннего равновесия (обычно через регулирование совокупного спроса), лишь в исключительных случаях одновременно приводит и к внешнему равновесию. Аналогичная ситуация складывается при обособленном регулировании внешнего равновесия. Поэтому задача одновременного достижения внешнего и внутреннего баланса ставится как отдельная и поддается решению обычно с большим трудом.

В ходе анализа проблемы внутреннего и внешнего равновесия был выработан фундаментальный принцип разработки и проведения экономической политики: для достижения двух независимых целей — внутреннего баланса (желательный объем выпуска при естественном уровне безработицы и низкой или нулевой инфляции) и внешнего баланса (сальдо платежного или торгового баланса равно нулю) требуются по крайней мере два независимых инструмента экономической политики. Соответственно, для достижения трех целей экономической политики должны быть использованы три инструмента и так далее.

В работах Р. Манделла было показано, что использование инструментов кредитно-денежной и бюджетно-налоговой политики позволяет одновременно достичь двух целей внешнего и внутреннего равновесия при условии, что модель допускает международное передвижение капитала.

Теоретический аспект проблемы внутреннего и внешнего равновесия часто рассматривается с использованием несколько модифицированной модели  путем добавления к ней третьей кривой

путем добавления к ней третьей кривой  , показывающей равновесие платежного баланса. Эта модель строится для разных режимов валютных курсов — фиксированною и плавающего, а также для разной степени мобильности капитала. Малая открытая экономика с совершенной мобильностью капитала может анализироваться с помощью модели Манделла-Флеминга.

, показывающей равновесие платежного баланса. Эта модель строится для разных режимов валютных курсов — фиксированною и плавающего, а также для разной степени мобильности капитала. Малая открытая экономика с совершенной мобильностью капитала может анализироваться с помощью модели Манделла-Флеминга.

Подход к данной проблеме с точки зрения конкретных практических рекомендаций для экономической политики может быть и несколько иным (возможно, более упрощенным по сравнению с названными моделями).

Рассмотрим один из вариантов такого подхода, который довольно часто используется для решения задачи одновременного достижения внутреннего и внешнего баланса в условиях, когда правительство поддерживает фиксированный валютный курс.

Графическое представление данного подхода предполагает, что на осях координат непосредственно заданы два основных инструмента политики, используемые для решения двух поставленных задач (внутреннее и внешнее равновесие): уровень государственных расходов  и ставка процента

и ставка процента  .

.

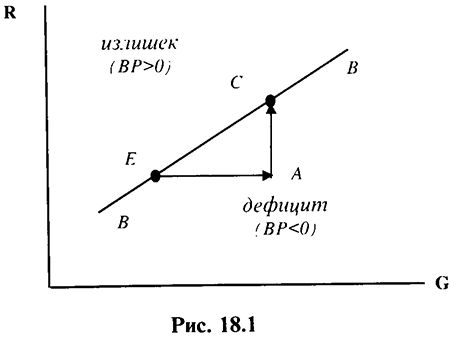

На рисунке 18.1 кривая  представляет собой набор сочетаний объемов государственных расходов

представляет собой набор сочетаний объемов государственных расходов  и значений ставки процента

и значений ставки процента  соответствующих поддержанию внешнего баланса. то есть ситуации, когда сальдо платежного баланса равно нулю

соответствующих поддержанию внешнего баланса. то есть ситуации, когда сальдо платежного баланса равно нулю  .

.

Положительный наклон кривой объясняется следующим образом. Пусть в начальной точке  достигнут внутренний и внешний баланс. Повышение государственных расходов

достигнут внутренний и внешний баланс. Повышение государственных расходов  будет

будет

отражено движением вправо от точки  , например до точки

, например до точки  . Результатом станет рост дохода, а вместе с ним и увеличение импорта, что вызовет дефицит торгового баланса (здесь рассматриваются лишь краткосрочные последствия фискальной политики и не затрагивается влияние последующего изменения валютных резервов на предложение денег). Теперь для устранения возникшего дефицита платежного баланса

. Результатом станет рост дохода, а вместе с ним и увеличение импорта, что вызовет дефицит торгового баланса (здесь рассматриваются лишь краткосрочные последствия фискальной политики и не затрагивается влияние последующего изменения валютных резервов на предложение денег). Теперь для устранения возникшего дефицита платежного баланса  правительство должно принять меры, которые способствовали бы достижению положительного сальдо счета движения капитала. Этого можно добиться с помощью ограничительной денежной политики: возросшая ставка процента привлечет в страну иностранный капитал. Рост процентной ставки (движение из точки

правительство должно принять меры, которые способствовали бы достижению положительного сальдо счета движения капитала. Этого можно добиться с помощью ограничительной денежной политики: возросшая ставка процента привлечет в страну иностранный капитал. Рост процентной ставки (движение из точки  в точку

в точку  на рис. 18.1) должен быть достаточен для того, чтобы положительное сальдо счета движения капитала компенсировало дефицит по счету текущих операций и возвратило сальдо платежного баланса к нулю (в точке

на рис. 18.1) должен быть достаточен для того, чтобы положительное сальдо счета движения капитала компенсировало дефицит по счету текущих операций и возвратило сальдо платежного баланса к нулю (в точке  на кривой

на кривой  ). Такое сочетание изменений

). Такое сочетание изменений  и

и  для сохранения внешнего равновесия объясняет положительный наклон кривой

для сохранения внешнего равновесия объясняет положительный наклон кривой  .

.

Все точки, лежащие ниже и правее кривой  , отражают состояние дефицита платежного баланса

, отражают состояние дефицита платежного баланса  . Сдвиг от кривой

. Сдвиг от кривой  в этом направлении соответствует расширительной фискальной (вправо вдоль оси

в этом направлении соответствует расширительной фискальной (вправо вдоль оси  ) или монетарной (вниз вдоль оси

) или монетарной (вниз вдоль оси  ) политике, а значит, существует либо отрицательное сальдо счета текущих операций при повышении государственных расходов, дохода и импорта, либо дефицит счета движения капитала при снижении ставки процента.

) политике, а значит, существует либо отрицательное сальдо счета текущих операций при повышении государственных расходов, дохода и импорта, либо дефицит счета движения капитала при снижении ставки процента.

Любая точка левее и выше кривой  отражает состояние положительного сальдо платежного баланса

отражает состояние положительного сальдо платежного баланса  , возникающее вследствие жесткой фискальной и денежной политики: сальдо капитального счета может быть положительным из-за высокой ставки процента (вверх от кривой

, возникающее вследствие жесткой фискальной и денежной политики: сальдо капитального счета может быть положительным из-за высокой ставки процента (вверх от кривой  вдоль оси

вдоль оси  ), счет текущих операций улучшится при снижении

), счет текущих операций улучшится при снижении  , уровня дохода и импорта (влево от кривой

, уровня дохода и импорта (влево от кривой  вдоль оси

вдоль оси  ).

).

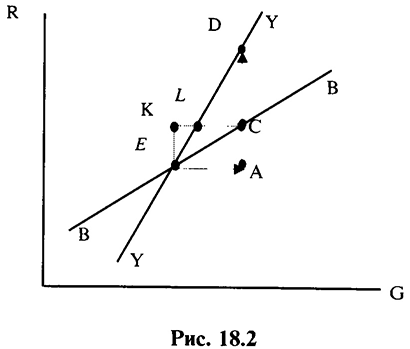

Рассмотрим графическое представление внутреннего баланса (рис. 18.2), то есть состояния полной занятости, потенциального объема выпуска и отсутствия инфляции. Пусть в точке  достигается как внешнее, так и внутреннее равновесие. Если правительство повысит расходы

достигается как внешнее, так и внутреннее равновесие. Если правительство повысит расходы  , то доход, согласно кейнсианской теории, будет расти с мультипликативным эффектом. Движение из точки

, то доход, согласно кейнсианской теории, будет расти с мультипликативным эффектом. Движение из точки  в точку

в точку  , отражающее этот рост, означает перемещение из точки равновесия в зону излишнего спроса, где повышенный доход (выше уровня, соответствующего полной занятости) создает инфляционное давление. Теперь для восстановления внутреннего равновесия необходимо уменьшить размер денежной массы, поднимая

, отражающее этот рост, означает перемещение из точки равновесия в зону излишнего спроса, где повышенный доход (выше уровня, соответствующего полной занятости) создает инфляционное давление. Теперь для восстановления внутреннего равновесия необходимо уменьшить размер денежной массы, поднимая  , чтобы сократить спрос.

, чтобы сократить спрос.

На графике это представлено движением из точки  в точку

в точку  , где доход возвращается к уровню при полной занятости ресурсов и восстанавливается внутреннее равновесие.

, где доход возвращается к уровню при полной занятости ресурсов и восстанавливается внутреннее равновесие.

Таким образом, набор сочетаний  и

и  , поддерживающих внутреннее равновесие, дает нам кривую

, поддерживающих внутреннее равновесие, дает нам кривую  с положительным наклоном. Все точки справа и ниже этой кривой находятся в зоне избыточного спроса (вследствие роста государственных расходов

с положительным наклоном. Все точки справа и ниже этой кривой находятся в зоне избыточного спроса (вследствие роста государственных расходов  или удешевления денег

или удешевления денег  ). Точки слева и выше кривой

). Точки слева и выше кривой  находятся в зоне избыточного предложения (безработица), что объясняется сокращением

находятся в зоне избыточного предложения (безработица), что объясняется сокращением  (уменьшение спроса) и повышением

(уменьшение спроса) и повышением  .

.

Крутизна кривой  зависит от степени мобильности капитала: чем более подвижен капитал, тем меньший рост

зависит от степени мобильности капитала: чем более подвижен капитал, тем меньший рост  , вызывающий приток капитала, требуется для финансирования дефицита счета текущих операций, то есть кривая

, вызывающий приток капитала, требуется для финансирования дефицита счета текущих операций, то есть кривая  будет более пологой, и наоборот.

будет более пологой, и наоборот.

На практике оказывается, что даже при относительно низкой мобильности капитала кривая  не может быть круче кривой

не может быть круче кривой  . Чтобы представить это, рассмотрим движение из точки

. Чтобы представить это, рассмотрим движение из точки  к точке

к точке  обусловленное фискальным расширением и жесткой денежной политикой, рассчитанное таким образом, чтобы сохранить доход на уровне полной занятости. Положение линии

обусловленное фискальным расширением и жесткой денежной политикой, рассчитанное таким образом, чтобы сохранить доход на уровне полной занятости. Положение линии  относительно кривой

относительно кривой  можно определить, выяснив, является ли точка

можно определить, выяснив, является ли точка  точкой дефицита или излишка платежного баланса. Поскольку уровень дохода в точке

точкой дефицита или излишка платежного баланса. Поскольку уровень дохода в точке  остается тем же, что и в точке

остается тем же, что и в точке  (обе точки расположены на кривой внутреннего равновесия), то импорт, а следовательно, и торговый баланс не изменятся. Однако ставка процента в точке

(обе точки расположены на кривой внутреннего равновесия), то импорт, а следовательно, и торговый баланс не изменятся. Однако ставка процента в точке  выше, чем в точке следовательно, приток капитала в страну приведет, при прочих равных, к положительному сальдо счета движения капитала и, соответственно, платежного баланса в целом. Значит, точка

выше, чем в точке следовательно, приток капитала в страну приведет, при прочих равных, к положительному сальдо счета движения капитала и, соответственно, платежного баланса в целом. Значит, точка  находится в зоне положительного сальдо платежного баланса, то есть выше кривой

находится в зоне положительного сальдо платежного баланса, то есть выше кривой  . Это подтверждает наше предположение о том, что кривая

. Это подтверждает наше предположение о том, что кривая  круче кривой

круче кривой  .

.

Описанные способы достижения внутреннего и внешнего равновесия показывают, что определенное сочетание фискальной и монетарной политики позволяет поддерживать как внутренний, так и внешний баланс. Дальнейшая задача состоит в том, чтобы определить степень воздействия фискальной и монетарной политики на внутренний и внешний баланс. Р. Манделл и М.Флеминг обнаружили, что кредитно-денежная и бюджетно-налоговая политика оказывают различное относительное воздействие на внутреннее и внешнее равновесие. Они показали, что при фиксированном обменном курсе монетарная политика имеет сравнительное преимущество в регулировании платежного баланса, а фискальная в регулировании внутреннего равновесия (через воздействие на совокупный спрос), то есть фактически имеется два инструмента политики для реализации двух целей.

Действительно, в условиях фиксированного валютного курса логично предположить, что монетарная политика в большей степени связана с проблемами внешнего баланса. Как известно (см. гл. 8), в случае, когда Центральный Банк связан в своих действиях необходимостью поддерживать определенный уровень обменного курса, колебания денежной массы часто бывают вызваны именно решением этой задачи, независимо от того, соответствуют эти колебания потребностям внутренней политики или нет.

Для простоты представим все коммерческие банки и Центральный Банк страны как единый банк, в котором сконцентрированы все иностранные активы и пассивы, а денежное предложение представлено наличностью и депозитами. В пассиве баланса такого гипотетического банка будут находиться все компоненты предложения денег (обычно агрегат  ), а в активе — чистые иностранные активы банковской системы (активы минус пассивы, то есть фактически активы, которыми мы располагаем после погашения требований к нам иностранцев) и чистые внутренние активы (или чистый внутренний кредит правительству, фирмам, домашним хозяйствам). Чистые иностранные активы будут соответствовать валютным резервам страны, которые меняются в зависимости от необходимости корректировки платежного баланса. Тогда из условия равенства активов и пассивов можно записать:

), а в активе — чистые иностранные активы банковской системы (активы минус пассивы, то есть фактически активы, которыми мы располагаем после погашения требований к нам иностранцев) и чистые внутренние активы (или чистый внутренний кредит правительству, фирмам, домашним хозяйствам). Чистые иностранные активы будут соответствовать валютным резервам страны, которые меняются в зависимости от необходимости корректировки платежного баланса. Тогда из условия равенства активов и пассивов можно записать:

то есть предложение денег (обязательства банковской системы) равно сумме валютных резервов (чистых иностранных активов) и внутреннего кредита банковской системы, а значит, предложение денег зависит как от внутренних, так и от внешних факторов.

Изменение денежной массы можно представить как

, где

, где  будет соответствовать дефициту или излишку платежного баланса. Необходимость восстановления внешнего баланса и, соответственно, поддержания обменного курса потребует продажи или покупки иностранных активов, то есть сокращения или увеличения резервов. Но, продавая резервы, Центральный Банк одновременно изымает из обращения часть денег, а покупая иностранные активы, пополняет объем предложения денег. Таким образом, в условиях фиксированного валютного курса

будет соответствовать дефициту или излишку платежного баланса. Необходимость восстановления внешнего баланса и, соответственно, поддержания обменного курса потребует продажи или покупки иностранных активов, то есть сокращения или увеличения резервов. Но, продавая резервы, Центральный Банк одновременно изымает из обращения часть денег, а покупая иностранные активы, пополняет объем предложения денег. Таким образом, в условиях фиксированного валютного курса  является эндогенной переменной, подверженной прежде всего влиянию возникающего дефицита или излишка платежного баланса (то есть влиянию возникающих тенденций к снижению или повышению обменного курса). В этом случае при составлении прогнозов развития экономики потребность в деньгах определяется исходя из плановых (целевых) показателей экономического роста и инфляции, а предложение денег связывается с объемом чистых иностранных активов и внутреннего кредита. Объем чистых иностранных активов устанавливается в соответствии с прогнозами состояния платежного баланса, а объем внутреннего кредита определяется по остаточному принципу и распределяется между правительством и частным сектором (для необходимой корректировки величины внутреннего кредита частному сектору используются все три известных инструмента денежной политики).

является эндогенной переменной, подверженной прежде всего влиянию возникающего дефицита или излишка платежного баланса (то есть влиянию возникающих тенденций к снижению или повышению обменного курса). В этом случае при составлении прогнозов развития экономики потребность в деньгах определяется исходя из плановых (целевых) показателей экономического роста и инфляции, а предложение денег связывается с объемом чистых иностранных активов и внутреннего кредита. Объем чистых иностранных активов устанавливается в соответствии с прогнозами состояния платежного баланса, а объем внутреннего кредита определяется по остаточному принципу и распределяется между правительством и частным сектором (для необходимой корректировки величины внутреннего кредита частному сектору используются все три известных инструмента денежной политики).

Центральный Банк может попытаться нейтрализовать влияние платежного баланса на предложение денег в экономике путем стерилизации изменения валютных резервов. Например, при сокращении резервов (для ликвидации дефицита платежного баланса и предотвращения падения обменного курса) Центральный Банк может расширить внутренние активы с помощью операций на открытом рынке или других инструментов денежной политики таким образом, что величина денежной массы в экономике не изменится:

Однако возможности стерилизации ограничены. Если дефицит платежного баланса сохраняется длительное время, то снижение валютных резервов может привести к их полному истощению. Страна вынуждена будет отказаться от фиксированного курса или позволить денежной массе сокращаться, чтобы нейтрализовать тенденцию обменного курса к понижению и остановить отток денег за рубеж. При устойчивом положительном сальдо платежного баланса объем резервов может стать настолько большим, что внутренний кредит примет нулевое значение, что практически невозможно (банки должны будут не ссужать, а занимать деньги у небанковского сектора).

Таким образом, даже стерилизация не защищает денежную массу от влияния платежного баланса, что резко ограничивает возможности воздействия денежной политики на внутренний баланс, оставляя его регулирование фискальной политике.

На графике (рис. 18.2) относительные преимущества монетарной политики в регулировании внешнего баланса обнаруживаются следующим образом: требуется сравнительно небольшое изменение ставки процента для перемещения внешнего равновесия из точки  в точку

в точку  и значительное изменение

и значительное изменение  для движения внутреннего равновесия из точки

для движения внутреннего равновесия из точки  в точку

в точку  при одинаковом изменении

при одинаковом изменении  . Аналогичные рассуждения можно провести и для сравнения изменения государственных расходов для восстановления внешнего и внутреннего равновесия при одинаковом изменении ставки процента. Фискальная политика будет оказывать более сильное влияние на внутренний баланс. Если экономика находится в точке

. Аналогичные рассуждения можно провести и для сравнения изменения государственных расходов для восстановления внешнего и внутреннего равновесия при одинаковом изменении ставки процента. Фискальная политика будет оказывать более сильное влияние на внутренний баланс. Если экономика находится в точке  , то для восстановления внутреннего равновесия потребуется небольшое изменение

, то для восстановления внутреннего равновесия потребуется небольшое изменение  (перемещение из точки

(перемещение из точки  в точку

в точку  , рис. 18.2), тогда как для восстановления внешнего равновесия потребуется значительное увеличение

, рис. 18.2), тогда как для восстановления внешнего равновесия потребуется значительное увеличение  ( движение из точки

( движение из точки  в точку

в точку  ).

).

Эффективность бюджетно-налоговой политики при фиксированном обменном курсе прямо связана с мобильностью капитала. Рост государственных расходов приводит к повышению ставки процента (занимая средства на фондовом рынке, государство сокращает ту денежную массу, которая обслуживает частный сектор), что стимулирует приток капитала из-за рубежа. При высокой мобильности капитала дефицит торгового баланса, связанный с ростом  , практически перекрывается положительным сальдо счета движения капитала, и ЦБ, для погашения возникающей тенденции к росту обменного курса, вынужден скупать иностранную валюту и выбрасывать в обращение национальную, увеличивая таким образом предложение денег. Это создает, наряду с ростом государственных расходов, дополнительный стимул к расширению дохода. Таким образом, при фиксированном курсе фискальная политика в отличие от денежной может успешно воздействовать на уровень дохода и, соответственно, на внутреннее равновесие, причем степень воздействия расширяется с увеличением мобильности капитала.

, практически перекрывается положительным сальдо счета движения капитала, и ЦБ, для погашения возникающей тенденции к росту обменного курса, вынужден скупать иностранную валюту и выбрасывать в обращение национальную, увеличивая таким образом предложение денег. Это создает, наряду с ростом государственных расходов, дополнительный стимул к расширению дохода. Таким образом, при фиксированном курсе фискальная политика в отличие от денежной может успешно воздействовать на уровень дохода и, соответственно, на внутреннее равновесие, причем степень воздействия расширяется с увеличением мобильности капитала.

Каким образом в соответствии с представленной выше графической интерпретацией внутреннего и внешнего равновесия можно, используя различные инструменты экономической политики, достигать полного, то есть внутреннего и внешнего, равновесия в экономике?

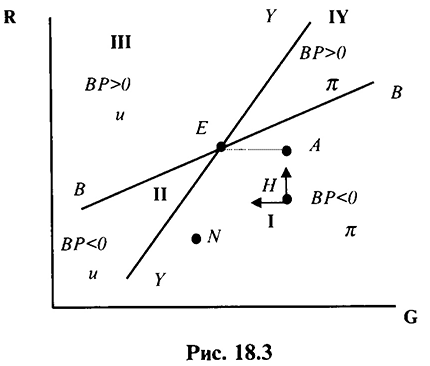

На рисунке 18.3 можно выделить четыре сектора, характеризующиеся определенным сочетанием состояний внешнего и внутреннего равновесия. Зона I соответствует дефициту платежного баланса ( ) и избыточному спросу, что сопровождается инфляцией (

) и избыточному спросу, что сопровождается инфляцией ( ). Зона II соответствует дефициту платежного баланса (

). Зона II соответствует дефициту платежного баланса ( ) и избыточному предложению, которое сопряжено с безработицей (

) и избыточному предложению, которое сопряжено с безработицей ( ). Зона III соответствует положительному сальдо платежного баланса (

). Зона III соответствует положительному сальдо платежного баланса ( ) и избыточному предложению (

) и избыточному предложению ( ). Наконец, зона IV указывает на положительное сальдо платежного баланса и избыточный спрос (

). Наконец, зона IV указывает на положительное сальдо платежного баланса и избыточный спрос ( ). На основе данного графика можно составить представление относительно правильного выбора направлений и инструментов экономической политики в целях приближения к полному равновесию («точка

). На основе данного графика можно составить представление относительно правильного выбора направлений и инструментов экономической политики в целях приближения к полному равновесию («точка  ).

).

Выберем точку  , расположенную в секторе

, расположенную в секторе  , где наблюдается дефицит платежного баланса и высокая инфляция. Достижение общего равновесия в точке

, где наблюдается дефицит платежного баланса и высокая инфляция. Достижение общего равновесия в точке  требует как снижения государственных расходов (для преодоления инфляции), так и роста ставки процента (для выравнивания платежного баланса). На графике это соответствует движению влево вверх от точки

требует как снижения государственных расходов (для преодоления инфляции), так и роста ставки процента (для выравнивания платежного баланса). На графике это соответствует движению влево вверх от точки  . Аналогичная проблема в ситуации, когда состояние экономики соответствует точке

. Аналогичная проблема в ситуации, когда состояние экономики соответствует точке  , может быть решена только ужесточением фискальной политики без изменения ставки процента, поскольку ее уровень в точке

, может быть решена только ужесточением фискальной политики без изменения ставки процента, поскольку ее уровень в точке  соответствует равновесному в точке

соответствует равновесному в точке  . Если мы находимся в точке

. Если мы находимся в точке  , денежное сжатие, приводящее к росту ставки процента, должно сопровождаться некоторым фискальным расширением (точка

, денежное сжатие, приводящее к росту ставки процента, должно сопровождаться некоторым фискальным расширением (точка  — левее точки

— левее точки  ). Сокращение денежной массы, повышая ставку процента, значительно улучшает платежный баланс, способствуя притоку капитала. Однако это же денежное сжатие может привести к снижению экономической активности в стране и росту безработицы, поэтому требуется определенное фискальное расширение для восстановления занятости.

). Сокращение денежной массы, повышая ставку процента, значительно улучшает платежный баланс, способствуя притоку капитала. Однако это же денежное сжатие может привести к снижению экономической активности в стране и росту безработицы, поэтому требуется определенное фискальное расширение для восстановления занятости.

В зонах I и III необходимые направления изменения фискальной и денежной политики зависят от относительной величины внутреннего и внешнего дисбаланса. В зонах II и IV можно совершенно определенно указать направления изменения обоих инструментов политики ( и

и  ) для достижения равновесия в точке

) для достижения равновесия в точке  . В зоне II дефицит платежного баланса и безработица всегда требуют фискального расширения в сочетании с жесткой монетарной политикой. Рост ставки процента, хотя и препятствует установлению полной занятости, но приносит меньше вреда, чем пользы, компенсируя дефицит платежного баланса через приток-капитала. Уровень

. В зоне II дефицит платежного баланса и безработица всегда требуют фискального расширения в сочетании с жесткой монетарной политикой. Рост ставки процента, хотя и препятствует установлению полной занятости, но приносит меньше вреда, чем пользы, компенсируя дефицит платежного баланса через приток-капитала. Уровень  , как и

, как и  , в зоне II всегда ниже необходимого для равновесия в точке

, в зоне II всегда ниже необходимого для равновесия в точке  . Аналогичные рассуждения справедливы и для зоны IV.

. Аналогичные рассуждения справедливы и для зоны IV.

Примером использования фискальной и денежной политики как независимых инструментов для достижения общего равновесия в условиях фиксированного обменного курса служит ситуация в США в конце 50-х начале 60-х годов. Она соответствовала условиям зоны II: сочетание дефицита  и безработицы. Основываясь на изложенных выше теоретических соображениях, некоторые экономисты настойчиво предлагали ослабить фискальную и ужесточить денежную политику. Администрация Кеннеди для преодоления депрессии снизила налоги и делала попытки поднять краткосрочную ставку процента, чтобы привлечь иностранный капитал и компенсировать дефицит платежного баланса. Но в большинстве случаев с 50-х и до начала 80-х годов фискальная и монетарная политика в США двигались в одном направлении.

и безработицы. Основываясь на изложенных выше теоретических соображениях, некоторые экономисты настойчиво предлагали ослабить фискальную и ужесточить денежную политику. Администрация Кеннеди для преодоления депрессии снизила налоги и делала попытки поднять краткосрочную ставку процента, чтобы привлечь иностранный капитал и компенсировать дефицит платежного баланса. Но в большинстве случаев с 50-х и до начала 80-х годов фискальная и монетарная политика в США двигались в одном направлении.

Рассмотренная модель показывает, что международное движение капитала в ответ на отклонение внутренней ставки процента от ее мирового уровня позволяет странам достигать общего равновесия, не меняя обменного курса. Чем выше мобильность капитала, тем меньшее изменение ставки процента требуется для выравнивания платежного баланса. В крайнем случае абсолютной мобильности капитала  устанавливается на уровне мировой ставки процента и кривая внешнего равновесия

устанавливается на уровне мировой ставки процента и кривая внешнего равновесия  становится горизонтальной. Денежная политика в этом случае может влиять на внешний баланс, не меняя существенно значения

становится горизонтальной. Денежная политика в этом случае может влиять на внешний баланс, не меняя существенно значения  (реакция потоков капитала на изменение

(реакция потоков капитала на изменение  становится практически мгновенной). В то же время изменения денежной массы не оказывают никакого воздействия на внутренний баланс, так как потоки капитала не позволяют процентной ставке измениться сколько-нибудь существенно, а задача поддержания фиксированного обменного курса полностью определяет движение денежной массы в экономике.

становится практически мгновенной). В то же время изменения денежной массы не оказывают никакого воздействия на внутренний баланс, так как потоки капитала не позволяют процентной ставке измениться сколько-нибудь существенно, а задача поддержания фиксированного обменного курса полностью определяет движение денежной массы в экономике.

Правительствам часто приходится сталкиваться с множеством задач, которые они вынуждены решать путем децентрализации полномочий и закрепления ответственности за достижение определенных целей за разными органами. Нередко работу приходится вести и на стыке нескольких областей, что может привести к столкновению интересов различных органов управления. Однако бывает полезно рассмотреть в чистом (упрощенном) виде случай распределения полномочий и его результаты с точки зрения достижения общего (внутреннего и внешнего) равновесия.

Предположим, что имеются два органа: Центральный Банк (ЦБ) и Министерство финансов (МФ), которые располагают собственными инструментами, соответственно, денежной  и бюджетно-налоговой

и бюджетно-налоговой  политики. Данный анализ призван показать, что общее равновесие в точке

политики. Данный анализ призван показать, что общее равновесие в точке  может быть достигнуто, если органы действуют относительно независимо, без прямой координации. Существенным является лишь точное определение обязанностей каждого органа.

может быть достигнуто, если органы действуют относительно независимо, без прямой координации. Существенным является лишь точное определение обязанностей каждого органа.

Пусть распределение полномочий сложилось таким образом (в соответствии с выводами Р. Манделла и М. Флеминга), что Центральному Банку поручено обеспечить внешнее равновесие ( ), причем используется правило: ставка процента снижается при положительном сальдо платежного баланса

), причем используется правило: ставка процента снижается при положительном сальдо платежного баланса  и повышается при его дефиците

и повышается при его дефиците  . Министерству финансов, отвечающему за бюджетно-налоговую политику, поручается обеспечение внутреннего равновесия в соответствии со следующими инструкциями: увеличивать государственные расходы (

. Министерству финансов, отвечающему за бюджетно-налоговую политику, поручается обеспечение внутреннего равновесия в соответствии со следующими инструкциями: увеличивать государственные расходы ( ) в условиях безработицы и снижать их в период инфляционного давления.

) в условиях безработицы и снижать их в период инфляционного давления.

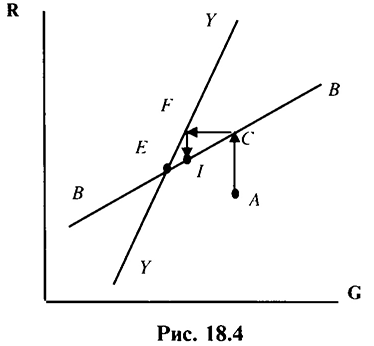

Исходное состояние экономики в точке  (рис. 18.4) характеризуется дефицитом

(рис. 18.4) характеризуется дефицитом  и инфляцией. ЦБ начинает действовать, повышая

и инфляцией. ЦБ начинает действовать, повышая  для достижения внешнего равновесия в точке

для достижения внешнего равновесия в точке  . Эти действия смягчают и инфляционное давление в экономике, но не устраняют его полностью. Подключаясь к решению проблемы внутреннего баланса, МФ воздействует на инфляцию сокращением государственных расходов, продвигая экономику к точке

. Эти действия смягчают и инфляционное давление в экономике, но не устраняют его полностью. Подключаясь к решению проблемы внутреннего баланса, МФ воздействует на инфляцию сокращением государственных расходов, продвигая экономику к точке  . ЦБ, обнаруживая вновь возникающий внешний дисбаланс, но только теперь в виде положительного сальдо

. ЦБ, обнаруживая вновь возникающий внешний дисбаланс, но только теперь в виде положительного сальдо  , решает несколько отступить от прежнего курса, снизив процентную ставку и перемещая экономику в точку

, решает несколько отступить от прежнего курса, снизив процентную ставку и перемещая экономику в точку  . Инициированное этими действиями

. Инициированное этими действиями

некоторое оживление инфляции привлекает внимание МФ, которое решает продолжить сокращение государственных расходов (движение влево от точки  ). Дальнейшие самостоятельные действия двух органов, очевидно, приведут экономику к точке

). Дальнейшие самостоятельные действия двух органов, очевидно, приведут экономику к точке  , где достигается внутреннее и внешнее равновесие одновременно.

, где достигается внутреннее и внешнее равновесие одновременно.

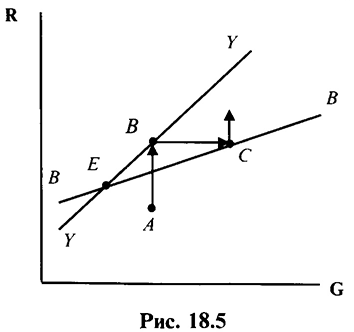

Можно убедиться, что иное распределение полномочий приведет лишь к негативному результату. Пусть ЦБ поручен контроль за внутренним балансом, а МФ — за внешним. Исходя из ситуации в точке  (рис. 18.5) ЦБ в целях преодоления инфляции и восстановления внутреннего равновесия поднимает ставку процента до уровня точки

(рис. 18.5) ЦБ в целях преодоления инфляции и восстановления внутреннего равновесия поднимает ставку процента до уровня точки  . МФ, обнаружив положительное сальдо

. МФ, обнаружив положительное сальдо  , попытается нейтрализовать его увеличением

, попытается нейтрализовать его увеличением  , что должно привести к росту дохода, импорта и дефицита торгового баланса

, что должно привести к росту дохода, импорта и дефицита торгового баланса

(движение вправо из точки  до точки

до точки  на кривой

на кривой  ). Однако новая точка внешнего равновесия (точка

). Однако новая точка внешнего равновесия (точка  ) окажется правее точки

) окажется правее точки  , то есть экономика удаляется от состояния общего равновесия (точка

, то есть экономика удаляется от состояния общего равновесия (точка  ). Вновь возникает инфляция и ЦБ вынужден ужесточить денежную политику, повышая

). Вновь возникает инфляция и ЦБ вынужден ужесточить денежную политику, повышая  (вверх от точки

(вверх от точки  ), что еще больше усложнит ситуацию. Экономика движется по зоне IV. удаляясь от точки равновесия

), что еще больше усложнит ситуацию. Экономика движется по зоне IV. удаляясь от точки равновесия  . Амплитуда колебаний инфляции и дефицита

. Амплитуда колебаний инфляции и дефицита  с каждым разом увеличивается.

с каждым разом увеличивается.

Таким образом, ошибочное распределение полномочий между органами управления лишь удаляет экономику от искомого состояния равновесия. Верное распределение ролей должно основываться на уже упоминавшемся правиле сравнительного преимущества: каждая задача должна ставиться перед тем органом, инструменты которого имеют относительно большее влияние на ее решение. Рассмотренная модель показывает, что сравнительное преимущество денежной политики при фиксированном валютном курсе связано с поддержанием внешнего баланса, а фискальной — с поддержанием внутреннего равновесия. Это правило называют принципом классификации эффективного рынка Манделла (MundelTs principle of effective market classification).

Эта лекция взята со страницы решения задач по макроэкономике:

Решение задач по макроэкономике

Возможно эти страницы вам будут полезны: