Оглавление:

Риск-менеджмент как система управления состоит из двух подсистем: управляемой подсистемы — объекта управления — и управляющей подсистемы — субъекта управления. Объектом управления в риск-менеджменте являются рисковые активы капитала и экономические отношения между хозяйствующими субъектами в процессе реализации риска. К таким экономическим отношениям относятся отношения между страхователем и страховщиком, заемщиками и кредиторами, предпринимателями, конкурентами и т.д.

Субъект управления в риск-менеджменте — это группа менеджеров (финансовый менеджер, специалист по страхованию и т.д.), которая через различные варианты своего воздействия реализует целесообразное функционирование объекта управления. Этот процесс может осуществляться только в том случае, если между субъектом и объектом управления циркулирует необходимая информация. Процесс управления всегда включает в себя получение, передачу, обработку и практическое использование информации. Получение достоверной и достаточной информации в определенных условиях играет большую роль, поскольку помогает принять правильное решение для действий в рискованной обстановке. Информационное обеспечение состоит из различных видов информации: статистической, экономической, коммерческой, финансовой и т.д.

Эта информация включает вероятность наступления конкретного страхового случая, наличие и размер спроса на товары, капитал, финансовую стабильность и платежеспособность его клиентов, партнеров, конкурентов и так далее.

Кто владеет информацией, тот владеет рынком. Многие виды информации составляют предмет коммерческой тайны и могут входить в число видов интеллектуальной собственности и поэтому могут быть внесены в качестве вклада в уставный капитал корпорации или партнерства. Наличие достаточной и достоверной деловой информации позволяет финансовому менеджеру быстро принимать финансовые и коммерческие решения и влиять на точность этих решений. Это приводит к сокращению потерь и увеличению прибыли.

Каждое управленческое решение основано на информации, и качество этой информации важно и должно оцениваться в момент ее получения, а не отправки. Сегодня информация очень быстро теряет свою актуальность, ее нужно использовать своевременно.

Бизнес-подразделение должно уметь не только собирать информацию, но и хранить ее и извлекать при необходимости. Лучшая картотека для сбора информации — это компьютер, который обладает как хорошей памятью, так и способностью быстро находить нужную информацию.

Управление рисками выполняет определенные функции.

Выделяют следующие функции управления рисками:

- Предмет управления, включающий организацию управления рисками; рисковые капиталовложения; работу по снижению уровня риска; процесс страхования рисков; экономические отношения и связи между субъектами экономического процесса.

- Тема менеджмента, в рамках которой осуществляется прогнозирование, организация, координация, регулирование, стимулирование, контроль.

Прогнозирование — это разработка на будущее изменений в финансовом положении объекта в целом и его различных частей. Прогноз — это предвидение определенных событий. Организация — это объединение лиц, совместно реализующих программу рискованного вложения капитала на основе определенных правил и процедур. Регулирование — это воздействие на объект управления, посредством которого достигается состояние устойчивости этого объекта при отклонении от заданных параметров. Координация — обеспечение координации работы всех звеньев системы управления рисками. Стимулирование — это побуждение финансовых менеджеров и других специалистов проявлять интерес к результатам своей работы. Наконец, контроль — это анализ организации работы с целью снижения уровня риска.

В управлении рисками не существует и не может существовать готовых рецептов. Но если вы знаете свои методы, приемы, способы решения тех или иных экономических задач, вы можете добиться заметного успеха в той или иной ситуации.

Прямой осмотр как метод выявления риска

Описанные выше методы выявления рисков удобны тем, что данные можно получить, не выходя из офиса, т.е. используя современные средства связи. Однако при изучении анкет, финансовых документов или блок-схем некоторые моменты могут быть неясны и вызывать дополнительные вопросы.

В подготовленных для них формах отчета о рисках могли быть упущены важные факторы. Поэтому для получения дополнительной информации и проверки ее достоверности и полноты на месте риск-менеджеры могут организовать инспекционные визиты на предприятия.

Эффективность инспекции напрямую зависит от квалификации персонала, выполняющего ее. Если риск-менеджеры обладают достаточной квалификацией и опытом, они выделят важные нюансы, которые могут быть упущены респондентами и другими специалистами, работающими на рассматриваемых объектах или выполняющими определенные технологические операции.

Прямая проверка также позволяет выявить и уточнить некоторые аспекты разрабатываемой программы управления рисками, оценить потенциальную стоимость управления в конкретной компании и дать рекомендации по управлению уровнем риска.

При планировании посещения объекта в первую очередь необходимо определить четкий перечень задач, которые должна решить инспекция, и учесть ряд специфических факторов:

- Степень лояльности и подчиненности руководства центральному руководству (для региональных офисов);

- общее время, отведенное на тест;

- время года, наиболее удобное для проведения инспекции;

- Возможные условия работы инспекторов в компании, уровень оснащенности, наличие современных средств связи со штаб-квартирой.

После предварительной оценки задач, которые необходимо решить в ходе инспекции, и учета различных особых факторов следует составить программу посещения объекта. Даже небольшое производственное предприятие часто занимает несколько участков или зданий, каждое из которых может представлять собой источник риска. Например, если это крупная розничная структура, то она, как правило, имеет множество магазинов, складов и филиалов в разных частях города или области, что значительно затрудняет проведение проверки. Необходимо создать логическую основу для выявления рисков, чтобы свести к минимуму вероятность того, что что-то важное будет упущено.

Один из способов сделать это — создать специальные карточки для каждого из объектов, содержащие перечень вопросов и информации, которую необходимо уточнить. Эти карточки должны быть заполнены для каждого из объектов в процессе инспекции. Они определяют содержание и структуру инспекции, сокращают количество времени, проводимого на объекте, и, что более важно, снижают риск упустить что-то важное. Если это не первое посещение участка, следует просмотреть предыдущий отчет, чтобы определить, есть ли нерешенные вопросы и нужно ли их снова рассматривать.

Существует практика неожиданных проверок объектов и предварительного уведомления сотрудников о проверке. В первом случае появление инспекторов на предприятии позволяет зафиксировать такие аспекты организации работы предприятия, которые остались бы скрытыми, если бы руководство было уведомлено заранее. Например, неожиданная проверка может выявить реальные отклонения от запланированного хода технологического процесса или нарушения правил безопасности, которые имеют место.

Заблаговременное уведомление руководства и персонала о проведении инспекции полезно, когда необходимо получить материалы и данные, на поиск которых потребуется время. В этом случае за несколько дней до визита в компанию по факсу или электронной почте отправляется запрос или форма. К моменту начала проверки сотрудники компании уже имеют под рукой необходимые материалы, что значительно сокращает время, необходимое для ее проведения.

Вот примерный перечень вопросов, которые могут быть решены или уточнены в процессе инспекции:

- Расположение завода и степень близости к населенным пунктам, другим промышленным объектам;

- Описание и оценка системы управления (общий и финансовый менеджмент, маркетинг, бухгалтерский учет);

- Наличие и состояние основных и оборотных средств;

- общие характеристики и состояние особо опасного оборудования;

- Подробная информация о любых недавних инцидентах или заявленных претензиях, если устройство было застраховано.

После проведения проверки необходимо записать все результаты в виде отчета, указав для каждого запланированное задание:

- Цель опроса;

- чья дата и место;

- Резюме интервью, проведенных с персоналом;

- полученные данные и материалы;

- Результаты экзаменов;

- Резюме.

По результатам проверки в общую базу данных компании должны быть внесены соответствующие уточнения относительно перечня оборудования и выявленных рисков, а также даны рекомендации по пересмотру существующего уровня риска и методов управления рисками. Если риски были застрахованы, риск-менеджеры должны немедленно уведомить страховщиков о любых изменениях, выявленных в ходе проверки, которые являются существенными для договора страхования.

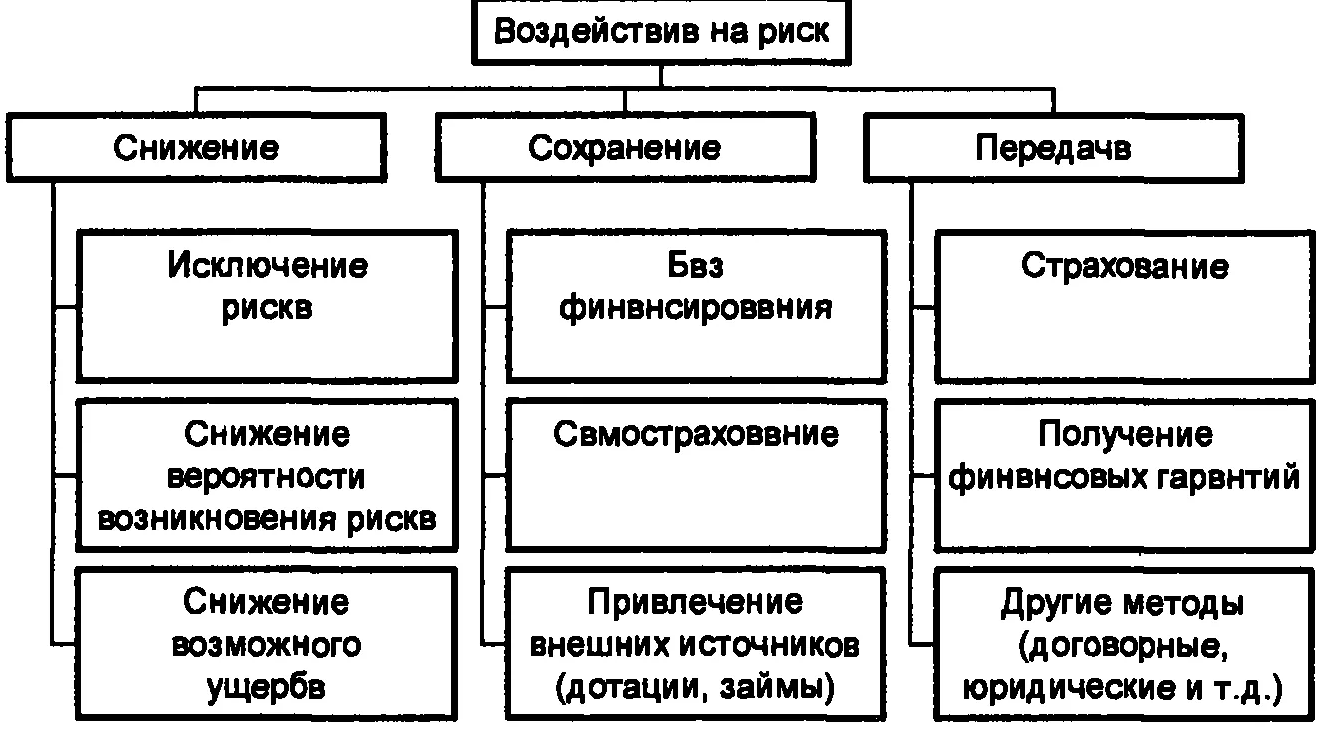

Общая характеристика методов, используемых для воздействия на риск

Эта тема подробно рассматривается в соответствующей главе. Однако для лучшего понимания материала, представленного ниже, существующие методы риска.

Менеджмент.

Снижение риска — это уменьшение либо масштабов возможного ущерба, либо вероятности наступления нежелательных событий. Чаще всего это достигается путем проведения превентивных организационно-технических мероприятий, которые включают в себя различные виды усиления охраны зданий и сооружений, установку систем контроля и оповещения, противопожарного оборудования, обучение персонала поведению в экстремальных ситуациях и так далее.

Сохранение риска на существующем уровне не всегда означает отказ от каких-либо действий, направленных на компенсацию, хотя такая возможность предусмотрена. Компания может создавать специальные резервные фонды (фонды самострахования или фонды риска), из которых осуществляется возмещение убытков при возникновении неблагоприятных ситуаций. Этот метод управления рисками называется самострахованием.

Меры по снижению риска могут также включать заимствования и кредитование для компенсации убытков и восстановления производства, обращение к государственным субсидиям и т.д.

Меры по передаче риска — это передача ответственности за риск третьим лицам при сохранении существующего уровня риска. К ним относятся страхование, когда риск передается страховой компании за определенную плату, и различные виды финансовых гарантий, поручительств и т.д.

Передача риска также может быть достигнута путем включения в текст документов (соглашений, коммерческих контрактов и т.д.) специальных оговорок, которые снижают собственную ответственность в случае непредвиденных событий или передают риск контрагенту.

Все мероприятия по управлению рисками можно разделить на мероприятия до события и после события. Первые, как следует из названия, планируются и осуществляются заранее, а вторые — после того, как неожиданное событие уже произошло.

Меры по подготовке к событию включают: Страхование, самострахование, превентивные организационные и технические меры, юридические, договорные и другие меры по передаче риска.

Последующие действия — это получение средств для устранения потерь в виде финансовой помощи, кредитов и т.д.

Многие меры по удержанию и передаче рисков по своей сути являются финансовыми механизмами и не влияют на частоту неблагоприятных событий или размер убытков до их компенсации.

Специфическим методом управления финансовыми рисками является хеджирование, которое никоим образом не влияет на частоту возникновения убытков в виде снижения стоимости портфеля активов, но уменьшает их размер с помощью специальных мер.

Природа и содержание управления рисками в современных условиях

Деятельность предприятия во всех ее формах связана с многочисленными рисками, влияние которых на результаты этой деятельности и уровень финансовой безопасности значительно возрастает с переходом к рыночной экономике. Риски, сопровождающие эту деятельность и порождающие различные финансовые угрозы, выделяются в особую группу финансовых рисков, играющих наиболее значимую роль в общем «портфеле рисков» компании. Повышение степени влияния финансовых рисков на результаты финансовой деятельности и финансовую устойчивость предприятия связано с быстрыми изменениями экономической ситуации в стране и условий финансового рынка, расширением сферы финансовых отношений хозяйствующих субъектов и их «раскрепощением», появлением новых для нашей экономической практики финансовых технологий и инструментов и рядом других факторов. Поэтому выявление экономической сущности финансовых рисков и определение форм их влияния на результаты финансовой деятельности предприятия является одной из актуальных задач финансового менеджмента.

Термин «риск» имеет довольно древнюю этимологию. В своем первоначальном буквальном толковании, упомянутом Гомером, оно характеризовалось как «опасность лавирования между скалами». С таким толкованием связаны греческий термин «ridsikon», латинский «ridsicare», французский «risdoe» и т.д.

В экономике практика учета фактора риска известна с древних времен и в основном была связана со страхованием материальных ценностей. Так, первые договоры о коллективном возмещении убытков, связанных с риском уничтожения или повреждения судов при перевозке товаров, были зафиксированы еще в третьем тысячелетии до нашей эры в Финикии; подобные договоры владельцев отгонного скота в случае его уничтожения или кражи заключались и в Палестине. Правовые основы страхования рисков были заложены в Вавилоне во втором тысячелетии до нашей эры — знаменитые законы Хаммурапи установили необходимость заключения договоров между участниками торговых караванов для компенсации убытков, связанных с риском ограбления или нападения разбойников.

Несмотря на древнейшую историческую практику учета риска в предпринимательской деятельности, теоретические аспекты этой категории стали предметом научного экономического анализа только с XVIII века. Генезис теории предпринимательского риска, включающего в себя и финансовый риск, связан с научными постулатами представителей многих школ и течений экономической мысли.

Первый этап формирования основных принципов теории риска в предпринимательской деятельности связан с парадигмой экономического анализа классической политэкономии, прежде всего, с работами А. Смита. В своей книге «Исследование природы и причин богатства народов» (1784). (1784), он рассмотрел теорию предпринимательского риска на примере оплаты труда наемных работников, лотерей и страховой практики. Таким образом, характеризуя различия в заработной плате с точки зрения факторов риска, он утверждал, что работники требуют более высокую заработную плату, когда им не гарантирована постоянная занятость. Этот принцип формирования условий трудового договора впоследствии лег в основу одной из известных теорий, рассматривающей сделку между избегающим риска работником и нейтральной к риску фирмой.

А. Смит одним из первых показал, что предпринимательский риск носит не только экономический, но и психофизический характер. Чтобы показать, что многие люди склонны переоценивать шансы на счастье и недооценивать шансы на потерю, он приводит примеры из лотерейного и страхового бизнеса, чтобы проиллюстрировать «любовь к риску». Пытаясь связать экономическую и психофизическую природу предпринимательского риска, А. Смит выдвинул гипотезу о том, что все профессии работников с перспективой относительно высокого, но ненадежного дохода приносят в среднем более низкое вознаграждение, чем сопоставимые профессии с полностью предсказуемым доходом. По его мнению, это происходит потому, что люди всегда будут переоценивать свои шансы в рискованных профессиях (например, юрист, врач), и многие будут стремиться к этому виду занятий, снижая среднюю доходность. А. Смит также использовал эту теорию риска для объяснения эволюции доходности в различных отраслях.

Впоследствии, однако, А. Смит пришел к противоположному выводу, что «профессии с высоким риском в среднем гарантируют более высокое вознаграждение, чем профессии с низким риском». Этот вывод впоследствии лег в основу известного современного постулата теории риска — о взаимосвязи между уровнями доходности и риска.

Значительное продвижение в развитии теории предпринимательского риска связано с исследованиями маржиналистов. Основой их экономической парадигмы была теория предельной полезности, которая позволила им сосредоточиться на микроэкономическом анализе, в частности, на поведении потребителей в условиях неопределенности и риска. Они предложили ряд известных математических моделей для оценки поведения потребителей, принципы которых сегодня используются в деловой практике.

Первые попытки оценить рискованные решения в условиях неопределенности с учетом поведения потребителей восходят к статье известного швейцарского математика Д. Бернулли «Петербургский парадокс» (1738), который выдвинул гипотезу о том, что математическое ожидание успеха должно определяться с учетом его субъективной оценки. Он утверждал, что люди руководствуются в своих решениях в условиях неопределенности не «математическим ожиданием» шансов на успех, а «моральным ожиданием успеха, соизмеряя вероятность с полезностью дохода». Более того, предельная полезность дохода снижается с каждым увеличением последнего. Поскольку предельная полезность денежного дохода снижается, люди будут настаивать на увеличении выплат, чтобы компенсировать риск этой потери. «Никто не станет платить 1 доллар за шанс выиграть 2 доллара с вероятностью 50 процентов», — утверждает он. Впоследствии эта гипотеза была развита известными американскими учеными Дж. Нейманом и О. Монгерштерна и нашла отражение в известной «функции полезности Неймана-Монгерштерна» в теории риска, а также в работе лауреата Нобелевской премии по экономике, французского ученого М. Аллея «Поведение рационального человека в условиях риска».

Во второй половине XIX века гипотеза Бернулли положила начало возникновению самостоятельной психофизической школы исследования предпринимательского риска (то есть поведения индивидов в условиях неопределенности), основателями которой были В. Вебер и Г. Фехнер. Сформулированный ими «закон Вебера-Фехнера» гласит, что ощутимые различия в восприятии явлений прямо пропорциональны (соразмерны) интенсивности раздражителей. В то же время под стимулами они подразумевали увеличение доходов. Другими словами, этот теоретический вывод гласит, что выбор решений в условиях неопределенности во многом зависит от субъективных оценок уровня риска и доходности определенными лицами.

Методические принципы организации системы управления рисками в компании

На Западе, даже в относительно стабильных экономических условиях, компании серьезно занимаются управлением рисками. В то же время в российской экономике, где факторы экономической нестабильности уже осложняют эффективное управление предприятиями, явно слишком мало внимания уделяется проблемам анализа и управления комплексом рисков, возникающих в процессе их хозяйственной деятельности. До недавнего времени такая ситуация преобладала не только на предприятиях реального сектора экономики, но и в финансово-кредитных учреждениях. Большое внимание вопросу управления рисками было уделено только после финансового кризиса, который подчеркнул серьезность этой проблемы в России.

Организации денежно-кредитного сектора, учитывая динамичную среду и специфику их бизнеса (высоколиквидные активы, высокая доходность и краткосрочный характер проектов), смогли быстро накопить достаточные ресурсы для инвестирования в развитие управления рисками для своего сектора экономики. Это позволило им в кратчайшие сроки внедрить некоторые основные принципы снижения рисков, а также принять обоснованные решения и в конечном итоге получить выгоду от их реализации.

В реальном секторе экономики, для которого характерны длительные сроки реализации проектов, недостаточные инвестиции, низкие сроки оборачиваемости и окупаемости, относительно низкий уровень экономического образования административно-управленческого персонала, ситуация меняется медленно. Это приводит к неэффективному управлению финансовыми потоками, отсутствию прогнозирования результатов финансово-хозяйственной деятельности, несовершенству стратегического планирования развития предприятия.

Существует множество различных методов управления рисками. Исходя из существующей практики, можно сказать, что у западных специалистов и российских исследователей сформировались очень четкие предпочтения относительно использования того или иного метода в практике управления рисками. Прежде всего, эти предпочтения основаны на типе экономического развития страны и группах риска, которые должны рассматриваться как следствие типа экономического развития. Факт развития экономических отношений в России означает, что западные и российские подходы к вопросам исследования и управления рисками постепенно сближаются.

Вопрос, касающийся выбора политики снижения риска, которая считается оптимальной, относится к микроэкономике. Следовательно, можно утверждать, что оптимальная политика управления рисками — это такая политика, при которой предельные затраты на ее реализацию равны предельной выгоде от ее реализации. Тем не менее, этот принцип трудно реализовать на практике, поскольку он требует очень большого количества информации. Поэтому используются более простые критерии, такие как минимальные затраты, необходимые для снижения риска до уровня, который можно считать приемлемым.

В некоторых случаях выбор средств снижения риска зависит от способности прогнозировать риск. Например, известные риски, которые возникают часто, могут быть уменьшены с помощью специально разработанных превентивных мер. Например, риск потери части активов компании в результате кражи может быть снижен за счет установки сигнализации на складах, совершенствования существующей системы учета, а также контроля за хранением и использованием товарно-материальных ценностей. Предвидимые, но плохо контролируемые риски могут быть уменьшены путем диверсификации производства и использования резервных запасов ресурсов.

Каждый из вышеперечисленных инструментов снижения риска имеет как преимущества, так и недостатки, поэтому обычно для «подавления» риска используется комбинация этих инструментов.

Развитие науки управления рисками в основном рассматривается с точки зрения рисков финансовых институтов в относительно стабильной экономической среде. Необходимость учета рисков производственных компаний в нестабильных политических, экономических и социальных условиях требует адаптации существующих принципов управления рисками и дополнительного обоснования эффективности используемых методов анализа рисков.

Одной из основных причин неэффективного управления рисками является отсутствие четкой и хорошо проработанной методологической основы этого процесса. Приводимые в литературе принципы управления рисками непоследовательны и фрагментарны, а отдельные попытки их систематизации имеют много спорных моментов. Тем не менее, анализ исследований в области методологии управления рисками, с учетом требований современной экономики, позволяет сформулировать основные принципы управления рисками:

- решение, связанное с риском, должно быть экономически грамотным и не должно оказывать негативного влияния на результаты финансово-хозяйственной деятельности компании;

- Управление рисками должно быть частью бизнес-стратегии организации;

- Управление рисками принятия решений должно основываться на необходимом объеме достоверной информации;

- При управлении рисками принимаемые решения должны учитывать объективные характеристики бизнес-среды;

- Управление рисками должно быть системным;

Управление рисками должно включать постоянный анализ эффективности принятых решений и своевременную корректировку используемых принципов и методов управления рисками.

Суть каждого этапа управления рисками заключается в применении различных методов. Весь процесс управления рисками можно представить в виде следующей схемы

Этап целеполагания в управлении рисками характеризуется применением методов анализа и прогнозирования экономической ситуации, выявлением возможностей и потребностей компании в рамках ее стратегии и текущих планов развития.

На этапе анализа рисков используются методы качественного и количественного анализа: Методы сбора существующей и новой информации, моделирование деятельности предприятия, статистические и вероятностные методы и т.д.

На третьем этапе сравнивается эффективность различных методов обработки рисков: Избежание риска, уменьшение риска, принятие риска на себя, передача части или всего риска третьим лицам, что приводит к принятию решения о выборе их оптимального набора.

Заключительный этап управления рисками включает в себя анализ эффективности методов, выбранных для воздействия на риск. Результатом этого этапа должны стать новые знания о риске, которые, при необходимости, позволяют скорректировать ранее установленные цели управления рисками.

Поэтому на каждом этапе используются различные методы управления рисками. Результаты этапа становятся входными данными для последующих этапов и образуют систему принятия решений с обратной связью. Такая система обеспечивает наиболее эффективное достижение целей, поскольку знания, полученные на каждом этапе, позволяют корректировать не только методы воздействия на риск, но и сами цели управления рисками.

Основным этапом, который позволяет сформировать дальнейшую стратегию управления рисками, является этап анализа рисков. Задача качественного анализа риска заключается в определении источников и причин риска, этапов и работ, на которых возникает риск, т.е:

- Выявление потенциальных зон риска;

- Выявить риски, связанные с деятельностью компании;

- Прогнозирование практической пользы и возможных негативных последствий выявленных рисков.

Методы качественного анализа можно разделить на четыре группы:

- методы, основанные на анализе имеющейся информации;

- методы получения новой информации;

- методы моделирования деятельности организации;

- Эвристические методы качественного анализа.

Окончательные результаты качественного анализа рисков, в свою очередь, служат исходными данными для количественного анализа. На этапе количественного анализа риска рассчитываются численные значения вероятности наступления рисковых событий и объема ущерба или выгоды, которые они причиняют.

Все это позволяет сделать вывод, что для эффективного анализа многообразия рисков в деятельности компании необходимо применять целый комплекс методов, что в свою очередь подтверждает актуальность разработки комплексного механизма управления рисками.

В нынешних условиях ведения бизнеса, характеризующихся политической, экономической и социальной нестабильностью, существующая система управления предприятием должна включать механизм управления рисками.

На странице курсовые работы по менеджменту вы найдете много готовых тем для курсовых по предмету «Менеджмент».

Читайте дополнительные лекции:

- Влияние человеческого фактора на реализацию стратегического процесса в современной фирме

- Прогнозирование и планирование

- Делегирование как функция менеджмента

- Элементы внешней среды прямого воздействия

- Управление знаниями в организации

- Управление собственным капиталом предприятия

- Путь повышения эффективности производственной структуры предприятия

- Универсальные функции и планирование маркетинга

- Реинжиниринг и управление бизнес-процессами

- Системный подход