Оглавление:

Индексированные акции правительства

Индексированные акции правительства. Правительство Великобритании выпустило свои первые индексированные акции в марте 1981 года. Им выплачивался купон каждый год в размере 2% от номинальной стоимости, и они были запланированы к погашению по номинальной стоимости в 1996 году.

- Кроме того, проценты выплачивались дважды в год 16 марта и 16 сентября, а последняя выплата и выплата процентов была произведена 16 сентября 1996 года. Точнее, отметим, что

в некоторых ситуациях оба индекса I, Q можно считать постоянными ежемесячно. Людмила Фирмаль

Таким образом, их значения можно, конечно, считать функциями, в зависимости от некоторого целочисленного параметра, количества месяцев в конкретном масштабе.

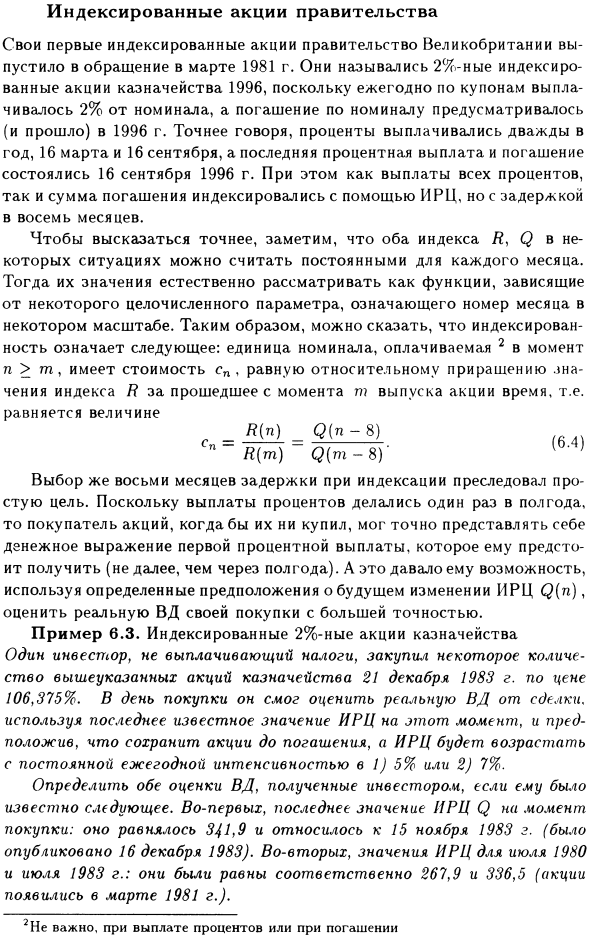

Таким образом, можно сказать, что индексация означает, что стоимость cn единицы номинальной стоимости, выплаченной 2 в момент времени n> m, равна относительному приросту индекса R за периоды времени n и более.

- Вы стали Выбор времени выпуска акций был простой целью для восьмимесячной задержки для индекса I (n) Q (n-8) «I (t) Q (m-8)». Так как процентные платежи производились раз в шесть месяцев,

покупатель акций мог точно представить денежное представление первого полученного процентного платежа, независимо от того, кто их купил (не менее 6 Месяцев спустя). Это дало ему возможность оценить свой истинный VD,

используя определенные предположения о будущих изменениях в RPI. Q (n) Людмила Фирмаль

Более точные случаи покупки 6.3 Один индексированный 2% казначейский запас Безналоговый инвестор приобрел определенное количество вышеуказанных казначейских акций 21 декабря 1983 года по цене 106,375%.

На дату покупки мы оценили фактический VD по сделке, используя последнее значение RPI на данный момент, и предположили, что мы будем поддерживать RPI акций с постоянной годовой интенсивностью 1) 5% или 2) 7%. Будет увеличиваться.

Определите обе оценки VD, которые получит инвестор, если инвестор знает: Во-первых, окончательное значение RPI Q на момент покупки составляет 341,9, что относится к 15 ноября 1983 года (выпущено 16 декабря 1983 года).

Далее значения IRC за июль 1980 года и июль 1983 года были равны 267,9 и 336,5 соответственно (акции появились в марте 1981 года). Неважно, платите ли вы проценты или погасите решение.

Теперь ясно, что рассматриваемые допущения точно не реализованы, но мы исходим из этих допущений, потому что такие расчеты на самом деле очень распространены и обычно делаются во время покупки.

Чтобы записать УВД (6.1), необходимо выбрать единицу времени и определить элемент DP btl из (6.2) и величину Q (ti) из (6.1). Другими словами, запись момента m, элемент начального DP по цене момента tj, одна валютная единица момента m, стоимость fi = R (ti) / R (r) и, наконец, RPI Q после момента

Для этого поместите начало координат по оси времени, как обычно, в дату покупки 21 декабря 1983 г. и установите его равным 0. Затем на первом интересе Платеж составляет 86 дней (16 марта 1984 г.)

До последних 26 дней с погашением 16 сентября 1996 г. ode, через i, укажите полугодовую процентную ставку i2, которая возникает в конце требуемого периода Рассмотрим годовой показатель № = 2g в качестве хорошего показателя. Этот интервал включает 182 дня (с 16 сентября 1983 года по 16 марта 1984 года.

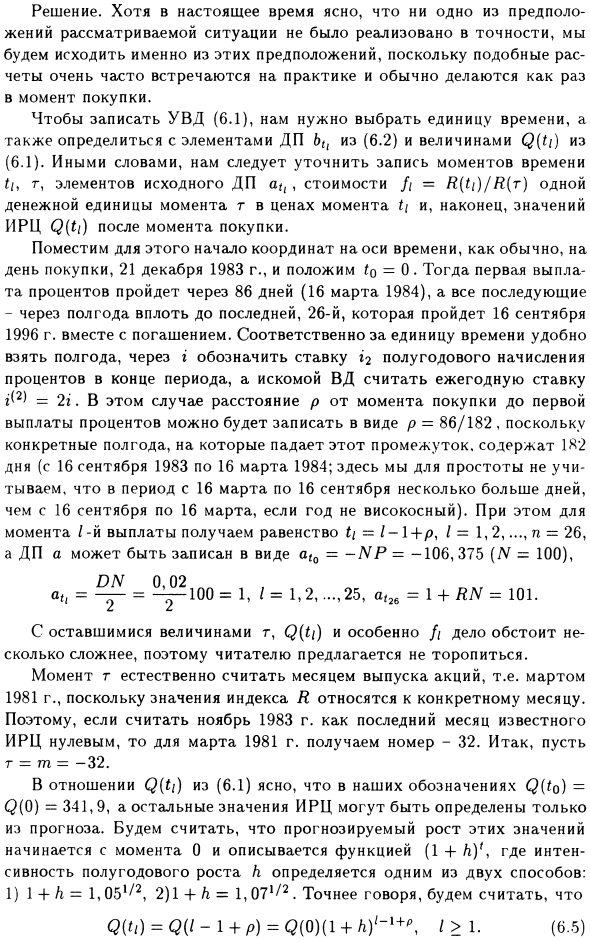

Здесь для простоты При этом не учитывается, что с 16 сентября по 16 марта существуют дни с 16 марта по 16 сентября, если год не високосный). Получите уравнения ti = 1- \ + p, / = 1,2, …, n = 26 и DP a atQ = -NP = -106,375 (N = 100) и (, = ^ = ^ 100 = 1, 1 = 1,225, a, n = I + RN = 101.

Ситуация несколько сложнее с остальными величинами r, Q (ti), особенно fi. Относится к конкретному месяцу, поэтому момент t считается месяцем выпуска акций, то есть март 1981 года. В 1981 году мы получили число 32, поэтому пусть m = mn = -32

Ясно, что Q (t /) из (6.1) является обозначением Q (to) = Q (0) = 341,9, и что оставшиеся значения RPI могут быть определены только из предсказаний. 4-h) {, где интенсивность h полугодового роста определяется одним из двух способов: 1) 1 + h = 1,05 ‘/ 2, 2) 1 4-h = 1 071/2.

Точнее, предположим, что Q (ti) = Q (l-1 + p) = Q (0) (l + h) l ~ ‘+ p, 1> 1. (6.5) Эта формула используется только для записи Q (t [) из (6.1) и несколько отличается от следующей формулы для Q (Z /) для учета нестандартных свойств на момент покупки вы подчеркнули.

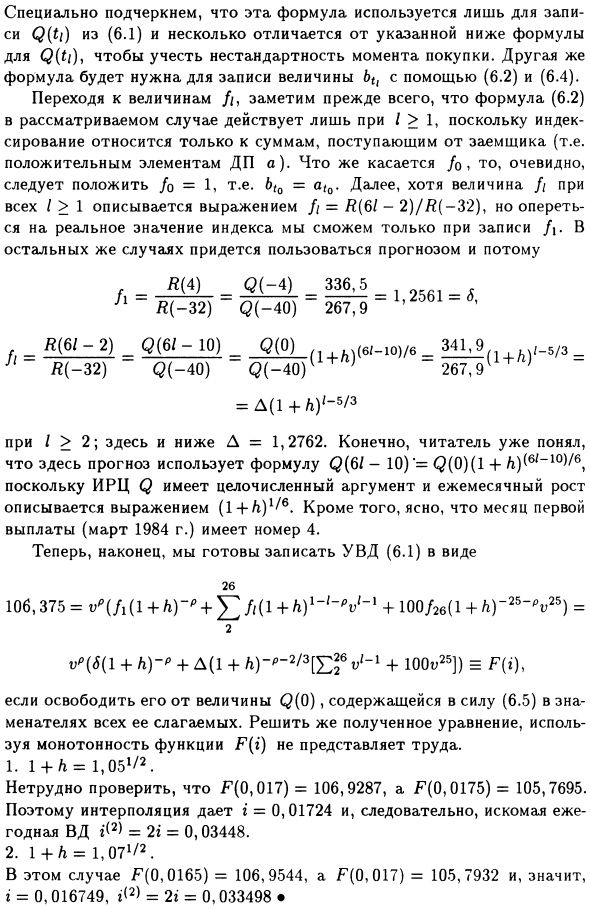

Написание btl с использованием (6.2) и (6.4) требует другого выражения. Посмотрев сначала на значение //, отметим, что уравнение (6.2) в рассматриваемом случае справедливо только для Z> 1.

Это связано с тем, что при индексации учитывается только сумма, полученная от заемщика (т. Е. Положительная составляющая DP a). Для / o, очевидно, вам нужно установить / 0 = 1. То есть btQ = at.

Кроме того, все значения ft с I> 1 описываются выражением ft = -2) / ((-32), но при записи || вы можете зависеть только от фактического значения индекса. , Потому что вам нужно использовать прогнозирование, D (4) _Q (-4) _336,5 __ 71 7? (-32) Q (-40) 267,9_D (6Z-2) Q (6Z- 10) _Q (0) .u6 / -10) / 6 … 341,9. , U-5 / 3_F (-32) Q (-40) Q (-40) J 267,9U ‘= A (l + / i)’ — I> 2 5/3; A = 1,2762 здесь и ниже ,

Конечно, читатель уже понял, что для прогнозирования используется формула Q (6Z-10) ‘= Q (0) (l + / i) (6 / _10) / 6. Ежемесячный прирост дается по формуле (14 -L) 1/6. Кроме того, ясно, что месяц первого платежа (март 1984 г.) — номер четыре.

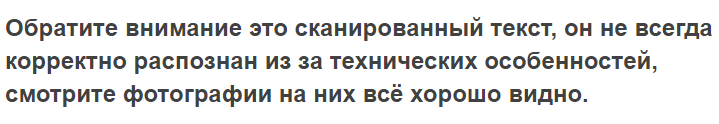

Наконец, 26 106,375 = «'(/, (1 + Л) -‘ + / ((1 ++ 100/26 (1 + ч) -25-% 25) = 2″ 0 (5 (1 + А) «‘+ A (1 + h) -₽-V3 [^ 26y | _1 + 100u2S]) F (i) высвобождается из величины Q (0), содержащейся в знаменателе всех слагаемых, i (6.5) Использование монотонности функции F (i) для решения уравнения несложно: 1,14-L = Ts051 / 2. Что F (0,017) = 106,9287 и F (0,0175) = 105,7695

Это легко проверить, поэтому интерполяция равна i = 0,01724, и, следовательно, требуемый годовой VD = 2i = 0,03448.2.14- / i = 1,071 / 2. В этом случае F (0,0165) = 106,9544, aF (0,017 ) = 105,7932, поэтому i = 0,016749, i ™ = 2i = 0,033498 •

Смотрите также:

| Индексирование капиталовложений. | Упражнения. |

| Национальные сберегательные сертификаты. | Глава I. |