Оглавление:

Еще два метода и одна проблема

Еще два пути и одна проблема. Разумеется, описанный выше метод определения доходности фонда не решает всех проблем. И, прежде всего, проблема расчета процентов по старым и недавно полученным депозитам связана с ВД фонда.

- Кроме того, проблема особенно остро стоит в периоды, когда процентные ставки банков растут и падают быстро и непрерывно. Точнее, эту ситуацию затрагивают крупные инвестиционные фонды с большим количеством разнообразных участников

и крупные корпорации, которые могут быть как физическими лицами, так и бедными. Людмила Фирмаль

Конкретным примером такого финансового учреждения является пенсионный фонд. В них каждый участник имеет свой индивидуальный аккаунт. Тем не менее, этот счет по своей сути является смешанным.

Никакая услуга не предоставляется конкретной группой активов, но она представляет собой определенное пропорциональное распределение средств по счетам. Как вы знаете, в настоящее время только два подхода используются для начисления процентов по этим счетам.

- Он является общим для всех (метод портфеля) и учитывает дату перевода средств (метод инвестиционного года). Поскольку эти имена еще не определены, мы предоставляем следующие сокращения для этих методов: Первый OBM и второй DVM.

То, что следует, является вопросом выбора (какой использовать). В OBM, общая характеристика двух методов, средняя ставка рассчитывается на основе общего дохода фонда.

На каждом счете начисляются проценты. Людмила Фирмаль

Конечно, этот метод очень прост и удобен. Он был использован в течение длительного времени и подходит для различных ситуаций. Что касается проблемы, это происходит в периоды, когда банковские процентные ставки значительно колеблются.

Например, рассмотрим ситуацию, когда процентные ставки значительно выросли в прошлом. Например, новый депозит может приносить 10% годовых, при этом средняя ставка, рассчитанная OBM, составляет 8%. Не так важно знать, почему средняя ставка низкая.

Это возврат инвестиций, сделанных в прошлом. Более важным является другое. В настоящий момент, с одной стороны, существует причина, по которой потенциальные инвесторы должны избегать инвестирования в фонд таким способом расчета процентов, а с другой — это соблазняет клиентов фонда покинуть его.

Второй метод (DVM) был только что разработан, чтобы смягчить эту проблему, если не удалить. Это произошло сравнительно недавно и стало широко использоваться в 60-х и 70-х годах. Это упало в течение довольно длительного периода роста процентных ставок, связанных с энергетическим кризисом.

На самом деле использование FEM намного сложнее, чем использование OBM. Однако многие финансовые учреждения, такие как банки и страховые компании, чувствовали острую необходимость использовать его для привлечения новых инвесторов, а не для того, чтобы напугать старых.

Конечно, если процентные ставки упадут, все изменится, и OBM будет более привлекательным, чем DVM. Две проблемы с DVM Существуют различные проблемы при реализации DVM, две из которых считаются основными проблемами.

Первый из них связан со ставкой реинвестирования, и для ее решения были разработаны два подхода. В их первой, называемой системой снижения индекса, поскольку деньги реинвестируются, средства, связанные с конкретным годом инвестиций, уменьшаются.

Кроме того, ставки, по которым начисляются проценты, отражают норму прибыли по этим уменьшенным активам. И наоборот, при фиксированной системе индексов каждый фонд остается постоянным (в финансовом отношении, конечно, его состав может измениться).

Теперь процентная ставка FEM отражает начальную инвестиционную ставку, скорректированную для последующих ставок реинвестирования. Другая проблема в разработке FEM заключается в том, что вам нужно прерывать процесс на определенных этапах.

В конце концов, ясно, что использование DVM в течение 100 лет подряд не имеет смысла. Как правило, конкретный период времени выбирается произвольно, в конце которого DVM заменяется OBM.

Например, если вы выберете 10 лет в качестве такого периода, проценты будут рассчитываться в соответствии со схемой OBM для вклада закона об ограничении на 10 лет. Конкретные версии DVM

Как правило, для использования DVM достаточно создать двумерную таблицу процентных ставок с учетом даты инвестирования и времени, прошедшего с этого момента.

Теперь, чтобы упростить представление этой таблицы, предположим, что эти временные интервалы измеряются в календарном году и что все моменты пополнения и снятия средств со счета происходят 1 января.

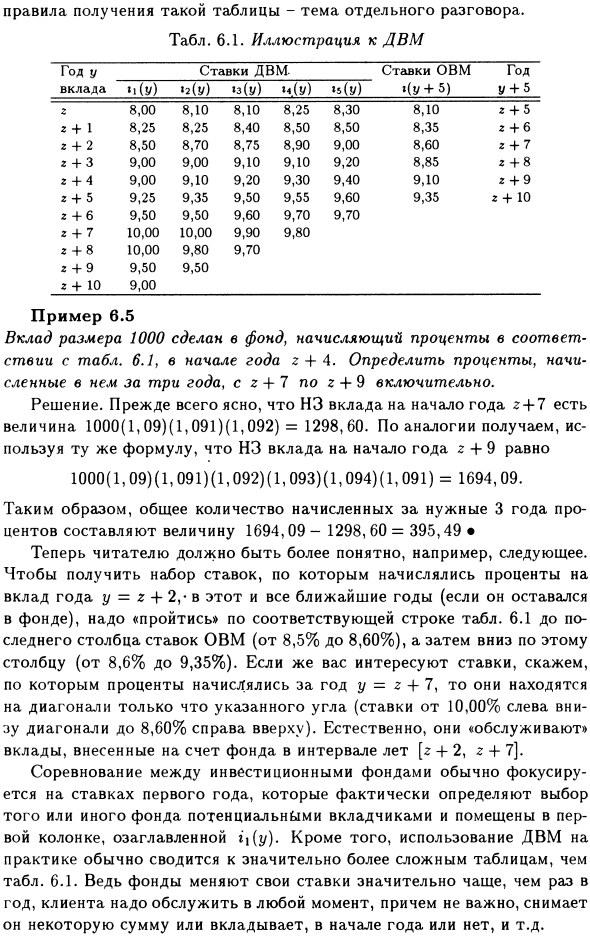

Чтобы создать такую таблицу, вам нужно начать с года инвестирования в фонд и предварительно выбранного периода использования DVM. Пусть y будет календарным годом инвестиций, t будет годами использования метода и годовой процентной ставкой за первый год «залегания» на счете y / (y).

Как уже упоминалось выше, для I> m вам необходимо использовать OBM. Поэтому в этом случае ставка зависит только от календарного года. Посмотрите на эти ставки OBM для каждого i (y) и посмотрите на таблицу. В 6.1, m = 5, первый год является календарным годом g, а последний год — годом z + 10.

Мы рекомендуем вам использовать следующий пример, чтобы понять, как эта таблица «работает». Кроме того, добавим, что правила получения такой таблицы являются еще одной темой обсуждения. Tab. 6.1. Диаграмма года DVM при внесении депозита

Комиссия DVM-комиссия OBM »(y + 5) год y + 5 и (v) ‘y (y)» s (y) * <(! /) Z 8.00 8.10 8, 10 8.25 8.30 8.10 z + 5 z + 1 8.25 8.25 8.40 8.50 8.50 8.35 г + 6 г + 2 8.50 8.70 8.75 8, 90 9.00 8.60 z + 7 Z +3 9.00 9.00 9.10 9.10 9.20 8.85 z + 8 z + 4 9.00 9.10 9.20 9.30 9.30 9.40 9,10 z 4—9 2 + 5 9,25 9,35 9,50 9,55 9,60 9,35 z 4-10 z 4-6 9.50 9.50 9.60 9, 70 9.70 z + 7 10.00 10.00 9.90 9.80 г + 8 10.00 9.80 9.70 z + 9 9.50 9.50 z + 10 9.00

Пример 6.5 Размер взноса 1000 вносится в фонд и начисляется проценты согласно таблице. 6.1, z 4-4 в начале года. Определите проценты, начисленные за три года, от z + 7 до g + 9. Решение. Во-первых, ясно, что NZ вклада в начале g + 7 составляет 1000 (1,09) (1,091) (1,092) = 1298,60.

Аналогично, используя ту же формулу, мы находим, что NZ вклада в начале g + 9 составляет 1000 (1,09) (1,091) (1,092) (1,093) (1,094) (1,091) = 1694,09. Таким образом, общая сумма процентов, начисленных за три требуемых года, составляет 1694,09-1298, 60 = 395,49. • Читатель будет более понятным, например:

Чтобы получить набор процентных ставок, начисленных для взносов y и r + 2 года, этот год и все будущие (если они останутся в фонде) должны быть «пропущены» через соответствующую строку в таблице. От 6,1 до последнего столбца ставок OBM (8,5% до 8,60%) и ниже по этому столбцу (8,6% до 9,35%).

Если вас интересуют процентные ставки, например, если рассчитываются процентные ставки для y = r + 7 лет, они находятся по диагонали указанного угла (от 10,00% в левом нижнем углу до 8,60% в верхнем правом углу).

Естественно, они «обслуживают» депозиты, внесенные на счет фонда в течение нескольких лет [g + 2, g + 7]. Конкуренция между инвестиционными фондами обычно фокусируется на ставках за первый год и фактически определяет выбор фонда потенциальными инвесторами и помещается в первый столбец под названием i \ (y).

Кроме того, реальное использование DVM обычно приводит к гораздо более сложным таблицам, чем к таблицам. 6.1. В конце концов, фонды меняют ставки чаще, чем раз в год, поэтому клиентов нужно обслуживать постоянно, независимо от того, снимают ли они определенную сумму или инвестируют в начале года.

Смотрите также:

| Доходность за несколько лет. Три способа ее оценки. | Упражнения. |

| Совместные фонды. | Оценка стоимости ценных бумаг. |