Оглавление:

Экспертные технологии являются неотъемлемой частью процесса подготовки и принятия важных управленческих решений.

Профессионально принятое решение основывается на адекватном представлении управленческой ситуации, понимании структуры и сложного (системного) характера ее составляющих, учете основных факторов и тенденций, влияющих на ее развитие, определении путей эффективного достижения поставленных целей.

Ситуации управления могут быть простыми и сложными, а решения, как в простых, так и в сложных случаях, мы хотим сделать эффективными, ведущими к достижению поставленных целей.

Следует отметить, что наше время характеризуется повышенной технологической сложностью процесса управления. Это объясняется, с одной стороны, повышенной сложностью объекта управления, а с другой — необходимостью учета объективных тенденций развития управленческой ситуации, а также ожидаемых решений тех, кто способен повлиять на это развитие. Необходимо учитывать резко возросшую в последние годы конкуренцию за рынки сбыта, а также уровень интеллектуальной составляющей как в производстве, так и в сфере управления. С появлением компьютерных технологий открываются новые возможности для поддержки процесса принятия управленческих решений.

Все это предъявляет дополнительные требования к интеллектуальной составляющей процесса управления. И поэтому все более востребованными становятся знания и опыт специалистов — профессионалов, которые должны как непосредственно обеспечивать деятельность объекта управления, так и обеспечивать его эффективное управление.

Владение современными технологиями управления предполагает, что лицо, принимающее решение (DM), обладает необходимым опытом, знаниями, навыками, то есть профессионализмом в области управленческой деятельности. Отсутствие такого профессионализма часто приводит к дорогостоящим ошибкам и потерям.

Простые ситуации, в которых ЛДП имеет достаточный опыт принятия решений и достаточную информацию, как правило, не вызывают трудностей в реальной управленческой практике.

Особенности проявления риска на практике

- риск сопровождает все бизнес-процессы, как активные, так и пассивные.

- риск не существует вне деятельности, вне процессов, происходящих на предприятии. Здесь открывается особый аспект риска — его принадлежность к любой деятельности. Другими словами: Когда компания планирует проект, она подвергается инвестиционным и рыночным рискам; когда она не осуществляет никакой деятельности, она, в свою очередь, несет риски: риск снижения прибыли, те же рыночные риски и т.д. Определение риска по своей сути включает риск потери финансовых ресурсов. Это уже включено в определение термина «предприятие».

При осуществлении своей деятельности компания ставит перед собой определенные цели: заработать некоторый доход, потратить столько и так далее. Поэтому он планирует свою деятельность. Но выбирая ту или иную стратегию развития, компания может потерять деньги, то есть получить меньшую сумму, чем планировалось, но и большую, чем планировалось. Это связано с неопределенностью ситуации, в которой оказалась компания. В ситуации неопределенности руководству приходится принимать решения, успешная реализация которых (а значит, и получение полной выручки) зависит от многих факторов, как внутренних, так и внешних для компании. Именно в этой ситуации проявляется понятие риска. - каждая компания имеет свой уровень риска. Модель бухгалтерского учета предполагает, что «один риск подходит всем». Однако каждая компания сталкивается с различными видами рисков и имеет свой уровень прибыли.

- отношение инвестора к уровню доходности и уровню риска зависит от его возраста. Более молодые инвесторы, как правило, берут на себя больший риск в пользу более высокой доходности в будущем.

- Как и любая экономическая категория, риск выражает свою сущность в функциях. Общеприняты две функции рисков: регуляторные и защитные.

Регулирующая функция риска имеет как отрицательные, так и положительные стороны. Отрицательным является то, что принятие и выполнение решений с необоснованным риском приводит к волюнтаризму, крайним проявлением которого является авантюризм. Данный вид риска объективно предполагает значительную вероятность невозможности достижения цели при реализации решения. Влияние негативного аспекта регуляторной функции риска действует как дестабилизирующий фактор в экономической практике.

Положительный аспект функции риска играет роль своеобразного катализатора в принятии экономических решений. Практически это проявляется в деятельности инновационных банков, инвестиционных фондов, особенно венчурных фирм (рисковых фирм) классического западного типа.

Защитная функция риска также имеет два аспекта: историко-генетический и социально-правовой. Первое объективно связано с тем, что для защиты от рисков физическим лицам и хозяйственным организациям необходимо создавать средства защиты от неблагоприятных событий, стихийных бедствий и т.д. в виде страховых (резервных) фондов, фондов риска, финансовых резервов предприятий.

Во-вторых, необходимо обеспечить право на экономический риск и законодательно закрепить его в качестве категории экономического риска легитимности. Данная правовая категория установлена в экономическом законодательстве большинства зарубежных стран и регулирует экономические гарантии, исключающие наказание работника в случае неудачи, что является обоснованным риском. В российском законодательстве до сих пор отсутствует понятие легитимности экономического риска и необходимых в данном случае гарантий, что тормозит применение обоснованных рисковых решений в экономической практике, а также размывает границы ответственности за последствия решений, принятых в результате бесхозяйственности и некомпетентности менеджеров.

Классификация рисков

Проблема учета рисков может быть решена при условии, что аудитор правильно идентифицировал классификацию рисков. Классификация рисков и факторов риска важна для дальнейшего анализа рецензентом. Проблема формирования принципов классификации рисков достаточно сложна. Это уже подтверждается тем, что понятие «классификация рисков» возникло одновременно с появлением понятия «риск».

Классификация рисков позволяет глубже понять их экономическую сущность, разработать и применить необходимые методы анализа и организовать управление рисками.

Классификация рисков означает систематизацию наборов рисков на основе характеристик и критериев, позволяющих объединить подгруппы рисков в более общие понятия. Теоретики до сих пор занимаются вопросами поиска оптимальных критериев.

Классификация рисков Дж. Кейнса.

Впервые классификация рисков представлена в работах Г. Кейнса. По его словам, стоимость товаров должна включать в себя стоимость затрат, связанных с повышенным износом оборудования, изменением конъюнктуры рынка и цен, а также разрушениями в результате аварий и стихийных бедствий, которые он назвал затратами риска, необходимыми для компенсации отклонения фактической выручки от ожидаемой стоимости. Он подошел к субъекту со стороны субъекта, осуществляющего инвестиционную деятельность, и выделил три основных вида риска[1].

Предпринимательский риск — неопределенность ожидаемой доходности инвестиций. Такой риск возникает только тогда, когда в оборот вводятся собственные деньги и предприниматель сомневается в том, сможет ли он действительно достичь ожидаемой выгоды.

Риск «Кредитор» — риск неплатежа по кредиту, включающий в себя правовой риск (непогашение кредита) и кредитный риск (недостаточное обеспечение). Он обнаруживается везде, где практикуются кредитные операции, и связан с сомнениями в обоснованности доверия, оказываемого в случае умышленного банкротства или попыток должника уклониться от выполнения собственных обязательств. Сомнения относительно достаточности залогового обеспечения кредита также могут возникнуть в случае вынужденного банкротства заемщика, если оценка ожидаемого дохода не оправдана.

Валютный риск — риск потери средств вследствие изменения курса национальной валюты.

(рыночный или инфляционный риск). Это связано с возможным снижением стоимости денежной единицы и приводит к выводу, что денежный кредит всегда менее надежен, чем материальные активы. Кроме того, инфляция негативно сказывается на вложении денег (особенно в долгосрочной перспективе) и ставит должников в привилегированное положение по отношению к кредиторам.

Кейнс отметил, что вышеуказанные риски тесно взаимосвязаны. Таким образом, в рискованном проекте заемщик стремится максимизировать разницу между процентной ставкой по кредиту и доходностью; кредитор, учитывая высокий риск, также стремится максимизировать разницу между чистой процентной ставкой и его процентной ставкой. В результате риски «перекрываются», что не всегда замечают инвесторы.

Шаги в процессе оценки риска

Оценка рисков — в общем случае это процесс определения вероятности возникновения факторов риска, т.е. определенных событий или ситуаций, которые могут оказать негативное влияние на развитие проекта (бизнеса) и достижение запланированных результатов. В более узком смысле оценка риска — это определение в количественном или качественном выражении величины (степени) риска.

Общий процесс оценки риска типичен, он состоит из пяти этапов, включая следующие действия:

1) Идентификация источников и причин риска, фаз и работ, во время выполнения которых возникает риск;

2) Выявление всех возможных рисков, связанных с рассматриваемым проектом;

3) Оценка уровня отдельных рисков и риска всего проекта с целью определения экономической целесообразности.

4) Определение приемлемого уровня риска;

5) Разработка мер по снижению рисков.

Первые два этапа оценки риска могут быть проведены с учетом конкретной ситуации, а также с применением и анализом общей классификации рисков, описанной выше.

В соответствии с этим алгоритмом оценка риска делится на два взаимодополняющих направления исследования риска — качественный (первая, вторая и пятая стадии) и количественный (третья, четвертая и пятая стадии), таким образом, методы анализа риска также могут быть классифицированы соответствующим образом.

Подходы к оценке риска

Несмотря на теоретические различия, в различных практических расчетах (как индивидуальных, так и коллективных) используются примерно одинаковые подходы к учету факторов риска и неопределенности.

Первый подход сосредоточен на качественном анализе рисков. Здесь перед дизайнером-экономистом стоит задача выяснить, с какими рискованными ситуациями может столкнуться участник проекта во время реализации. В зависимости от обстоятельств проект может включать в себя некие стабилизационные механизмы — меры по уменьшению или перераспределению риска. Иными словами, использование данного подхода позволяет усовершенствовать организационно-экономический механизм реализации проекта для обеспечения адаптации проекта к изменяющимся условиям его реализации. Эта адаптация может быть осуществлена различными способами:

- Проект определяет не только сроки выполнения определенных работ или оказания услуг подрядчиками, но и штрафные санкции за нарушение этих сроков;

- Процесс реализации проекта делится на этапы, и после завершения каждого этапа каждый раз принимается решение о том, следует ли переходить к следующему этапу, когда это лучше сделать, и что следует изменить в ранее разработанном проекте для повышения его эффективности;

- учитывается возможность появления на рынке конкурирующей продукции или новых технологических способов производства, в связи с чем срок реализации проекта ограничен или предусмотрено снижение цен на выпускаемую продукцию в будущем;

- При этом предусматривается, что в случае снижения цен на производимую продукцию объемы производства сократятся, а запасы готовой продукции увеличатся. И наоборот.

При таком подходе процесс реализации проекта представлен в виде «дерева», ветви которого соответствуют изменениям в определенных условиях и решениям о продолжении или корректировке проекта. Оценка эффективности проекта требует рассмотрения всех возможных сценариев проекта («ветвей»). Часто каждой «ветви» присваиваются определенные вероятности, и в этом случае эффективность проекта определяется математической формулой ожидания.

Второй подход сосредоточен на рассмотрении факторов риска и неопределенности непосредственно на стадии проектирования, т.е. при определении основных технико-экономических параметров проекта. Понятно, что ни один проектировщик не может быть абсолютно точным в определении величины всех видов затрат и результатов на любом этапе проектирования.

Третий подход сосредоточен на учете неопределенности в форме корректировок ставки дисконтирования, т.е. путем введения так называемой премии за риск. Этот подход особенно распространен среди тех, кто понимает риск как измеримую неопределенность. Важно отметить, что включение «премии за риск» в ставку дисконтирования приводит к изменению определения самого термина. Ставка дисконтирования обычно понимается как максимальная доходность альтернативных инвестиций с той же степенью риска, что и проект. Различные методы в этой группе имеют свой набор факторов риска и соответствующее правило выбора «премии за риск». Например, в кумулятивном методе список факторов риска устанавливается в таблице, причем каждый фактор соответствует экс-пропорционально установленной «премии за риск».

Следует отметить, что данный подход объединяет все многообразие рисков, связанных с реализацией проектов, в одном показателе — ставке дисконтирования. Несмотря на удобство расчетов, это не позволяет учитывать распределение рисков во времени.

Поскольку состав рисков и динамика их деградации с течением времени различаются для разных проектов, нет научно обоснованных способов отразить это в едином показателе учетной ставки, а имеющиеся рекомендации в этом отношении являются не более чем экспертными оценками.

Показатели для оценки абсолютного риска

Рассматриваемая группа показателей, безусловно, включает абсолютные финансовые показатели, отражающие наличие, размещение и использование финансовых ресурсов и позволяющие оценить риск последствий неудовлетворительных результатов деятельности организации.

При оценке риска в качестве исходной информации используются данные бухгалтерской отчетности предприятия, в первую очередь данные бухгалтерского баланса, в котором отражаются активы и финансовое положение организации за отчетный период, а также отчета о прибылях и убытках.

Ниже приведены необходимые виды рисков для внешних и внутренних пользователей информации при принятии бизнес-решений:

- Риски структуры активов по отношению к их ликвидности;

- Риски потери платежеспособности, финансовой стабильности и независимости;

- Риски последствий падения операционной деятельности и прибыльности организации.

Примером может служить использование рассмотренной группы показателей для оценки риска структуры активов по степени их ликвидности. В этой ситуации абсолютные финансовые коэффициенты представляют собой средние величины однородных по составу статей баланса. Фактором риска здесь может быть недостаточность или избыток средств в определенных группах активов, а его последствия — потери как во времени, так и в первоначальной стоимости конвертации активов в денежные средства. В результате это может привести к ограничению способности организации выполнять свои обязательства.

Рассмотрим активы организации, которые по срокам их конвертации в денежные средства разделены на четыре группы ликвидности

К группе минимального риска относятся абсолютные ликвидные активы, включающие денежные средства и краткосрочные финансовые активы (краткая информация о наличии и движении активов организации).

В группу низкого риска входят активы, которые могут быть быстро реализованы, в основном дебиторская задолженность со сроком погашения менее 12 месяцев, пакеты с ликвидными акциями других компаний, если таковые имеются. Предполагается, что эти активы могут быть конвертированы в денежные средства в течение относительно короткого периода времени (до трех месяцев).

Индикаторы для оценки относительного риска

Этот тип показателей разнообразен и требует наличия необходимой информации о бизнес-среде.

Существует два основных подхода к оценке риска при использовании относительных показателей: 1) на основе специально разработанных исследователями моделей, ориентированных на последствия рискового события; 2) на основе использования финансовых показателей, представленных в виде показателей, характеризующих ликвидность (платежеспособность), структуру капитала, операции и доходность организации.

Давайте взглянем поближе на эти подходы.

Первый подход основывается на таких показателях, как коэффициенты риска, шкалы коэффициентов риска, показатель рыночной эффективности бизнес-операций и др.

В действительности, упрощенные методы оценки риска часто используются в финансовом менеджменте для оценки «рискованности» необходимых операций, например, с помощью коэффициента риска Кр:

Где Y — максимально возможная сумма убытка от сделки по любой биржевой или торговой деятельности; С — сумма собственных финансовых средств, руб.

Приведенная зависимость показывает, что коэффициент риска содержит основные обобщенные признаки, на основании которых можно сделать однозначное заявление о принятии риска.

Индикаторы для вероятностной оценки риска

Точечная оценка показателей риска. Для использования индикатора данного типа необходимо знать как тип, так и параметры закона распределения значений, отражающих результаты деятельности. Предполагая, что на результаты предпринимательства влияет достаточно большое количество не только внутренних, но и внешних факторов риска, мы предполагаем, что эти результаты подчиняются закону нормального распределения.

Для построения кривых функции плотности вероятности для возможных исходов фирмы необходимо большое количество статистической информации для проверки статистической гипотезы о параметрах и типе распределительного закона. В целом заранее получить такие исходные данные сложно, поэтому вероятностные индикаторы в таком виде используются редко.

Б. Интервальная оценка показателей риска. Точечная оценка риска не дает информации о точности процедуры оценки. Поэтому предприниматель, оценивая риск собственной деятельности, должен также использовать интервальный подход, то есть определение вероятности достижения определенного результата в заданных и необходимых пределах.

Экспертные методы оценки риска

В современных нестабильных условиях, когда повторение любой экономической ситуации практически невозможно для предпринимателя в тех же условиях и отсутствует оперативная информация о вероятности наступления рисковых событий, стоит обратиться к субъективным методам экспертных оценок, которые имеют в своей основе суждения и личный опыт эксперта, мнение финансового менеджера и так далее. Экспертные методы оценки дают возможность определить уровень финансовых рисков, когда компания не располагает необходимой информацией для расчетов или сопоставлений. Эти методы состоят из интервьюирования экспертов (квалифицированных специалистов страховых, налоговых и финансовых органов, инвестиционных менеджеров, сотрудников соответствующих специализированных компаний) и статистической обработки результатов исследования. Обследование должно быть сосредоточено на конкретных видах рисков, выявленных для конкретной сделки.

Экспертная оценка уровня риска — это не само по себе решение, а только необходимая и полезная информация для принятия обоснованного решения. Только риск-менеджер может определить уровень риска и только он несет за это ответственность.

В основном, методы экспертной оценки используются для определения уровня инфляции, процентной ставки, эмиссии, валюты, инвестиционных и некоторых других видов финансовых рисков.

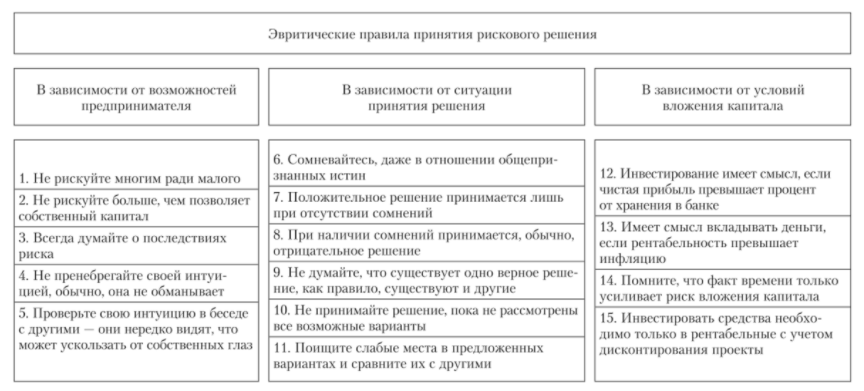

Не исключено использование эвристических правил, которые представляют собой набор логических методов поиска истины.

Таким образом, мы рассмотрели многие методы оценки риска (расчетно-аналитические, вероятностные, статистические и экспертные). Эти методы часто используются в сочетании друг с другом, например, расчеты и аналитика — со статистикой (корреляция и регрессия). Комбинированные методы включают в себя методы прогнозирования банкротства, оценки финансового состояния предприятия, оценки финансовых и иных рисков на основе финансового и операционного левериджа и т.д. На основе аналогичной комбинации методов были разработаны методы анализа финансового рейтинга и др. Возможны и другие, более специфические методы оценки риска

На странице курсовые работы по менеджменту вы найдете много готовых тем для курсовых по предмету «Менеджмент».

Читайте дополнительные лекции:

- Инструменты организационной культуры

- Условия завершения цикла разработки управленческого решения

- Оценка предпринимательского риска

- Качество управления закупками

- Управление системой корпоративных финансов

- Свойства организационной культуры

- Направления информационных технологий в менеджменте

- Интеллектуальная поддержка управленческих решений

- 8 принципов менеджмента качества

- Ориентирующие управленческие решения