Оглавление:

Развитие рыночных отношений в обществе привело к появлению ряда новых экономических объектов учета и анализа. Одним из них является капитал предприятия как основной экономической категории и, в частности, собственный капитал.

Значение последнего для жизнеспособности и финансовой устойчивости предприятия настолько велико, что оно законодательно закреплено в Гражданском кодексе РФ в части требований к минимальному размеру уставного капитала, соотношению уставного капитала к чистым активам; возможности выплаты дивидендов в зависимости от соотношения чистых активов и величины уставного и резервного капитала.

Финансовая политика предприятия является узлом в повышении темпов роста его экономического потенциала в условиях рыночной системы управления с ее жесткой конкуренцией.

Большое значение имеют показатели, характеризующие финансовое состояние предприятия. Оценка собственного капитала служит основой для расчета большинства из них.

Учет капитала является важным направлением в бухгалтерском учете. Здесь формируются основные характеристики собственных источников финансирования деятельности компании.

Компания должна анализировать собственный капитал, так как это помогает выявить его основные составляющие и определить последствия их изменения для финансовой стабильности.

Динамика изменения собственного капитала определяет объем заимствованного и привлеченного капитала. В последние годы произошли значительные изменения в структуре денежного капитала, так как возросла доля заемного и привлеченного капитала.

Основной проблемой для любого предприятия является достаточность денежного капитала для финансовой деятельности, обслуживания денежного оборота, создания условий для экономического роста. Эта проблема остается нерешенной практически для всех предприятий, что выражается в существенном недостатке собственных оборотных средств. Следовательно, существует объективная потребность в комплексном изучении, анализе и совершенствовании методологии и организации учета по методу долевого участия хозяйствующих субъектов.

Капитал — это совокупность физических и денежных ресурсов, финансовых вложений и затрат на приобретение прав и привилегий, необходимых для осуществления хозяйственной деятельности. Экономический анализ .

В российской практике капитал компании часто делится на активный и пассивный. С методологической точки зрения это неправильно. Такой подход вызывает недооценку места и роли капитала в бизнесе и приводит к поверхностному рассмотрению источников формирования капитала. Капитал не может быть пассивным, потому что это стоимость, которая генерирует добавленную стоимость, которая находится в движении, в постоянном обороте. Поэтому здесь более уместно применять термины «источники формирования капитала» и «оборотный капитал».

Концепция акционерного капитала и его структура

Структура источников формирования активов (фондов) представлена основными компонентами: Собственные и заемные (привлеченные) средства.

Доля (ИС) организации как юридического лица обычно определяется стоимостью имущества организации. Это так называемые чистые активы организации. Она определяется как разница между стоимостью имущества (активного капитала) и задолженностью. Конечно, акционерный капитал имеет сложную структуру. Его состав зависит от организационно-правовой формы хозяйствующего субъекта.

Собственный капитал состоит из уставного, дополнительного и резервного капиталов, нераспределенной прибыли и целевых (специальных) фондов (рис.1). Коммерческие организации, действующие в соответствии с принципами рыночной экономики, как правило, имеют коллективную или корпоративную собственность.

Владельцами являются юридические и физические лица, коллектив вкладчиков-участников или корпорация акционеров. Уставный капитал, который формируется в составе уставного капитала, наиболее полно отражает все аспекты организационно-правовой основы формирования уставного капитала.

Уставный капитал представляет собой капитал акционерного общества (ОАО). Акционерным обществом является общество, уставный капитал которого разделен на определенное количество акций. Акционеры ОАО не отвечают по обязательствам Общества и несут риск убытков, связанных с деятельностью Общества, в размере стоимости принадлежащих им акций.

В этом случае уставный капитал представляет собой сумму взносов (рассчитанных в денежной форме), внесенных акционерами в имущество общества на момент его создания в целях обеспечения деятельности общества в размере, определенном учредительными документами. Благодаря своей стабильности уставный капитал обычно покрывает наиболее неликвидные активы, такие как аренда земли, стоимость зданий, сооружений, оборудования.

Резервный капитал занимает особое место в реализации гарантии защиты кредиторов, основной задачей которой является покрытие возможных потерь и снижение риска кредиторов в случае ухудшения экономической ситуации. Резервный капитал формируется в порядке, установленном законом, и является строго целевым. В рыночной экономике он действует как страховой фонд, созданный для компенсации убытков и защиты интересов третьих лиц в случае недостаточности прибыли до уменьшения уставного капитала.

Гражданским кодексом Российской Федерации предусмотрено, что со второго года деятельности общества его уставный капитал не может быть меньше его чистых активов. В случае нарушения этого требования общество обязано уменьшить (реструктурировать) свой уставный капитал таким образом, чтобы он был равен его чистым активам (но не менее минимального размера). Формирование резервного капитала является обязательным для акционерных обществ, его минимальный размер не должен быть менее 5% от уставного капитала.

В отличие от резервного капитала, который формируется в соответствии с требованиями законодательства, добровольно сформированные резервные фонды формируются исключительно в порядке, установленном учредительными документами или учетной политикой предприятия, независимо от организационно-правовой формы собственности.

Добавочный капитал

Следующим элементом собственного капитала является дополнительный капитал, который представляет собой увеличение стоимости активов в результате проведенной по решению правительства переоценки основных средств и незавершенного строительства организации, полученных средств и активов в размере превышения их стоимости над стоимостью переданных им акций и других. Дополнительный капитал может быть использован для увеличения уставного капитала, погашения накопленного дефицита за отчетный год, а также для распределения между учредителями общества и для других целей. Порядок использования дополнительного капитала обычно определяется собственниками в соответствии с учредительными документами с учетом результатов отчетного года.

Другая форма акционерного капитала возникает в хозяйственных обществах — нераспределенная прибыль. Нераспределенная прибыль — это чистая прибыль (или ее часть), которая не распределяется в виде дивидендов между акционерами (учредителями) и не используется для других целей. Обычно она используется для накопления активов хозяйствующего субъекта или для пополнения его оборотных средств в виде излишков денежных средств, которые всегда доступны для нового оборота. Нераспределенная прибыль может увеличиваться из года в год и представлять собой рост собственного капитала за счет внутреннего накопления. В растущих, развивающихся корпорациях нераспределенная прибыль на протяжении многих лет занимает лидирующее место среди компонентов собственного капитала. Часто его размер в несколько раз превышает основной капитал.

Целевые (специальные) фонды формируются за счет чистой прибыли хозяйствующего субъекта и предназначены для конкретных целей в соответствии с уставом или решением акционеров и собственников. Эти средства являются одним из видов нераспределенной прибыли. Другими словами, это нераспределенная прибыль, которая строго предназначена для конкретных целей.

Существуют две основные составляющие капитала: инвестированный капитал, то есть капитал, вложенный в бизнес владельцами, и накопленный капитал, то есть капитал, созданный в бизнесе сверх того, что изначально было авансировано владельцами. Инвестируемый капитал включает в себя номинальную стоимость обыкновенных и привилегированных акций, а также дополнительного оплаченного капитала (сверх номинальной стоимости акций). В эту группу обычно входит стоимость, полученная бесплатно. Первая составляющая инвестированного капитала представлена на балансе российских компаний уставным капиталом, вторая — дополнительным капиталом (в пределах полученной премии), третья — добавочным капиталом или социальным фондом (в зависимости от назначения активов, полученных безвозмездно).

Источники долевого финансирования

Однако у него есть следующие недостатки:

ограниченный масштаб привлечения и, как следствие, ограниченные возможности значительного расширения операционной и инвестиционной деятельности компании в периоды благоприятной рыночной конъюнктуры на определенных этапах ее жизненного цикла.

высокие затраты по сравнению с альтернативными источниками внешнего капитала на формирование капитала.

Неиспользованная возможность повысить коэффициент рентабельности собственного капитала за счет привлечения заемных средств, поскольку без такого привлечения невозможно обеспечить превышение коэффициента финансовой рентабельности предприятия над коэффициентом экономической рентабельности.

Таким образом, предприятие, использующее только собственный капитал, имеет наивысшую финансовую устойчивость (его коэффициент автономии равен единице), но ограничивает темпы своего развития (поскольку не может обеспечить формирование необходимого дополнительного объема активов в условиях благоприятной рыночной конъюнктуры) и не использует финансовые возможности роста прибыли на вложенный капитал.

Исходя из экономической сущности акционерного капитала, экономист О.И. Ухина предложил выделить следующие критерии оптимальной структуры акционерного капитала:

для обеспечения защитной функции, присущей собственному капиталу, размер уставного капитала должен соответствовать требованиям правовых актов. Речь идет, прежде всего, о возможном минимальном размере на момент регистрации, а также об условии, что в процессе функционирования коммерческих компаний размер их чистых активов должен оставаться ниже уставного капитала. Но даже на этом этапе в российской практике есть противоречия.

Доля уставного фонда в собственном капитале настолько мала, что не может служить показателем устойчивости предприятия, так как переоценка основных средств отражается в дополнительном капитале, и в этой ситуации более целесообразно сравнивать чистые активы не только с величиной уставного фонда, но и с величиной добавочного капитала.

функционирующие компании должны иметь достаточный размер собственного капитала, что обеспечивает финансовую устойчивость компании. Считается, что достаточно сформировать не только капитал, но и собственные оборотные средства. Это обеспечит защитные и регулирующие функции капитала, а также функцию изменения направления производства, т.е. возможности развития.

для реализации функции капитала, выражающейся в способности генерировать доход, критерием может быть эффективность использования собственного капитала.

Его наиболее эффективное использование возможно при условии привлекательности кредита, несмотря на срок его погашения. На это указывает эффект финансового рычага. Соответственно, соотношение собственного и заемного капитала должно иметь оптимальное значение для каждого конкретного предприятия, исходя из его стратегии и возможностей.

цена акционерного капитала указывает на высокую цену предприятия, его финансовую стабильность, а также позволяет реализовать покупательную способность капитала и его регуляторную функцию.

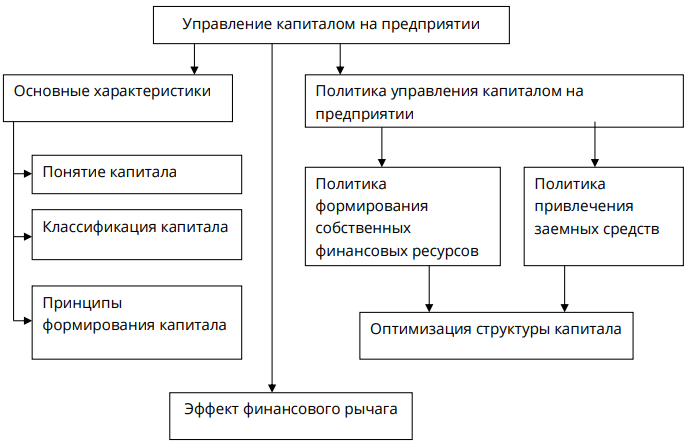

Задачи и этапы управления капиталом

Основой управления капиталом компании является управление формированием собственных финансовых ресурсов. Для обеспечения эффективного управления этим процессом компания, как правило, разрабатывает специальную финансовую политику, направленную на привлечение собственных средств из различных источников в соответствии с потребностями своего развития в предстоящий период.

Основные задачи управления акционерным капиталом заключаются в следующем

- Определение разумной величины собственного капитала;

- Увеличение величины собственного капитала, при необходимости, за счет нераспределенной прибыли или путем выпуска дополнительных акций;

- Определение рациональной структуры вновь выпущенных акций;

- Определение и реализация дивидендной политики.

Разработка политики формирования собственных финансовых ресурсов предприятия осуществляется по следующим основным этапам.

Анализ формирования собственных финансовых ресурсов предприятия за предыдущий период. Целью такого анализа является выявление потенциала формирования собственных финансовых ресурсов и его соответствия темпам развития предприятия.

На первом этапе анализа изучается общий объем формирования собственных финансовых ресурсов, соответствие темпа роста собственного капитала темпам роста активов и объема продукции предприятия, динамика удельного веса собственных средств в общем объеме формирования финансовых ресурсов в период предварительного планирования.

На втором этапе анализа рассматриваются источники формирования собственных финансовых ресурсов. Прежде всего, изучается соотношение внешних и внутренних источников формирования собственных финансовых ресурсов, а также стоимость получения собственного капитала на основе различных источников.

На третьем этапе анализа оценивается адекватность финансовых собственных средств, полученных предприятием в предплановый период.

Определение общей потребности в финансовых собственных средствах.

Рассчитанное общее требование включает необходимый объем собственных финансовых ресурсов, формируемых за счет как внутренних, так и внешних источников.

Стоимость привлечения капитала из различных источников. Данная оценка проводится в связи с основными элементами собственного капитала, который формируется за счет внутренних и внешних источников. Результаты этой оценки служат основой для разработки управленческих решений по выбору альтернативных источников формирования собственных финансовых ресурсов, обеспечивающих рост собственного капитала предприятия.

Обеспечение максимального объема привлечения собственных финансовых ресурсов за счет внутренних источников. Прежде чем обращаться к внешним источникам формирования собственных финансовых ресурсов, необходимо реализовать все возможности их формирования за счет внутренних источников. Поскольку даже планируемыми внутренними источниками создания собственных финансовых ресурсов предприятия является уровень чистой прибыли и отчислений списаний, необходимо, прежде всего, по мере планирования этих показателей обеспечивать возможности их роста за счет различных резервов.

Метод ускоренного износа активной части основных средств увеличивает возможности создания собственных финансовых ресурсов за счет этого источника. Однако следует помнить, что рост суммы амортизационных отчислений в процессе ускоренной амортизации отдельных видов основных средств приводит к некоторому снижению величины чистой прибыли. Поэтому при поиске резервов роста собственных финансовых ресурсов на основе внутренних источников следует исходить из необходимости максимизации их совокупной суммы.

обеспечение необходимого объема привлечения собственных финансовых ресурсов из внешних источников. Объем привлечения собственных финансовых ресурсов из внешних источников должен составлять ту часть, которая не может быть сформирована за счет внутренних источников финансирования.

Создание собственных внутренних финансовых ресурсов компании

Основой формирования собственных внутренних финансовых ресурсов предприятия, направленных на развитие производства, является балансовая прибыль, характеризующая один из основных результатов финансовой деятельности предприятия.

Это сумма следующих видов прибыли предприятия:

- Прибыль от продажи продукции (или операционная прибыль);

- прибыль от продажи недвижимости; — прибыль от продажи недвижимости; — прибыль от продажи непродаваемых сделок;

- Прибыль от неоперационной деятельности.

Основная роль среди этих видов принадлежит операционной прибыли, которая в настоящее время составляет 90-95% от общей нераспределенной прибыли. Для многих компаний это единственный источник формирования бухгалтерской прибыли. Поэтому управление формированием корпоративной прибыли обычно рассматривается как процесс формирования операционной прибыли (прибыли от реализации продукции).

Основной целью управления формированием операционной прибыли предприятия является выявление основных факторов, определяющих его конечный размер, а также поиск резервов для дальнейшего увеличения его размера.

Механизм управления формированием операционной прибыли построен с учетом тесной взаимосвязи этого показателя с объемом реализации продукции, доходов и расходов предприятия. Система этого отношения, называемая «затраты-объем-прибыль» [CVP], позволяет выделить роль отдельных факторов в формировании операционной прибыли и обеспечить эффективное управление этим процессом на предприятии.

В процессе управления формированием операционной прибыли на основе системы «CVP» компания решает следующие задачи:

1) определение объема продаж продукции, что обеспечит покрытие затрат на ведение хозяйственной деятельности в течение короткого периода времени.

2) Определение объема продаж, который обеспечит покрытие затрат на ведение хозяйственной деятельности в течение длительного периода времени.

Определить необходимый объем реализации продукции, обеспечивающий достижение запланированного (целевого) объема валовой операционной прибыли. Эта задача также может быть выполнена в обратном направлении: Определить планируемый объем валовой операционной прибыли с учетом планируемого объема реализации продукции.

Определите сумму «запаса прочности» (или «запаса прочности») компании, т.е. сумму потенциального недополучения дохода.

определение необходимого объема реализации продукции, который обеспечит достижение плановой (целевой) суммы маржинальной операционной прибыли предприятия. Эта задача также может быть поставлена в обратном порядке: Определение плановой суммы маржинальной операционной прибыли для заданного планового объема реализации продукции.

Деление совокупных операционных затрат компании на постоянные и переменные также позволяет применить механизм контроля за операционной прибылью, который называется «операционный левередж».

Эффект данного механизма основан на том, что наличие в составе операционных затрат любого объема их постоянных видов приводит к тому, что при изменении объема продаж сумма операционной прибыли всегда меняется с еще большей скоростью. Иными словами, постоянные операционные расходы (затраты), по самому факту своего существования, вызывают непропорциональное изменение величины операционной прибыли компании при любом изменении объема продаж, независимо от размера компании, отраслевой специфики ее деятельности и других факторов.

На странице курсовые работы по менеджменту вы найдете много готовых тем для курсовых по предмету «Менеджмент».

Читайте дополнительные лекции:

- Прогнозирование и планирование

- Делегирование как функция менеджмента

- Элементы внешней среды прямого воздействия

- Управление знаниями в организации

- Методы риск менеджмента

- Путь повышения эффективности производственной структуры предприятия

- Универсальные функции и планирование маркетинга

- Реинжиниринг и управление бизнес-процессами

- Системный подход

- Джон Фримен, исследователь в области менеджмента организации