Оглавление:

Структура капитала представляет собой отношение собственного капитала к долгосрочной задолженности.

Управление структурой капитала включает в себя поиск комбинации источников капитала и заемных средств, которая минимизирует общую стоимость капитала и максимизирует рыночную стоимость компании. Следует отметить, что проблема формирования оптимальной структуры капитала является одной из самых сложных (ее иногда называют «королевской проблемой» финансового менеджмента).

В настоящее время существует несколько теорий структуры капитала, каждая из которых соответствует разной модели оптимальной структуры капитала:

- Первая и вторая модели Модильяни-Миллера;

- компромиссные модели;

- асимметричные информационные модели;

- Модели по стоимости агента и т.д.

Невозможно рассмотреть все модели, представленные в рамках данного учебника, поэтому особое внимание будет уделено наиболее известным моделям.

В своей первой работе над структурой капитала (1958 г.) Модильяни и Миллер, начиная с идеальной экономической среды (рынки совершенны; отсутствуют налоги; отсутствуют транзакционные, агентские, информационные и другие издержки ведения бизнеса; все участники экономической деятельности находятся в одинаковых условиях, ведут себя рационально и имеют одинаковую информацию), доказали, что структура капитала не оказывает влияния на стоимость предприятия; это зависит только от рентабельности деятельности и рисков, связанных с деятельностью. Таким образом, стоимость акций фирмы не связана с соотношением долга к собственному капиталу.

Оригинальная модель Modigliani-Miller идеальна, потому что набор условий, при которых ее основное предложение верно, не удовлетворяет действительности. Однако она имеет важное теоретическое значение для понимания экономического и финансового характера влияния долгового финансирования на эффективность использования фирмой капитала.

В 1963 году Модильяни и Миллер опубликовали вторую работу, в которой они ввели в первоначальную модель фактор корпоративного налогообложения. Принимая во внимание налоговый фактор, они доказали, что цена акций фирмы напрямую связана с использованием долгового финансирования: чем выше доля задолженности, тем выше цена акций. Согласно второй модели, компании должны были бы финансироваться на 100%, так как это дало бы им самую высокую цену акций.

Этот вывод был сделан из-за асимметрии налогообложения: Доходы акционеров должны выплачиваться из прибыли после уплаты налогов, а выплаты кредиторам — из прибыли до уплаты налогов. Таким образом, с увеличением доли задолженности увеличивается доля валового дохода компании, доступного инвесторам (за счет налоговой экономии — налоговый щит).

Следует отметить, что основные допущения первой модели сохранены во второй модели (введен только коэффициент налогообложения), поэтому вторая модель Модильяни-Миллера тоже не соответствует реальности. В настоящее время обе модели имеют историческое и теоретическое значение.

Цена капитала: концепция и типы

Капитал предприятия формируется из различных источников, приобретение которых связано с определенными затратами. Общая стоимость получения всех задействованных источников финансирования, выраженная в процентах от приобретенного капитала, называется ценой (стоимостью) капитала предприятия.

В зависимости от цены, существует несколько составляющих капитала:

1) свободный капитал — источником является текущая задолженность (обязательства по товарам, работам и услугам; по заработной плате; по уплате налогов); нет цены[1] — при определении оптимальной структуры капитала, как правило, не учитывается;

2) задолженность — капитал, привлеченный из внешних источников на условиях срочности, погашения и оплаты; разные виды задолженности могут иметь разную цену, но принцип определения одинаков для всех видов задолженности

3) Собственный капитал — капитал, полученный из собственных источников; понятие цены для каждого источника различно и определяется в соответствии с установленными правилами.

Определение общей стоимости (цены) капитала осуществляется в несколько этапов:

1) Идентификация всех источников капитала предприятия;

2) определение цены для каждого источника капитала

3) Определение средневзвешенной цены капитала на основе доли каждого источника в общей сумме инвестированного капитала.

Затем цена капитала используется для разработки мероприятий по оптимизации капитала и формированию его целевой структуры.

Рассмотрим по очереди все этапы определения цены капитала.

На этапе идентификации источников капитала необходимо учитывать следующую важную особенность действующей практики управления капиталом: традиционно в составе капитала учитываются все без исключения источники, которые сформировали капитал, а цена капитала определяется в зависимости от политики, решающей задачу управления капиталом:

- При определении цены капитала для целей долгосрочной финансовой политики учитываются только те компоненты, которые должны учитываться при принятии долгосрочных финансовых решений: долгосрочная задолженность и капитал;

- При определении цены капитала для целей краткосрочной финансовой политики следует также принимать во внимание краткосрочные заимствования и свободный капитал.

Следующим шагом является определение цены капитала для различных источников. При этом аналитик должен четко понимать следующие важные моменты:

1) цена капитала определяется по методу after-tax — это завышает стоимость и снижает эффективность по сравнению с расчетами, основанными на данных до налогообложения, но позволяет более адекватно управлять чистой прибылью;

2) при определении цены капитала могут учитываться два вида затрат, и применение каждого вида затрат однозначно связано с решаемой проблемой

- Исторические затраты (т.е. фактические затраты, понесенные из ранее закупленных источников) используются только для оценки эффективности капитала, закупленного на момент проведения анализа;

- Прогнозируемые расходы (т.е. наиболее вероятные расходы на разработку новых источников финансирования) следует учитывать при принятии решения о разработке дополнительных источников (в дополнение к тем, которые уже были разработаны на момент проведения анализа).

Процесс определения цены капитала варьируется в зависимости от различных источников.

Производственный и финансовый рычаг

Цена капитала является важным, но не единственным критерием, по которому определяется оптимальная структура капитала. Еще одним таким критерием является совокупное влияние производства и финансового рычага на финансовые показатели фирмы.

Производственный (операционный) левередж был описан в разделе 6.2, где мы обсуждали его влияние на прибыль фирмы. Теперь давайте посмотрим, что такое финансовый рычаг и какое влияние оба рычага могут оказывать на прибыль, когда они взаимодействуют.

Финансовый рычаг представляет собой потенциальную способность влиять на прибыль компании путем изменения объема и структуры долгосрочного долга. Эффект левериджа заключается в том, что фирма с кредитным плечом способна увеличить свою доходность на капитал.

С помощью СТФР можно определить безопасный объем заемных средств для компании, наиболее выгодные условия кредитования, а также приемлемую ставку заимствования. Кредит считается выгодным для компании, если она увеличивает SWFD.

Теперь опишем, как оба рычага — операционный и финансовый — влияют на прибыль фирмы. Таким образом, фирма увеличивает свои рычаги, потому что она увеличивает TFR. Однако проценты по кредитам являются фиксированной стоимостью, поэтому увеличение суммы кредита увеличивает SWFD (см. раздел 6.2 и формулу 6.8), что приводит к увеличению операционного риска.

Как отмечается в разделе 6.2, операционный левередж генерирует больший прирост прибыли по сравнению с ростом продаж, что увеличивает рентабельность активов по формуле 10.9, способствуя укреплению финансового левериджа. Таким образом, финансовый и операционный левередж тесно взаимосвязаны и взаимно усиливают друг друга.

Оба рычага, когда ключевые факторы меняются в том или ином направлении, оказывают одинаковое влияние на показатели прибыли и рентабельности. Например, REM приводит к тому, что прибыль растет быстрее, когда растут продажи; когда продажи падают, прибыль падает быстрее. Точно так же существует эффект финансового рычага. Таким образом, можно использовать оба рычага для оценки риска.

Операционный левередж (точнее, SWR) используется для оценки уровня производственного риска, а финансовый левередж (точнее, FTR) — для оценки уровня финансового риска. В результате, совокупный эффект операционного и финансового рычага может быть представлен как оценка общего производственного и финансового риска компании. Исходя из этого, можно сделать вывод, что сочетание высоких значений ORR и TFR неприемлемо для компании. Негативное влияние такого сочетания особенно заметно в случае сокращения продаж — прибыль в этом случае падает катастрофически[1].

Исходя из того, что высокие показатели RTR и NRTR одновременно неприемлемы из-за высокого общего риска, финансовый менеджер может выбрать один из трех вариантов:

1) комбинация высокой SVFR с низкой SVR;

2) Сочетание низкой и высокой TFR.

3) Комбинация умеренных значений TFR и RTR.

Выбор наиболее приемлемого варианта осуществляется в управлении финансовыми рисками в контексте задачи поиска компромисса между риском и доходностью. Таким образом, первым шагом является определение приемлемого уровня (диапазона) для компании для совокупного эффекта операционного и финансового рычага. Поскольку SWOR в основном зависит от экономической деятельности компании (следовательно, он более инертен и его уровень легче определить), то становится возможным окончательно выразить оптимальное соотношение (диапазон коэффициентов) между задолженностью и собственным капиталом из формулы 10.9, т.е. определить оптимальную структуру капитала компании.

Более точные расчеты оптимальной структуры капитала, основанные на критерии совокупного эффекта операционного и финансового рычага, могут быть выполнены с использованием динамических имитационных моделей.

Управление структурой капитала

Управление структурой капитала осуществляется с целью ее оптимизации. Можно рассмотреть несколько критериев оптимальности структуры капитала:

1) приемлемое соотношение риска и доходности деятельности компании (операционный и финансовый рычаги влияния);

2) Минимизация ВАКО,

3) максимизация рыночной стоимости компании (поиск оптимального соотношения между коэффициентом рентабельности и коэффициентом финансовой устойчивости).

Приоритет конкретных критериев оптимизации структуры капитала определяется самой компанией, поэтому не существует единой оптимальной структуры капитала как для разных компаний, так и для одной и той же компании на разных стадиях ее развития. В связи с этим вводится понятие целевой структуры капитала, т.е. такого соотношения собственного и заемного капитала компании, которое позволяет при определенных условиях обеспечить достижение выбранного критерия оптимизации. Показатель целевой структуры капитала компании отражает финансовую идеологию собственников или менеджеров компании и является частью системы стратегических целевых норм ее развития.

Оптимизация структуры капитала осуществляется в несколько этапов:

1) анализируются уровень и структура капитала, а также тенденции в структуре за ряд предшествующих периодов;

2) оценка ключевых факторов, определяющих структуру капитала:

- промышленные особенности предпринимательской деятельности;

- Уровень рентабельности текущей деятельности;

- Этап жизненного цикла предприятия и т.д;

3) определяется критерий оптимальной структуры капитала;

4) для нахождения оптимальной структуры капитала проводятся многомерные расчеты.

При определении оптимальной структуры капитала необходимо учитывать влияние, которое структура капитала оказывает на рыночную стоимость компании. Эта оценка основана на следующих двух правилах:

1) компания, использующая только собственный капитал, обладает наибольшей финансовой устойчивостью (коэффициент автономии равен единице), но ограничивает темпы своего развития (поскольку не может обеспечить формирование необходимых дополнительных активов в условиях благоприятной рыночной конъюнктуры) и не использует финансовые возможности для увеличения прибыли на вложенный капитал;

2) Компания, использующая заемный капитал, имеет более высокий финансовый потенциал своего развития (за счет формирования дополнительных активов) и возможности увеличения финансовой рентабельности своей деятельности, но в большей степени порождает финансовые риски и риск банкротства (которые растут по мере увеличения доли заемного капитала в общей сумме вложенного капитала).

Потенциального владельца в равной степени беспокоит доходность вложенного капитала и риск неполучения обратно вложенных средств. Поскольку риск и доходность обратно пропорциональны, максимальная рыночная стоимость достигается тогда, когда соотношение риска и доходности является оптимальным для определенных условий. На этой основе определяется оптимальная структура капитала, т.е. соотношение между собственным и заемным капиталом.

Структура собственного капитала

Акционерный капитал является основным источником финансирования экономической деятельности компании, поэтому управление акционерным капиталом является одной из ключевых задач поставщика финансовых услуг. Это средства владельцев компании, которые частично вносятся ими и частично генерируются самой компанией.

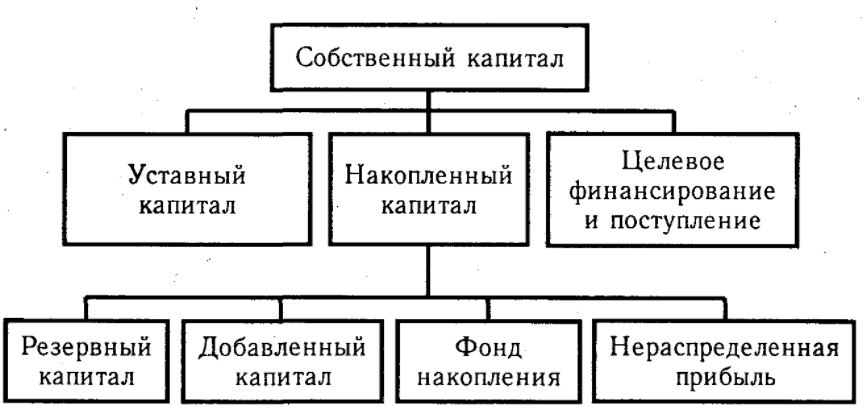

Структурно собственный капитал состоит из нескольких элементов, размер и назначение которых могут варьироваться в ходе хозяйственной деятельности компании. Управление структурой акционерного капитала является одной из важнейших задач финансового менеджера с точки зрения управления акционерным капиталом, но для того, чтобы правильно решить эту задачу, финансовый менеджер должен понимать финансовую значимость и назначение каждого структурного элемента. В данном разделе рассматриваются основные компоненты капитала.

Собственный капитал[1]. Существенная часть акционерного капитала, исторически существовавшая с момента создания компании. Она представляет собой минимальный размер активов компании и с юридической точки зрения служит гарантией обеспечения прав кредиторов компании. Минимальный размер уставного капитала устанавливается законом , таким образом, государство обеспечивает единообразие минимального уровня гарантий кредиторам.

Гарантийная величина уставного капитала учитывается в системе управления финансовыми рисками — для снижения общего уровня финансового риска компании (с точки зрения контрагентов) уставный капитал обычно превышает минимально допустимые суммы.

Однако чаще стимулом к увеличению уставного капитала относительно минимальных сумм является не финансовый риск, а расширение возможностей финансирования хозяйственной деятельности компании. Этот мотив наиболее ярко выражен в случае с открытыми акционерными обществами, где фактический размер уставного капитала может многократно превышать установленный минимальный размер из-за неограниченного числа акционеров

Уставный капитал — это, прежде всего, денежная стоимость имущества владельцев, которую они вносят при учреждении компании. Однако в начале деятельности компании уставный капитал не может быть оплачен в полном объеме. Впоследствии размер уставного капитала может быть увеличен (по требованию владельцев) или уменьшен (по желанию или в силу).

Юридическое обязательство по уменьшению размера уставного капитала связано с его гарантийной функцией. Фактическая сумма, указанная обществом в его бухгалтерской отчетности, может не соответствовать фактическому уровню уставного капитала или фактическому финансовому положению общества.

Несоответствие фактического состояния уставного капитала его номинальной стоимости связано с возможной невостребованной частью уставного капитала. В случае публичных компаний акции могут быть выкуплены акционерами или не оплачены при их публичном размещении. Если компания не может продать такие акции в течение одного года, они должны быть аннулированы — следовательно, уставный капитал компании должен быть уменьшен на сумму аннулированных акций. В случае обществ с ограниченной ответственностью аналогичный порядок устанавливается для долей в уставном капитале общества.

На странице курсовые работы по менеджменту вы найдете много готовых тем для курсовых по предмету «Менеджмент».

Читайте дополнительные лекции:

- Корпоративная стратегия современной организации, проблемы разработки и реализации, перспективы их решения

- Теория научного менеджмента

- Корпоративное финансовое управление

- Информационное обеспечение проекта

- Джозеф Джуран, американский специалист в области менеджмента качества (1904 – 2008)

- Методы реализации функций менеджмента

- Международный коучинг

- Функции и методы мотивации в менеджменте

- Жизненный цикл управленческих решений

- Инженер управления качеством