Оглавление:

Инфляция

Инфляция (от лат. inflation — буквально означает вздутие) — это процесс обесценивания бумажных денег и падение их покупательной способности; сопровождается устойчивым повышением общего уровня цен на товары и услуги.

Современная инфляция — многофакторный процесс и ее основные причины (факторы) инфляции делятся на две группы:

1) денежные (монетарные) факторы, вызывающие нарушение закона денежного оборота, когда выпуск денег сверх потребностей в них товарооборота и избыточная денежная масса порождает неоправданное расширение спроса, реакцией на которое является рост цен;

2) неденежные факторы, обусловливающие рост издержек производства, который, в свою очередь, вызывает рост цен, поддерживаемый последующим подтягиванием денежной массы к их возросшему уровню.

В действительности обе группы факторов переплетаются и взаимодействуют друг с другом, вызывая рост общего уровня цен на товары и услуги. В зависимости от преобладания факторов той или иной группы различают два типа инфляции: инфляцию спроса и инфляцию издержек. Поэтому основными формами проявления инфляции являются:

• обший рост цен;

• снижение курса национальной валюты.

Наличие в обращении неполноценных денег, покупательная способность которых определяется потребностью товарного обращения, создает в экономике возможность нарушения равновесия между денежной массой и ее товарным покрытием и служит причиной возникновения инфляции. Такая особенность инфляции создает несоответствие между суммой цен и суммой товарных стоимостей, ценой и производством (на уровне отдельных товаров и рынков), совокупным спросом и предложением (на макроэкономическом уровне).

Основное разрушающее воздействие инфляции состоит не в самом росте цен, а в неравномерности их повышения, когда они перестают давать верные сигналы для принятия решений о покупках товаров и, что особо важно, для осуществления политики инвестиций, превращаясь тем самым в мощный дестабилизирующий фактор. Она воздействует на все сферы экономической жизни страны и приводит к диспропорциям в развитии общественного производства, экономическим разрывам, оказывая тяжелые последствия на экономику и перераспределение доходов различных социальных групп.

В ходе исторического развития инфляция обострялась и стабильно сохранялась ее взаимозависимость с изменениями объема денежной массы и товарного предложения, состояния бюджета, себестоимости товаров и их цены, роста ВВП, платежного баланса, с политическими, социальными и многими другими факторами экономики. Производители, потребители, кредиторы, заемщики — все соизмеряют свои затраты и результаты с инфляционными изменениями и вынуждены учитывать обесценение находящихся в обороте денежных средств, ибо инфляция выступает как, фактор, не зависящий от их деятельности. Поэтому в условиях инфляции целесообразность любого действия предполагает учет изменений происходящих с ценами и деньгами и измерение инфляционных процессов в развитии всех сфер экономики имеет особое значение.

Измерение инфляции в отечественной и зарубежной практике происходит с использованием системы показателей.

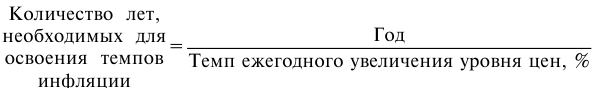

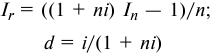

Наиболее простым из них является показатель, который называется «правило величины 70». Он позволяет быстро подсчитать количество лет, необходимых для удвоения уровня цен. В этом случае число 70 делится на ежегодный уровень инфляции и дает возможность определить, через сколько лет произойдет удвоение общего уровня цен.

Формула выглядит следующим образом:

Наиболее часто используемые показатели инфляции основаны на количественном соизмерении колебания цен и обесценивания денег. Они позволяют определить уровень и индекс инфляции и исходят их того, что изменение покупательной способности денег находится в обратной зависимости от индекса денег. Это соотношение оценивается с помощью простой формулы:

где  — индекс покупательной способности денег;

— индекс покупательной способности денег;

— индекс цен, показывающий насколько повысились цены по сравнению с предшествующим годом.

— индекс цен, показывающий насколько повысились цены по сравнению с предшествующим годом.

Если, например, 1 кг мяса стоит 130 руб., то в период действия этой цены покупательная способность 100 руб. падает до 100 : 130 = 76,3 кг мяса (покупательная способность денег может выражаться и через другие товары или их набор).

Уровень инфляции при ее количественном измерении выступает как относительная, постоянно изменяющаяся величина, показывающая, на сколько выросли цены за рассматриваемый период времени. Рост цен, например до 10%, от 20 до 200%, до 1000%, позволяет определить, какая инфляция присутствует в экономике в заданное время: умеренная, галопирующая или гиперинфляция.

Систематическая корректировка рабочего прогноза уровня инфляции осуществляется по таким показателям, как:

• обобщающий индекс внутренней рублевой инфляции;

• финансовые нормативы государственного регулирования ставок налогов, пошлин, ставок рефинансирования ЦБ РФ и т.п.;

• прогноз внешней инфляции;

• прогноз валютного курса рубля;

• прогноз изменения цен на продукцию и ресурсы (газ, нефть, сырье, оборудование, отдельные виды материальных ресурсов и т.д.);

• прогноз изменения уровня средней заработной платы и других укрупненных показателей на перспективу.

Индексы инфляции показывают изменения реальной покупательной способности денег за счет роста цен. Благодаря этим показателям можно узнать, во сколько раз выросли цены за определенный период, при этом соотношение цен во времени выражает наличие или отсутствие инфляции и характеризует ее глубину.

Расчет уровня инфляции производится путем сопоставления происходящих изменений цены со средним уровнем роста цен. Он основан на показателях индекса цен текущего и предыдущего (или базового) года, взятого за постоянную или переменную величину. Эти индексы применяются в статистике, носят дискретный характер и выражаются в процентах или коэффициентах роста. В последнем случае они означают темпы роста инфляции.

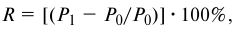

Так, показатель уровня инфляции для конкретного года можно вычислить следующим образом: вычесть индекс цен прошедшего года из индекса текущего года, разделить эту разницу на индекс прошедшего года, а затем умножить на 100%:

где  — уровень инфляции;

— уровень инфляции;

— средний уровень цен в текущем году;

— средний уровень цен в текущем году;  — средний уровень цен в базисном году.

— средний уровень цен в базисном году.

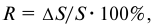

При измерении уровня цен их разница в числителе показывает дополнительную сумму денег, позволяющую сохранить покупательную способность используемых средств, т.е. величину средств, на которую следует увеличить базовую основу, чтобы сохранить покупательную способность используемых денег. Отсюда формула уровня инфляции в процентах может выглядеть как

где  — определенная сумма денег, воплощенная в ценах;

— определенная сумма денег, воплощенная в ценах;

— сумма, на которую надо увеличить

— сумма, на которую надо увеличить  , чтобы сохранить ее покупательную способность.

, чтобы сохранить ее покупательную способность.

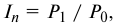

Исчисление относительного значения уровня инфляции в коэффициентах роста будет выглядеть как соотношение:

Поскольку оценку инфляции дают индексы, построенные на базе различных цен, при ее исследовании важно учесть, какие именно цены отражены в индексе, и, следовательно, какой из индексов выбрать в качестве измерителя.

Существует несколько индексов цен, участвующих в измерении инфляции:

• индекс потребительских цен (ИПЦ) — показывает стоимость «корзины» потребительских товаров и услуг;

• индекс розничных цен — измеряет набор важнейших видов продуктов питания;

• индекс количества и выпуска наличных денег в обращении — измеряет выпуск наличных денег и их количество в обращении;

• индекс стоимости жизни — характеризует динамику стоимости набора потребительских товаров и услуг (в соответствии с фактической структурой потребительских расходов населения);

• индекс цен производителя (индекс цен товаров производственного назначения — И ЦП) — показывает изменения оптовых цен;

• дефлятор валового национального продукта (дефлятор ВНП) — измеряет рост всех цен.

Среди существующих индексов, наиболее часто используемых для измерения уровня инфляции, являются: индекс стоимости жизни, индекс оптовых цен и дефлятор ВНП. Они выражают относительное изменение среднего уровня цен за определенный промежуток времени.

Определение базовой инфляции в отечественной экономике осуществляется с использованием ИПЦ, который непосредственно зависит от денежно-кредитной политики. За базу, т.е. за 100%, принимается уровень цен декабря предыдущего года. Поэтому прирост цен базовой инфляции не совпадает (они меньше) с показателями инфляции, рассчитанными по товарам и услугам на потребительском рынке страны. Иначе говоря, при расчетах инфляции в числителе отражается цена потребительской (базовой) корзины в текущем периоде, в знаменателе — цена потребительской (базовой) корзины в базисном периоде. Расчет ИПЦ производится с недельной, месячной, квартальной периодичностью, а также нарастающим итогом за период с начала года.

Расчет индивидуального индекса инфляции можно проводить с использованием формулы

где  — индивидуальный индекс инфляции;

— индивидуальный индекс инфляции;

— цена продукта отчетного периода;

— цена продукта отчетного периода;

— цена продукта базового периода.

— цена продукта базового периода.

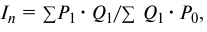

Общий индекс инфляции (обобщающий индекс внутренней рублевой инфляции) определится как

где  — объем продаж отчетного периода.

— объем продаж отчетного периода.

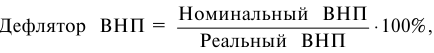

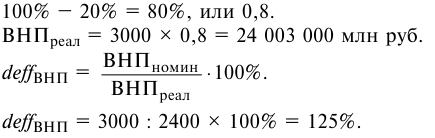

Дефлятор, рассчитываемый как отношение номинального ВНП к реальному ВНП, показывает движение цен в отдельно взятой экономике и рассчитывается по формуле:

где номинальный ВНП — расходы в нынешнем году по текущим ценам;

реальный ВНП — расходы в нынешнем году по ценам базового года.

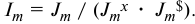

Поскольку величины индексов и темпов инфляции зависят от вида используемой валюты (рубли или какой-либо вид инвалюты). Для многовалютных вариантов расчетов уровней инфляции дополнительно необходимо знать либо базисные  , либо цепные

, либо цепные  индексы (или темпы) изменения валютного курса для всех шагов расчета

индексы (или темпы) изменения валютного курса для всех шагов расчета  или, что эквивалентно, индексы внутренней инфляции иностранной валюты для этих шагов.

или, что эквивалентно, индексы внутренней инфляции иностранной валюты для этих шагов.

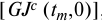

Базисный индекс внутренней инфляции иностранной валюты определяется следующей формулой:

где  — базисный общий индекс рублевой инфляции;

— базисный общий индекс рублевой инфляции;

— базисный индекс роста валютного курса для валюты данного вида;

— базисный индекс роста валютного курса для валюты данного вида;

— базисный индекс инфляции инвалюты данного вида.

— базисный индекс инфляции инвалюты данного вида.

Если в эту формулу вместо базисных индексов подставить цепные, получится формула для цепных индексов внутренней инфляции иностранной валюты:

Если цепной индекс внутренней инфляции иностранной валюты при определенном шаге расчета  равен единице, изменение валютного курса на этом шаге соответствует соотношению величин рублевой и валютной инфляций, если он больше единицы, рост валютного курса отстает от этого отношения (валютный курс растет медленнее, чем внутренние цены по отношению к внешним), если он меньше единицы, рост валютного курса опережает рост внутренних цен (по отношению к внешним).

равен единице, изменение валютного курса на этом шаге соответствует соотношению величин рублевой и валютной инфляций, если он больше единицы, рост валютного курса отстает от этого отношения (валютный курс растет медленнее, чем внутренние цены по отношению к внешним), если он меньше единицы, рост валютного курса опережает рост внутренних цен (по отношению к внешним).

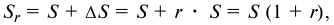

Из расчетных формул относительного значения уровня инфляции ( ) следует, что

) следует, что  . В условиях обратной зависимости роста цен и покупательной способности денег, величина средств, покупательная способность которых с учетом инфляции должна соответствовать покупательной способности базовой суммы

. В условиях обратной зависимости роста цен и покупательной способности денег, величина средств, покупательная способность которых с учетом инфляции должна соответствовать покупательной способности базовой суммы  может быть представлена в виде следующей формулы:

может быть представлена в виде следующей формулы:

где  — величина, покупательная способность которой с учетом инфляции соответствует покупательной способности базовой суммы

— величина, покупательная способность которой с учетом инфляции соответствует покупательной способности базовой суммы  .

.

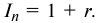

Индекс и уровень инфляции за один и тот же период характеризуются следующей взаимосвязью:

Следовательно:

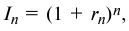

Если периоды и уровень инфляции равны, то индекс инфляции можно выразить в виде следующего соотношения:

где  — количество периодов.

— количество периодов.

Уровень инфляции на весь срок на базе формулы равен:

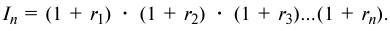

Если задан уровень инфляции за период, то индекс инфляции за определенный отрезок времени, включающий несколько таких периодов, рассчитывается по формуле

Как правило, изменения цен и покупательной способности денег во время инфляции происходят в течение года неравномерно, т.е. возможно не только их повышение, но и снижение, поэтому на практике при количественной оценке инфляции используется система измерения, учитывающая происходящие колебания. Это привело к необходимости использовать в экономическом словаре такие понятия, как дефляция и дезинфляция, которые означают движение цен и денег в противоположном от инфляции направлении, т.е. явление обратное инфляции. Однако эти понятия различны и не всегда характеризуют позитивные явления в экономике. В частности, дефляция, отличающаяся устойчивым падением цен на товары, услуги и факторы производства, вызывается нехваткой денежной массы для товарного покрытия, когда совокупное предложение преобладает над совокупным спросом. Дезинфляция, в свою очередь, характеризуется как временные позитивные моменты изменения цен, она менее устойчива и проявляется как сокращение роста цен, которые могут оказаться ниже цен базового уровня. При этом расчеты по показателям инфляции проводятся по соответствующим периодам отдельно с учетом произошедших изменений.

Поскольку инфляция влияет на доходность всех финансовых операций хозяйствующих структур, реальное значение наращенной суммы с процентами за определенный срок будет отличаться от начисленной суммы. Рост производства может быть связан с увеличением объема реализации в натуральном выражении (реальный рост), но может быть и следствием повышения цен (инфляционный рост). Следовательно, инфляция требует от организаций учета обесценения находящихся в обороте денежных средств.

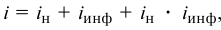

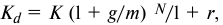

Для учета влияния инфляции используется норматив дисконтирования (формула Фишера). Он учитывает процент инфляции:

где  — требуемый уровень доходности с учетом инфляционного риска;

— требуемый уровень доходности с учетом инфляционного риска;

— норматив дисконтирования при условии отсутствия инфляции;

— норматив дисконтирования при условии отсутствия инфляции;  — годовой процент инфляции.

— годовой процент инфляции.

В условиях инфляции ставку дисконтирования можно рассчитать по следующей формуле:  = цена капитала + премия за риск + + инфляция. В этом случае цена капитала выступает как средняя процентная ставка по выдаваемым кредитам. Для определения прогнозной инфляции обычно берут цены по форвардным контрактам на рубль. Величина премии за риск определяется либо «экспертным путем», либо по показателю «класс инновации», когда в предлагаемой таблице оценивается масштабность проекта, глубина изменений в фирме-инноваторе, новизна товара и множество других факторов.

= цена капитала + премия за риск + + инфляция. В этом случае цена капитала выступает как средняя процентная ставка по выдаваемым кредитам. Для определения прогнозной инфляции обычно берут цены по форвардным контрактам на рубль. Величина премии за риск определяется либо «экспертным путем», либо по показателю «класс инновации», когда в предлагаемой таблице оценивается масштабность проекта, глубина изменений в фирме-инноваторе, новизна товара и множество других факторов.

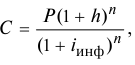

Финансовое положение предприятия во многом определяется реальной стоимостью наращенной суммы, и взаимосвязь доходности вложений и темпы инфляции будет выражаться следующей зависимостью:

где  — номинальная ставка доходности на вложенный капитал,

— номинальная ставка доходности на вложенный капитал,

Только когда доходность вложений превышает темпы инфляции, т.е.  , происходит реальный прирост стоимости. Поэтому в условиях инфляции важно, чтобы инвестирование денежных средств осуществлялось лишь в том случае, если доходность вложений превышает темпы инфляции.

, происходит реальный прирост стоимости. Поэтому в условиях инфляции важно, чтобы инвестирование денежных средств осуществлялось лишь в том случае, если доходность вложений превышает темпы инфляции.

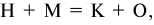

Кроме того, инфляция оказывает влияние на функционирующую организацию через ее активы. Монетарные активы под воздействием инфляции дешевеют, а немонетарные дорожают, поэтому алгоритм влияния инфляции на статьи баланса будет выражаться через соотношение:

где  — немонетарные активы, т.е. объекты, стоимость которых меняется с изменением цен;

— немонетарные активы, т.е. объекты, стоимость которых меняется с изменением цен;

— монетарные активы, т.е. объекты, которые находятся в денежной форме или перейдут в денежную форму без изменения их номинальной стоимости;

— монетарные активы, т.е. объекты, которые находятся в денежной форме или перейдут в денежную форму без изменения их номинальной стоимости;

— немонетарные пассивы в виде собственного капитала, а также неденежные обязательства, платежи по которым должны быть исполнены предоставлением товаров или услуг;

— немонетарные пассивы в виде собственного капитала, а также неденежные обязательства, платежи по которым должны быть исполнены предоставлением товаров или услуг;

О — монетарные обязательства, которые с течением времени по номинальной стоимости не меняются.

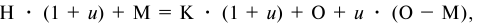

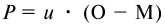

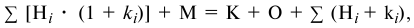

Отсюда доходы или убытки можно представить в виде модели общего уровня цен, где прибыль будет формироваться при условии превышения монетарных обязательств над немонетарными активами:

где  — темп инфляции.

— темп инфляции.

Следовательно:

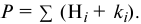

Из формулы частных индексов цен следует, что прибыль будет формироваться при условии роста цен на немонетарные активы:

где  — частные индексы цен. Следовательно:

— частные индексы цен. Следовательно:

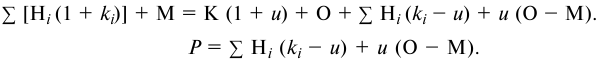

В смешанной модели прибыль будет формироваться при условии опережающего роста цен на немонетарные активы, а также превышения монетарных обязательств над монетарными активами:

Для предприятий кредитного профиля важно выявит зависимость между инфляционных изменений при начислении процентов по депозитам и кредитам.

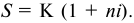

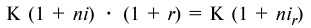

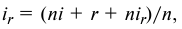

Рассмотрим следующую формулу:

Можно сделать вывод, что сумма  с учетом инфляции за рассматриваемый период соответствует сумме

с учетом инфляции за рассматриваемый период соответствует сумме  и характеризует реальное значение будущей суммы:

и характеризует реальное значение будущей суммы:

Следовательно, можно определить сумму депозита с процентами, пересчитанную с учетом инфляции за период хранения.

- Для ставки простых процентов:

где  — сумма вложенных средств;

— сумма вложенных средств;

— норма дохода на вложенный капитал.

— норма дохода на вложенный капитал.

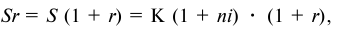

- Для ставки сложных процентов при их исчислении один раз в год:

- Для ставки сложных процентов при их исчислении несколько раз в году:

где  — номинальная годовая ставка процентов;

— номинальная годовая ставка процентов;  — количество периодов начисления в году;

— количество периодов начисления в году;

— количество периодов начисления в течение срока хранения вклада (

— количество периодов начисления в течение срока хранения вклада ( ).

).

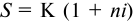

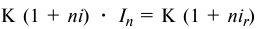

Инфляцию следует учитывать и при начислении процентов за кредит. При отсутствии инфляции погашаемая сумма равна:

В условиях инфляции погашаемая сумма может быть представлена в виде следующей формулы:

где  — уровень инфляции за весь срок кредита.

— уровень инфляции за весь срок кредита.

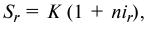

Формулу (1.49) можно представить так:

где  — простая ставка процентов по кредиту, учитывающая инфляцию.

— простая ставка процентов по кредиту, учитывающая инфляцию.

Рассчитать обеспечение реальной эффективности кредитной операции при заданном уровне инфляции за определенный срок кредита по простой ставке процентов можно исходя из того, что

будет равна

где  — эффективность кредитной операции;

— эффективность кредитной операции;  — уровень инфляции за срок кредита.

— уровень инфляции за срок кредита.

Формулу  можно записать в следующем виде:

можно записать в следующем виде:

Поэтому ставка процентов по кредиту, учитывающая инфляцию, выражается следующим соотношением:

где  — доходность операции.

— доходность операции.

Показатели инфляции приемлемы и для расчета доходности операции при учете векселя как кредитного инструмента.

Задача 16.

Через сколько лет произойдет удвоение цен, если будет сохраняться уровень инфляции 10%.

Решение:

Количество лет, необходимых для освоения темпов инфляции, равно:

Для удвоения уровня цен понадобилось бы семь лет.

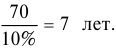

Задача 17.

Определить уровень инфляции для текущего года на потребительском рынке страны, если индекс цен в декабре текущего года составил 118,3%, а в предыдущем был 113,6%.

Решение:

Уровень инфляции в процентах составляет:

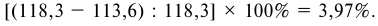

Задача 18.

В начале года ВНП составил 3000 млн руб. Требуется найти дефлятор ВНП

В начале года ВНП составил 3000 млн руб. Требуется найти дефлятор ВНП  .

.

Решение:

Эта лекция с примерами решения взята со страницы решение задач по предмету «деньги кредит банки»:

Деньги кредит банки задачи с решениями

Возможно эти страницы вам будут полезны: