Оглавление:

Несовершенная мобильность финансового капитала

В реальности движение финансовых активов связано с определенными издержками даже при отсутствии законодательных ограничений на движение финансового капитала.

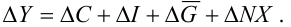

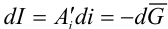

Утверждение. Если одна и та же причина привела к сдвигу кривых  и

и  , то при каждой данной ставке процента кривая

, то при каждой данной ставке процента кривая  будет сдвигаться вправо (влево) сильнее, чем

будет сдвигаться вправо (влево) сильнее, чем  .

.

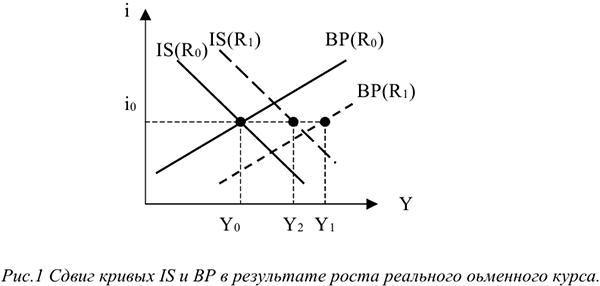

Доказательство. Для определенности предположим, что сдвиг кривых вызван ростом реального обменного курса с уровня  до уровня

до уровня  . Обозначим координаты исходной точки пересечения кривых IS и BP через

. Обозначим координаты исходной точки пересечения кривых IS и BP через  . Кривая

. Кривая  сдвигается вправо и старой процентной ставке

сдвигается вправо и старой процентной ставке  соответствует новый уровень выпуска

соответствует новый уровень выпуска  (смотри рисунок 1).

(смотри рисунок 1).

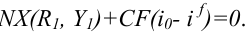

Поскольку точка с координатами  лежит на кривой

лежит на кривой  , то мы имеем:

, то мы имеем:

Аналогично точка с координатами  лежит на кривой

лежит на кривой  , и для нее мы получаем:

, и для нее мы получаем:

Итак, из соотношений (1) и (2) находим:

Пусть на новой кривой  ставке процента

ставке процента  соответствует выпуск

соответствует выпуск  . Нам нужно показать, что

. Нам нужно показать, что  . Для этого рассмотрим изменение выпуска при ставке процента

. Для этого рассмотрим изменение выпуска при ставке процента  . Рассмотрим покомпонентное изменение выпуска:

. Рассмотрим покомпонентное изменение выпуска:

Поскольку  , мы имеем:

, мы имеем:  , причем

, причем  (так как мы предполагаем, что предельная склонность к потреблению меньше единицы). Отсюда можно заключить, что:

(так как мы предполагаем, что предельная склонность к потреблению меньше единицы). Отсюда можно заключить, что:

Учитывая соотношение (3), имеем:

откуда, с учетом отрицательной зависимости чистого экспорта от дохода, получаем  .

.

Следствие: при одновременном сдвиге кривых  и

и  вправо в силу одной причины новое пересечение этих кривых будет соответствовать более низкой ставке процента, чем первоначальная ставка

вправо в силу одной причины новое пересечение этих кривых будет соответствовать более низкой ставке процента, чем первоначальная ставка  . И, наоборот, если обе кривые сдвигается влево, то новая точка пересечения будет соответствовать более высокой ставке процента.

. И, наоборот, если обе кривые сдвигается влево, то новая точка пересечения будет соответствовать более высокой ставке процента.

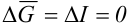

Случай фиксированного обменного курса

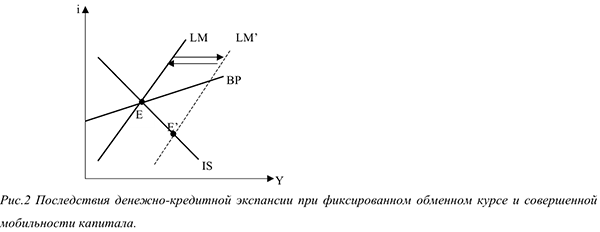

Последствия кредитно-денежной экспансии:

- рост денежной массы сдвигает кривую

вправо,

вправо, - экономика двигается по направлению к точке

, где имеет место дефицит платежного баланса,

, где имеет место дефицит платежного баланса, - избыточный спрос на иностранную валюту,

- Центральный Банк вынужден осуществить интервенцию, продав иностранную валюту,

- сокращаются золотовалютные резервы ЦБ и уменьшается предложение денег, что возвращает кривую

обратно (рис. 2).

обратно (рис. 2).

Вывод: в случае фиксированного обменного курса кредитно-денежная политика неэффективна не зависимо от вида мобильности капитала.

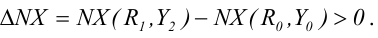

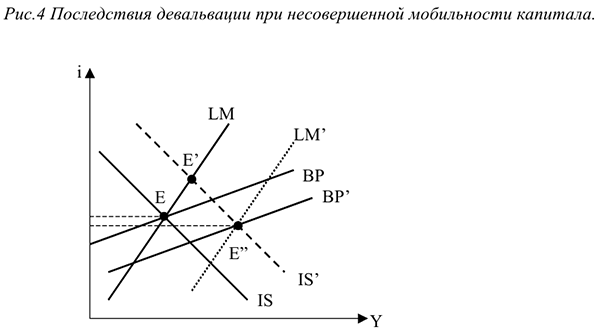

Последствия фискальной экспансии:

- рост совокупного спроса приводит к сдвигу кривой

вправо (см. Рис. 3),

вправо (см. Рис. 3), - экономика начинает двигаться к точке

, где имеет место профицит платежного баланса

, где имеет место профицит платежного баланса - избыточное предложение иностранной валюты,

- Центральный Банк покупает избыток иностранной валюты, что приводит к росту резервов, увеличению количества денег в экономике и сдвигу кривой

вправо.

вправо.

Новое равновесие будет достигнуто в точке  , которая характеризуется большим выпуском и более высокой ставкой процента, по сравнению с первоначальным равновесием.

, которая характеризуется большим выпуском и более высокой ставкой процента, по сравнению с первоначальным равновесием.

Вывод: при несовершенной мобильности капитала фискальная экспансия становится менее эффективной, чем при абсолютной мобильности капитала, поскольку внутренняя ставка процента растет, что приводит к частичному вытеснению инвестиций.

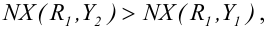

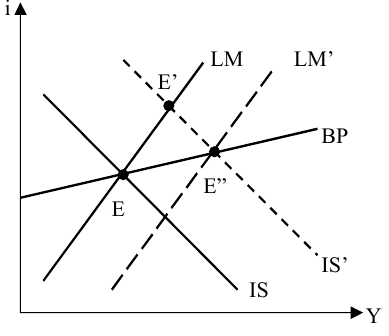

Последствия девальвации национальной валюты:

- повышение реального обменного курса,

- рост чистого экспорта,

- кривая

сдвигается вправо и в том же направлении сдвигается кривая

сдвигается вправо и в том же направлении сдвигается кривая  , причем кривая

, причем кривая  сдвигается сильнее, чем

сдвигается сильнее, чем  (смотри рис.4),

(смотри рис.4), - экономика двигается к точке

, где имеет место профицит платежного баланса,

, где имеет место профицит платежного баланса, - Центральный Банк покупает излишек иностранной валюты, что увеличивает предложение национальной валюты и вызывает сдвиг кривой

вправо.

вправо.

Экономика переходит в новое равновесие  , которое характеризуется большим выпуском и меньшей ставкой процента, что означает рост инвестиций.

, которое характеризуется большим выпуском и меньшей ставкой процента, что означает рост инвестиций.

Вывод: при несовершенной мобильности капитала девальвация национальной валюты влияет не только на выпуск, но и вызывает изменение ставки процента. В связи с этим девальвация может использоваться в комбинации с фискальной политикой для изменения структуры выпуска в открытой экономике.

- Случай гибкого обменного курса

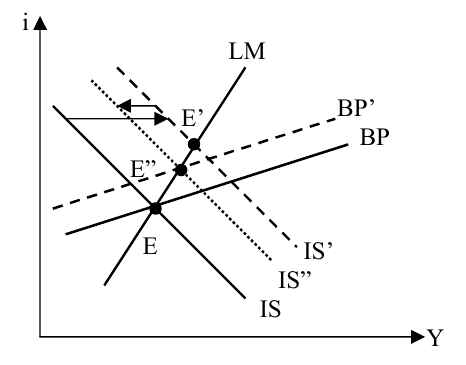

Последствия фискальной экспансии:

- рост совокупного спроса приводит к сдвигу кривой

вправо (см. Рис. 5),

вправо (см. Рис. 5), - экономика начинает двигаться к точке

, где имеет место профицит платежного баланса

, где имеет место профицит платежного баланса - избыточное предложение иностранной валюты,

- удорожание национальной валюты (обменный курс упадет),

- в результате ухудшения торгового баланса кривая

сдвинется влево и в том же направлении сдвинется кривая

сдвинется влево и в том же направлении сдвинется кривая  , причем последняя сдвинется сильнее, чем

, причем последняя сдвинется сильнее, чем  .

.

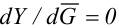

Вывод: при несовершенной мобильности финансового капитала фискальная политика все же останется эффективной в отличии от случая с абсолютной мобильностью, когда имело место полное вытеснение чистого импорта.

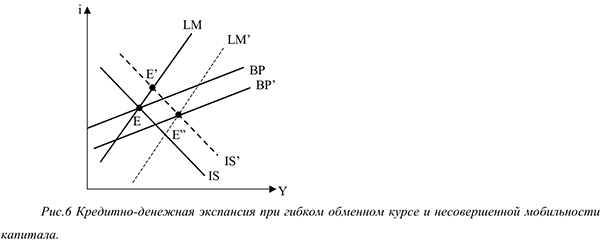

- рост денежной массы сдвигает кривую

вправо,

вправо, - экономика двигается по направлению к точке

, где имеет место дефицит платежного баланса,

, где имеет место дефицит платежного баланса, - избыточный спрос на иностранную валюту,

- обесценению национальной валюты,

- рост реального обменного курса ведет к росту чистого экспорта и, в результате, кривые

и

и  сдвигаются вправо, причем

сдвигаются вправо, причем  сдвигается сильнее, чем

сдвигается сильнее, чем  (смотри рис. 6).

(смотри рис. 6).

Вывод: при несовершенной мобильности капитала и плавающем обменном курсе кредитно-денежная политика оказалась не столь эффективна, как при совершенной мобильности капитала.

- Формальный анализ модели открытой экономики.

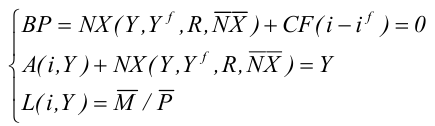

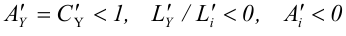

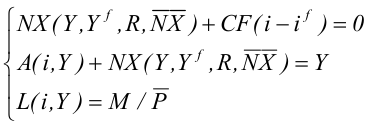

Формально равновесие в модели  описывается системой уравнений:

описывается системой уравнений:

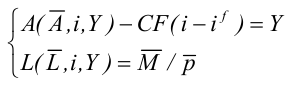

Случай гибкого обменного курса

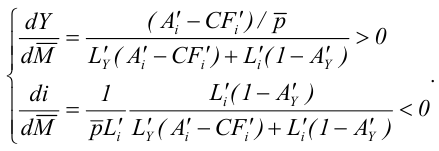

При гибком обменном курсе равновесие платежного баланса выполняется автоматически благодаря приспособлению обменного курса. Выразим из первого уравнения системы чистый экспорт, подставим во второе и получим систему двух уравнений, где эндогенными переменными являются лишь выпуск и ставка процента:

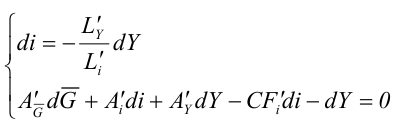

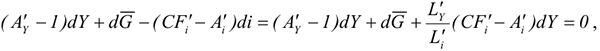

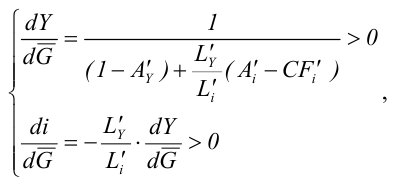

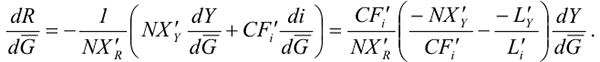

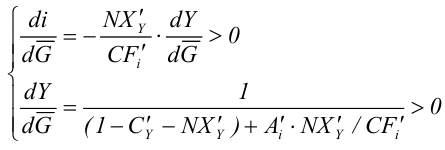

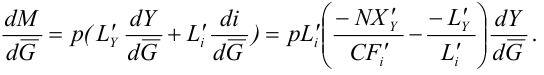

Фискальная политика. Дифференцируя систему (2) найдем, как рост государственных закупок влияет на выпуск и ставку процента:

Поскольку  получаем:

получаем:

откуда следует, что выпуск и ставка процента растут в результате увеличения госзакупок:

поскольку

и

В случае абсолютной мобильности капитала (когда  ) выпуск и ставка процента не изменяются. В случае отсутствия мобильности капитала (когда

) выпуск и ставка процента не изменяются. В случае отсутствия мобильности капитала (когда  ) выпуск и ставка процента растут. Возвращаясь к уравнению платежного баланса, мы можем определить, как изменится обменный курс:

) выпуск и ставка процента растут. Возвращаясь к уравнению платежного баланса, мы можем определить, как изменится обменный курс:

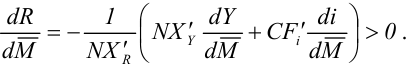

откуда находим:

Итак, изменение обменного курса зависит от знака выражения, стоящего в скобках. Что же означает это выражение? Первое соотношение в этом выражении показывает наклон кривой платежного баланса, а второе- наклон кривой  . Итак, если наклон кривой

. Итак, если наклон кривой  меньше, чем наклон

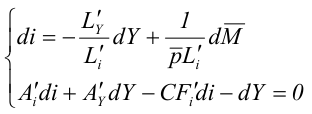

меньше, чем наклон  , то выражение в скобках отрицательно, и мы имеем удорожание национальной валюты. Именно этот случай мы рассматривали при графическом анализе. Последствия денежно-кредитной экспансии. Дифференцируя (6) получаем:

, то выражение в скобках отрицательно, и мы имеем удорожание национальной валюты. Именно этот случай мы рассматривали при графическом анализе. Последствия денежно-кредитной экспансии. Дифференцируя (6) получаем:

Подставляя первое выражение во второе, имеем:

Таким образом, кредитно-денежная экспансия ведет к росту выпуска и падению ставки процента:

Однако, этот результат имеет место лишь при несовершенной мобильности капитала. При абсолютной мобильности капитала (когда  ), как следует из системы (10), ставка процента не изменяется, а изменение выпуска будет равно:

), как следует из системы (10), ставка процента не изменяется, а изменение выпуска будет равно:

В случае отсутствия мобильности капитала (когда  ) выпуск и ставка процента изменяются в том же направлении, что и при несовершенной мобильности капитала.

) выпуск и ставка процента изменяются в том же направлении, что и при несовершенной мобильности капитала.

Как же в результате кредитно-денежной экспансии изменится обменный курс? Из равновесия платежного баланса получаем:

откуда следует, что кредитно-денежная экспансия ведет к обесценению национальной валюты:

Случай фиксированного обменного курса.

В этом случае предложение денег не является фиксированным, а изменяется всякий раз, когда Центральный Банк продает/покупает иностранную валюту.

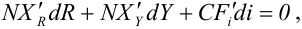

Последствия фискальной экспансии.

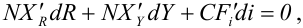

Из первых двух уравнений находим изменение выпуска и ставки процента:

Заметим, что в случае отсутствия мобильности капитала (когда  ) из уравнения платежного баланса находим, что

) из уравнения платежного баланса находим, что  , а из уравнения кривой

, а из уравнения кривой  получаем, что

получаем, что  , то есть имеет место полное вытеснение инвестиций. При абсолютной мобильности капитала (когда

, то есть имеет место полное вытеснение инвестиций. При абсолютной мобильности капитала (когда  ), как следует из системы (12) ставка процента не изменяется, а выпуск увеличивается на полную величину мультипликатора автономных расходов.

), как следует из системы (12) ставка процента не изменяется, а выпуск увеличивается на полную величину мультипликатора автономных расходов.

Из уравнения кривой  мы можем определить, как в процессе приспособления к новому равновесию изменилось количество денег в экономике:

мы можем определить, как в процессе приспособления к новому равновесию изменилось количество денег в экономике:

Знак этого выражения зависит от относительных наклонов кривых  и

и  . Так, если наклон

. Так, если наклон  больше, чем наклон

больше, чем наклон  (случай, который мы анализировали графически), то выражение в скобках будет положительно, а в целом изменение количества денег -отрицательно. Сокращение предложения денег свидетельствует о том, что Центральный Банк продавал иностранную валюту.

(случай, который мы анализировали графически), то выражение в скобках будет положительно, а в целом изменение количества денег -отрицательно. Сокращение предложения денег свидетельствует о том, что Центральный Банк продавал иностранную валюту.

Эта лекция взята со страницы помощи по макроэкономике:

Возможно эти страницы вам будут полезны: