Оглавление:

Равновесие на рынке капитала: модель установления цен на капитальные активы

- Равновесие на рынке капитала: модель ценообразования на капитале Модель выбора портфеля также может быть использована для определения баланса между спросом и предложением на рынке финансовых активов. В частности, рыночное равновесие определяет цену финансовых активов и их ожидаемую норму прибыли.

- Напомним, что цена финансовых активов и ожидаемая доходность обратно пропорциональны. Например, если цена облигации высока, ее доходность низкая. Если цена низкая — уровень доходности высокий. Спрос на отдельные активы зависит от ожидаемой доходности и риска по сравнению со всеми другими доступными активами, которые могут быть включены в портфель.

Характеристика риска всех активов Учитывая, вы можете определить кривую спроса для отдельных активов. Людмила Фирмаль

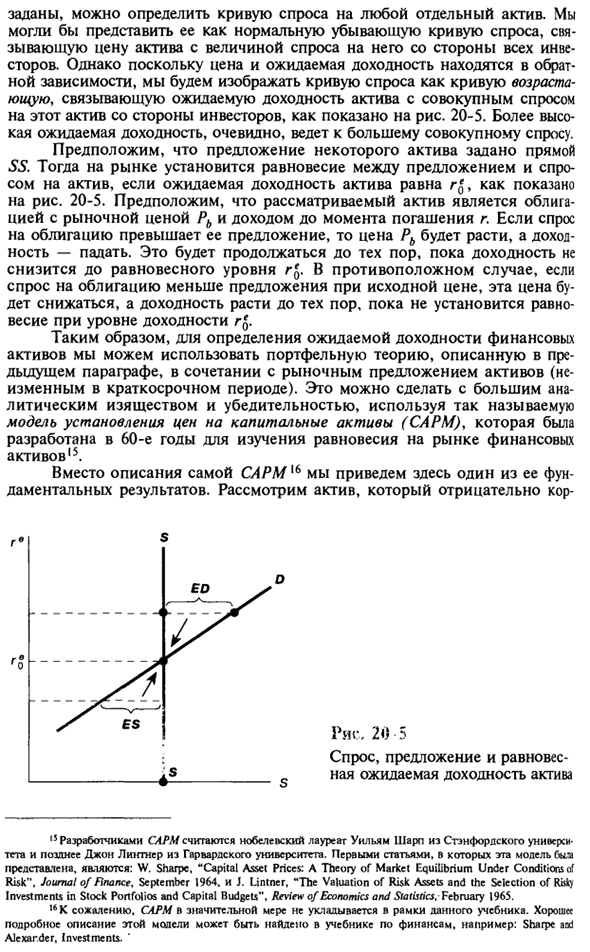

Это можно представить как нормальную кривую снижения спроса, которая связывает цену актива со значением спроса со стороны всех инвесторов. Однако, поскольку цена и ожидаемая доходность обратно пропорциональны, кривая спроса показана в виде растущей кривой, которая связывает ожидаемую доходность актива с общим спросом на этот актив со стороны инвестора, как показано на рисунке. 20-5.

Более высокая ожидаемая доходность явно увеличивает общий спрос. Предположим, что отчет об активах дается непосредственно СС. Затем, если ожидаемая норма доходности актива равна, как показано на рисунке, рынок устанавливает баланс между спросом и предложением актива. 20-5.

- Предположим, что рассматриваемый актив является облигацией с рыночной ценой Pb и доходом до погашения. Если спрос на облигации превышает предложение, цена на Pb увеличивается, а доходность уменьшается. Это продолжается до тех пор, пока урожайность не упадет до уровня равновесия rj.

Поэтому теория портфеля, описанная в предыдущем параграфе, может использоваться в сочетании с рыночным предложением активов (без изменений в краткосрочной перспективе) для определения ожидаемой доходности финансовых активов.

В противном случае, если спрос на облигации меньше предложения по начальной цене, эта цена будет падать, и доход будет увеличиваться, пока не будет установлено равновесие на уровне доходности. Людмила Фирмаль

Это можно сделать с большой аналитической грацией и убедительностью, используя так называемую модель оценки капитальных активов (CAPM), разработанную в 1960-х годах для изучения равновесия на рынках финансовых активов15. Вместо описания самого CAPM16, вот один из его основных результатов. Подумайте об отрицательном активе. Рис, 20 5

Предложение, спрос, ожидаемая доходность активов 15 разработчиков CAPM считаются Уильямом Шарпом, лауреатом Нобелевской премии в Стэнфордском университете, а затем Джои Риктнером в Гарвардском университете. Первая статья, которая представила эту модель: W. Шарп. «Цены на капитальные активы: теория рыночного равновесия в условиях риска».

Финансовый журнал, сентябрь 1964 г. И Дж. Линтнер. «Оценка активов риска и выбор риска» Инвестиции в портфель акций и бюджет капитала. Обзор экономики и статистики, февраль 1965 года. 16 К сожалению, CARM в значительной степени выходит за рамки этого учебника. Подробное описание этого мела можно найти в финансовых учебниках, таких как Sharp и Alexander.

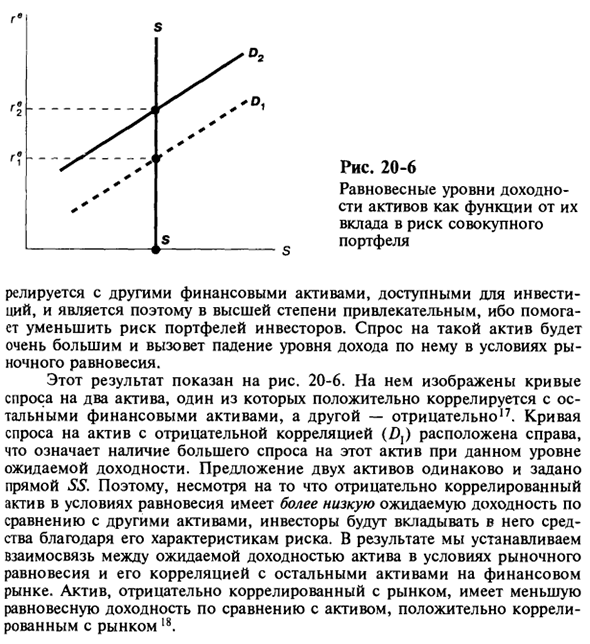

Инвестиции. Поскольку он взаимосвязан с другими финансовыми активами, доступными для инвестиций, он очень привлекателен, поскольку помогает снизить риск портфеля инвесторов. Спрос на такие активы огромен, и уровень дохода актива снижается в условиях рыночного равновесия. Результат показан на рисунке. 20-6. Показывает кривую спроса для двух активов.

Один из них положительно связан с другими финансовыми активами, а другой — отрицательно17. Кривая спроса на активы с отрицательной корреляцией (/) находится справа. Это означает, что существует высокий спрос на этот актив при данном ожидаемом уровне доходности. Два предложения активов одинаковы и будут предоставлены непосредственно СС.

Поэтому инвесторы будут инвестировать из-за своих характеристик риска, несмотря на тот факт, что отрицательно коррелированные равновесные активы имеют более низкую ожидаемую норму прибыли, чем другие активы. В результате он устанавливает корреляцию между ожидаемой нормой доходности активов в рыночном равновесии и других активов на финансовом рынке.

Активы, которые отрицательно связаны с рынком, имеют более низкую равновесную доходность, чем активы, которые положительно связаны с рынком8. s D. S s Рисунок 20-6 Равновесная норма доходности актива как функция вклада в общий портфельный риск

Смотрите также:

Если вам потребуется заказать решение по экономической теории вы всегда можете написать мне в whatsapp.